El mercado de crédito privado, en el que instituciones financieras no bancarias especializadas —como los fondos de inversión— conceden préstamos a empresas, superó los USD 2,1 billones a escala mundial en activos y capital comprometido. Alrededor de unas tres cuartas partes de estos están en Estados Unidos, donde su cuota de mercado se acerca a la de los préstamos sindicados y los bonos de alto rendimiento.

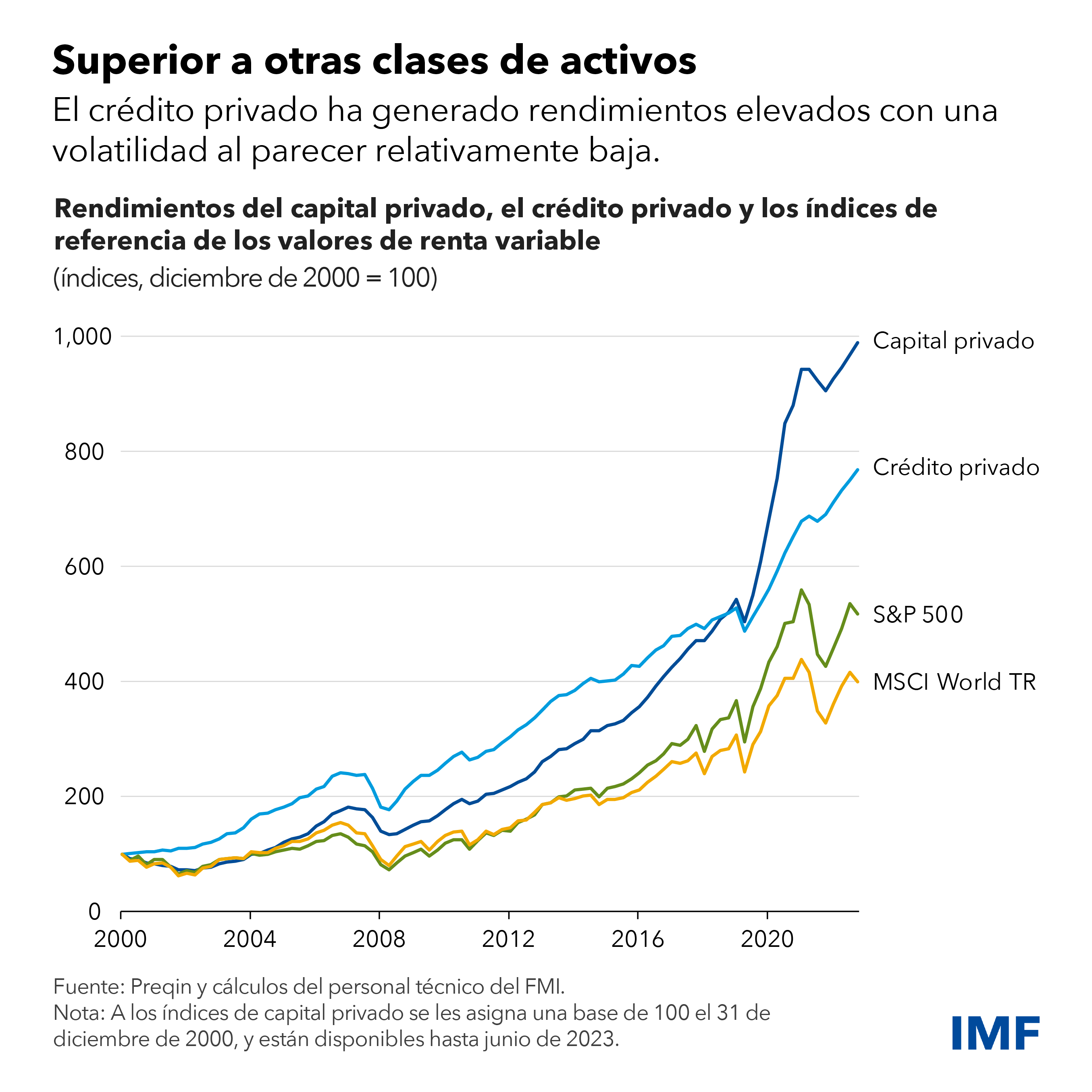

Este mercado surgió hace unos treinta años como fuente de financiamiento para empresas demasiado grandes o que implicaban demasiado riesgo para los bancos comerciales y demasiado pequeñas para obtener deuda en mercados públicos. En los últimos años ha experimentado un rápido crecimiento, ya que los prestatarios han apreciado características como su velocidad, flexibilidad y capacidad de respuesta. Inversionistas institucionales como los fondos de pensiones y las empresas de seguros han invertido ávidamente en fondos que, aun siendo ilíquidos, ofrecían mayores rendimientos y menos volatilidad.

El crédito empresarial privado ha generado importantes ventajas económicas al proporcionar financiamiento a largo plazo a prestatarios empresariales. Sin embargo, la migración de estos préstamos desde los bancos regulados y los mercados públicos más transparentes hacia el mundo más opaco del crédito privado podría acarrear riesgos. La valoración es infrecuente, la calidad del crédito no siempre es clara o fácil de determinar, y resulta complicado entender la forma en que los riesgos sistémicos podrían estar acumulándose, dadas las interconexiones poco claras entre fondos de crédito privado, empresas de capital privado, bancos comerciales e inversionistas.

Hoy en día, los riesgos inmediatos del crédito privado para la estabilidad financiera parecen ser limitados. De todas formas, al ser un ecosistema opaco y sumamente interconectado, y si el rápido crecimiento continúa sin mayor vigilancia, las vulnerabilidades existentes podrían transformarse en un riesgo sistémico para el sistema financiero en términos más amplios.

En la edición de abril de 2024 del Informe sobre la estabilidad financiera mundial (informe GFSR) [link], señalamos una serie de fragilidades.

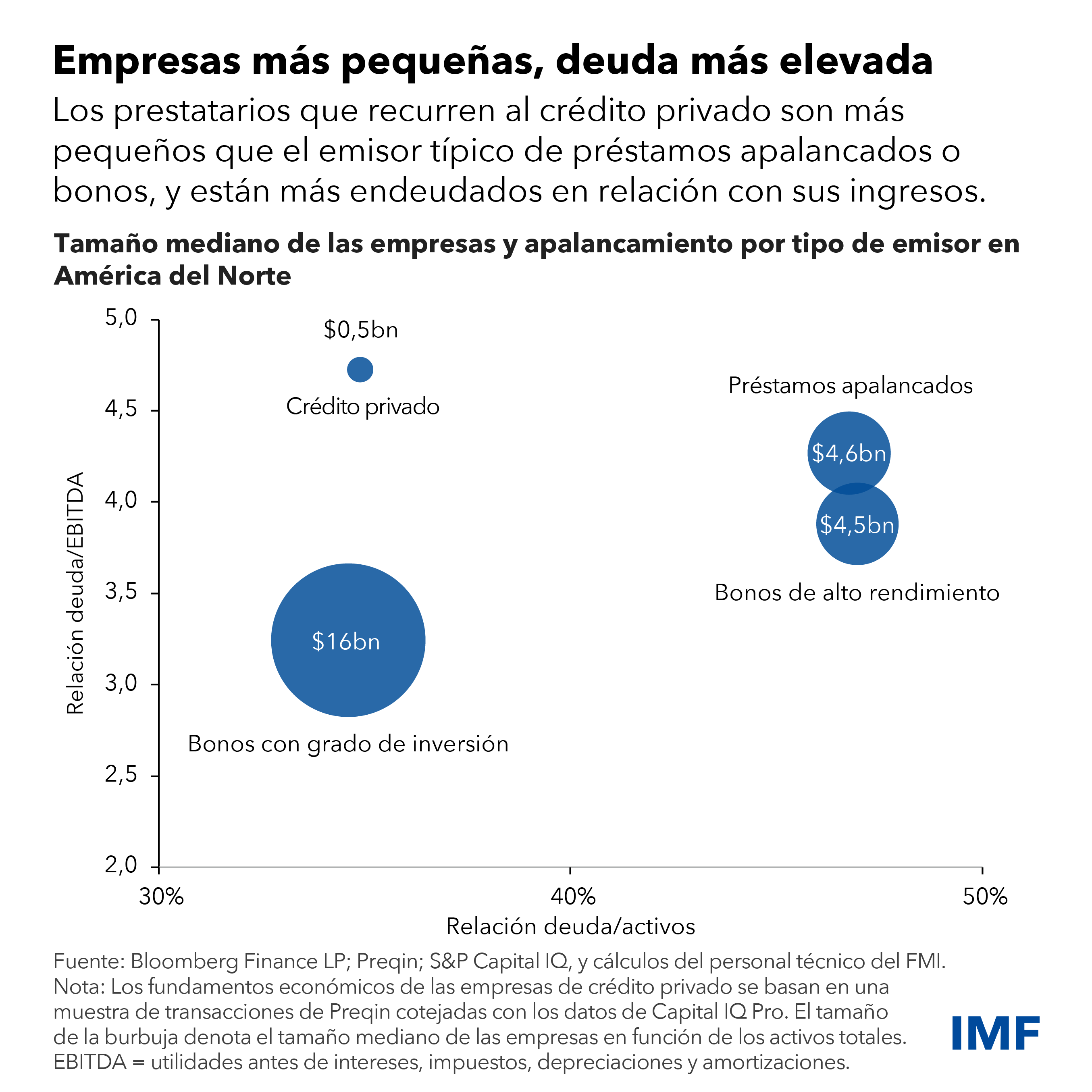

En primer lugar, las empresas que acuden al mercado de crédito privado suelen ser más pequeñas y estar más endeudadas que las que recurren a préstamos apalancados o a los bonos públicos. Esto las hace más vulnerables a las subidas de las tasas de interés y las desaceleraciones económicas. Ante el reciente incremento de las tasas de interés de referencia, nuestro análisis constata que más de una tercera parte de los prestatarios soportan actualmente costos de intereses que superan sus ingresos corrientes.

Últimamente, el rápido crecimiento del crédito privado ha incentivado una mayor competencia de los bancos por las transacciones de mayor volumen. Esto, a su vez, ha presionado a los proveedores de crédito privado a movilizar capital, lo cual ha provocado un relajamiento de las normas de evaluación de préstamos y de las cláusulas contractuales; las autoridades de supervisión ya han detectado señales de ello.

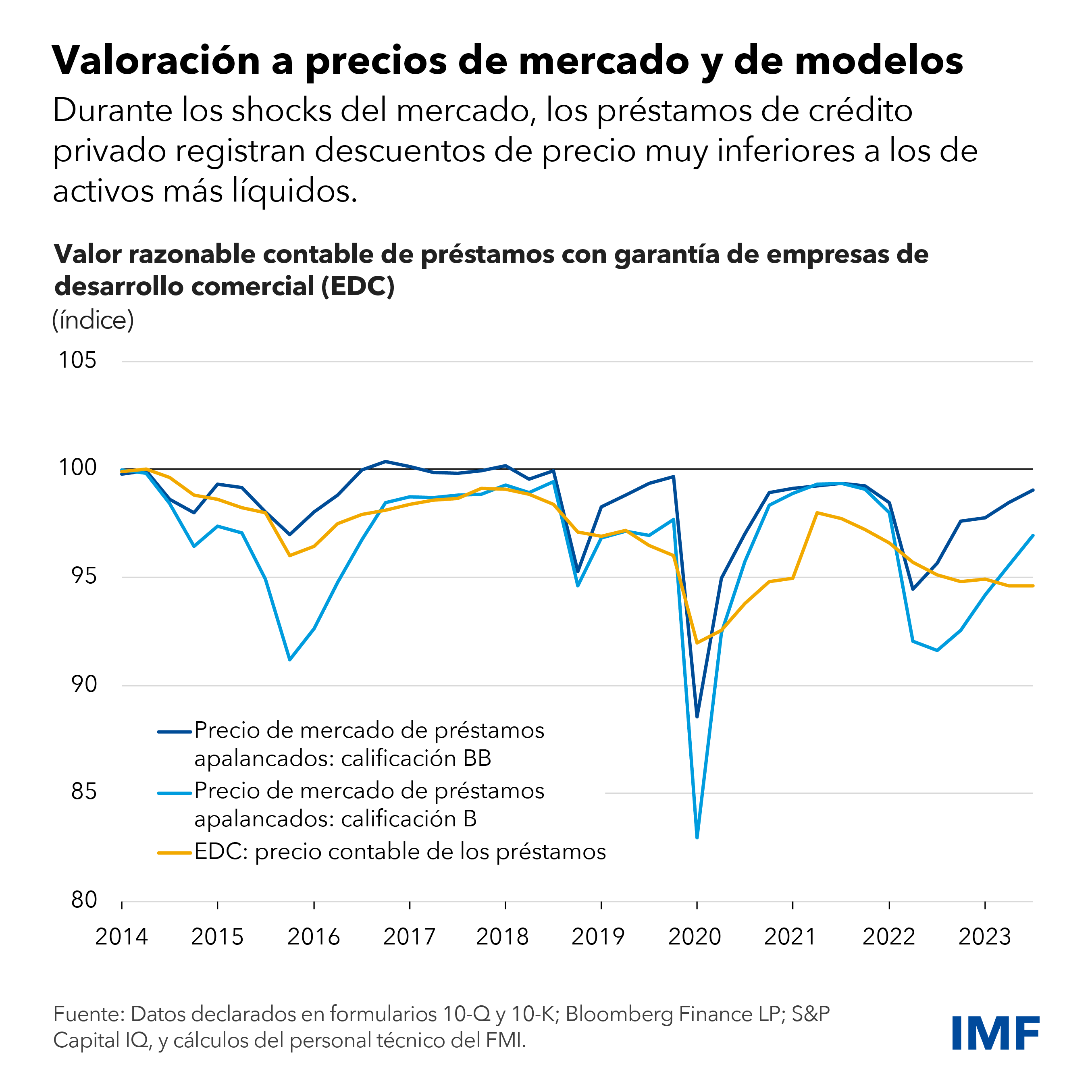

En segundo lugar, los préstamos del mercado privado rara vez se negocian, por lo que no pueden valorarse usando precios de mercado. En cambio, sí suelen valorarse trimestralmente a partir de modelos de riesgo, y pueden estar sujetos a valoraciones desactualizadas y subjetivas en los diferentes fondos. Nuestro análisis comparativo del crédito privado y los préstamos apalancados (que se negocian normalmente en un mercado más líquido y transparente) demuestra que, pese a su peor calidad crediticia, los activos de crédito privado suelen registrar menores descuentos de precio durante los períodos de tensión.

En tercer lugar, si bien el apalancamiento de los fondos de crédito privado parece ser bajo, preocupa que puedan existir múltiples capas de apalancamiento oculto en el ecosistema de crédito privado, dada la falta de datos. También aprovechan el apalancamiento los inversionistas de estos fondos, así como los propios prestatarios. Las múltiples capas de apalancamiento dificultan la evaluación de las posibles vulnerabilidades sistémicas de este mercado.

En cuarto lugar, parece que el ecosistema de crédito privado presenta un alto grado de interconexión. Aunque no da la impresión de que los bancos tengan una exposición significativa al crédito privado en forma agregada —la Reserva Federal estima que el endeudamiento en crédito privado en Estados Unidos fue inferior a unos USD 200.000 millones, o menos del 1% de los activos bancarios estadounidenses— es posible que algunos bancos presenten exposiciones concentradas ante el sector. Asimismo, un grupo limitado de fondos de pensiones y aseguradoras se están adentrando en aguas más profundas del crédito privado, incrementando significativamente su proporción de estos activos menos líquidos. Se incluyen aquí empresas de seguros de vida influenciadas por el capital privado, como ya explicamos en un informe reciente.

Por último, si bien hoy en día los riesgos de liquidez parecen limitados, la creciente presencia de minoristas podría alterar este panorama. Los fondos de crédito privado recurren a bloqueos del capital a largo plazo e imponen restricciones a los retiros por parte de los inversionistas para alinear el horizonte de inversión con los activos ilíquidos subyacentes. Pero los nuevos fondos dirigidos a inversionistas individuales podrían presentar riesgos de reembolso más altos. Aunque tales riesgos se mitigan con herramientas de gestión de la liquidez (como límites de reembolso y períodos de reembolso fijos), estas todavía no se han probado en una situación grave en la que los activos que se extinguen no son reemplazados.

En general, aunque estas vulnerabilidades no plantean actualmente un riesgo sistémico para el sector financiero más amplio, sí podrían seguir acumulándose y repercutir en la economía. En caso de una desaceleración grave, la calidad del crédito podría deteriorarse drásticamente y provocar incumplimientos de pagos y pérdidas significativas. La opacidad podría dificultar la evaluación de esas pérdidas. Los bancos podrían frenar los préstamos a fondos de crédito privado, los fondos minoristas podrían enfrentar numerosos pedidos de reembolso, y los fondos de crédito privado y sus inversionistas institucionales podrían experimentar restricciones de liquidez. El grado importante de interconexión podría afectar los mercados públicos, puesto que las empresas de seguros y los fondos de pensiones podrían verse obligados a vender más activos líquidos.

El efecto acumulado de estos vínculos podría tener consecuencias económicas importantes en caso de que las tensiones en los mercados de crédito privado provocasen un repliegue de los préstamos a empresas. Las graves deficiencias de los datos dificultan todavía más la vigilancia de estas vulnerabilidades en instituciones y mercados financieros, y podrían retardar la adecuada evaluación de riesgos por parte de las autoridades y los inversionistas.

Implicaciones para las políticas

Es imperativo adoptar una regulación y supervisión más rigurosas para controlar y evaluar los riesgos en este mercado.

- Las autoridades deberían considerar adoptar un enfoque más activo para la supervisión y la regulación del crédito privado, centrado en la supervisión y la gestión de riesgos, el apalancamiento, la interconexión y la concentración de exposiciones.

- Las autoridades deberían promover la cooperación entre sectores y fronteras nacionales para subsanar las deficiencias en los datos y lograr que las evaluaciones del riesgo sean más coherentes entre los distintos sectores financieros.

- Los reguladores deberían reforzar las normas de información financiera y recopilación de datos para vigilar mejor el crecimiento del crédito privado y sus implicaciones para la estabilidad financiera.

- Los reguladores de los mercados de valores deberían vigilar con atención los riesgos de liquidez y de conducta en los fondos de crédito privado, sobre todo los minoristas, que podrían enfrentarse a mayores riesgos de reembolso. Asimismo, deberían implementar las recomendaciones sobre diseño de productos y gestión de liquidez emitidas por el Consejo de Estabilidad Financiera y la Organización Internacional de Comisiones de Valores.

—Este blog se basa en el capítulo 2 de la edición de abril de 2024 del Informe sobre la estabilidad financiera mundial: “Auge y riesgos del crédito privado”.