En lo que se refiere a la estabilidad financiera, el mundo se enfrenta a una dicotomía de factores a corto plazo y a mediano plazo. La buena noticia es que los riesgos a corto plazo para la estabilidad financiera están contenidos.

¿Por qué? Porque la probabilidad de un aterrizaje suave de la economía mundial ha aumentado de forma significativa. A medida que la inflación disminuye, los principales bancos centrales han comenzado a recortar las tasas de interés, lo que está estimulando los precios de los activos, que ya tendían al alza, y moderando la volatilidad del mercado financiero.

Al mismo tiempo, nuestra última edición del Informe sobre la estabilidad financiera mundial pide a las autoridades que se mantengan alerta sobre las perspectivas a mediano plazo. Queremos destacar dos motivos de preocupación.

Preocupaciones que se avecinan

En primer lugar, las condiciones financieras acomodaticias han continuado exacerbando vulnerabilidades como las elevadas valoraciones de los activos, el incremento de los niveles de deuda pública y privada y el mayor uso del apalancamiento por parte de las instituciones financieras, por nombrar algunas. Todo ello podría amplificar los shocks futuros a los sistemas financieros. No es la primera vez que esto sucede; el antecedente más notable fue el aumento de las vulnerabilidades antes de la crisis financiera mundial de 2008. La acumulación suele ser un proceso gradual, lo que debiera dar a las autoridades tiempo para el ajuste.

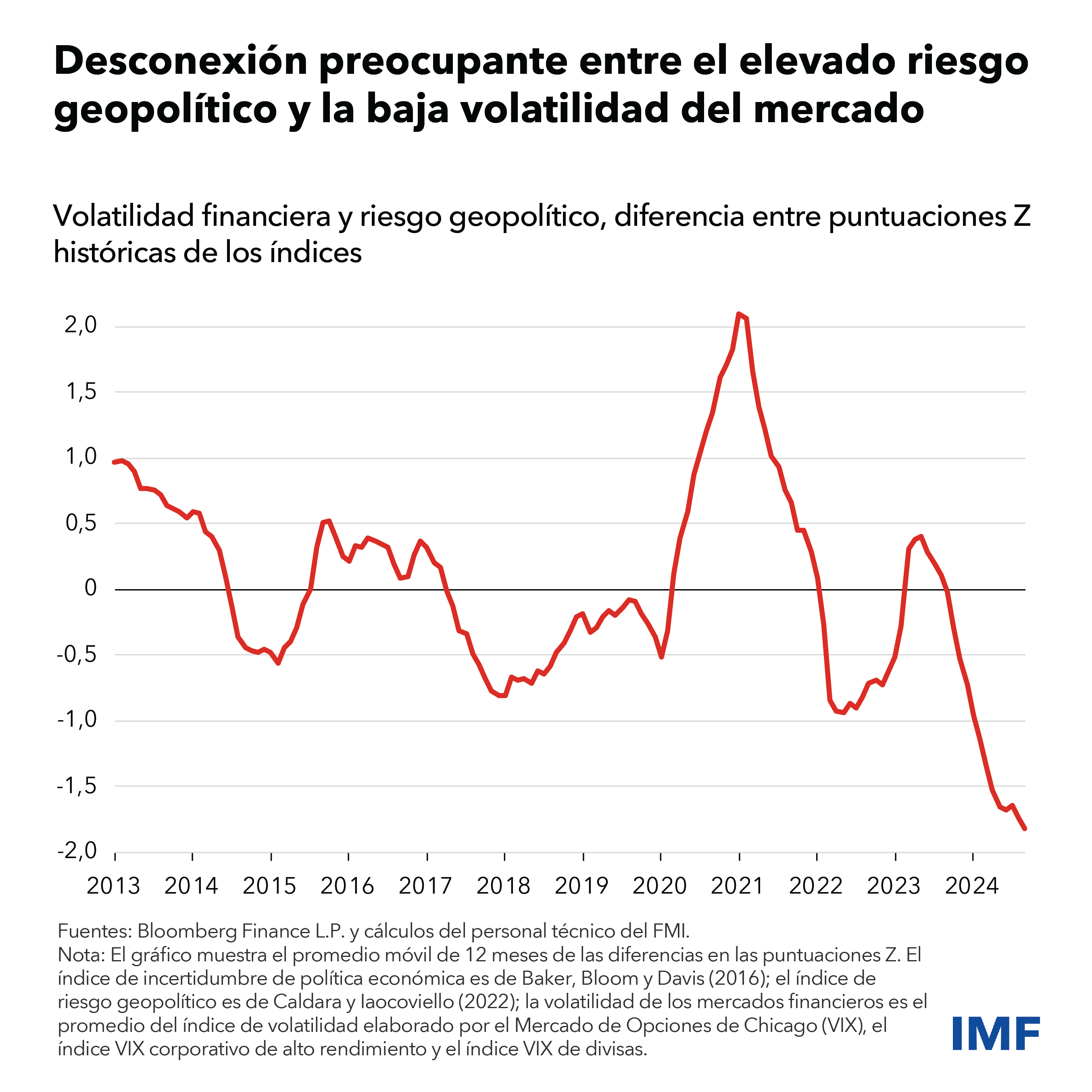

El segundo motivo de preocupación es la desconexión entre la elevada incertidumbre, en especial la relacionada con el aumento de los riesgos geopolíticos, y la volatilidad de los mercados financieros. Un indicador estandarizado de la volatilidad ha caído muy por debajo de los indicadores de riesgo geopolítico. Esto indica que los precios de los activos quizá no reflejen la totalidad del impacto potencial de las guerras y las controversias comerciales. Esta desconexión aumenta la probabilidad de shocks, ya que la elevada tensión geopolítica podría desencadenar ventas masivas repentinas en los mercados financieros y provocar un recrudecimiento de la volatilidad en razón de la incertidumbre. En ese caso, algunas instituciones financieras podrían verse forzadas a vender activos o reducir el apalancamiento de sus balances para satisfacer la demanda de cobertura suplementaria o los límites de riesgo. Si bien estas medidas podrían proteger a instituciones individuales, de hecho pueden agravar las ventas masivas en los mercados.

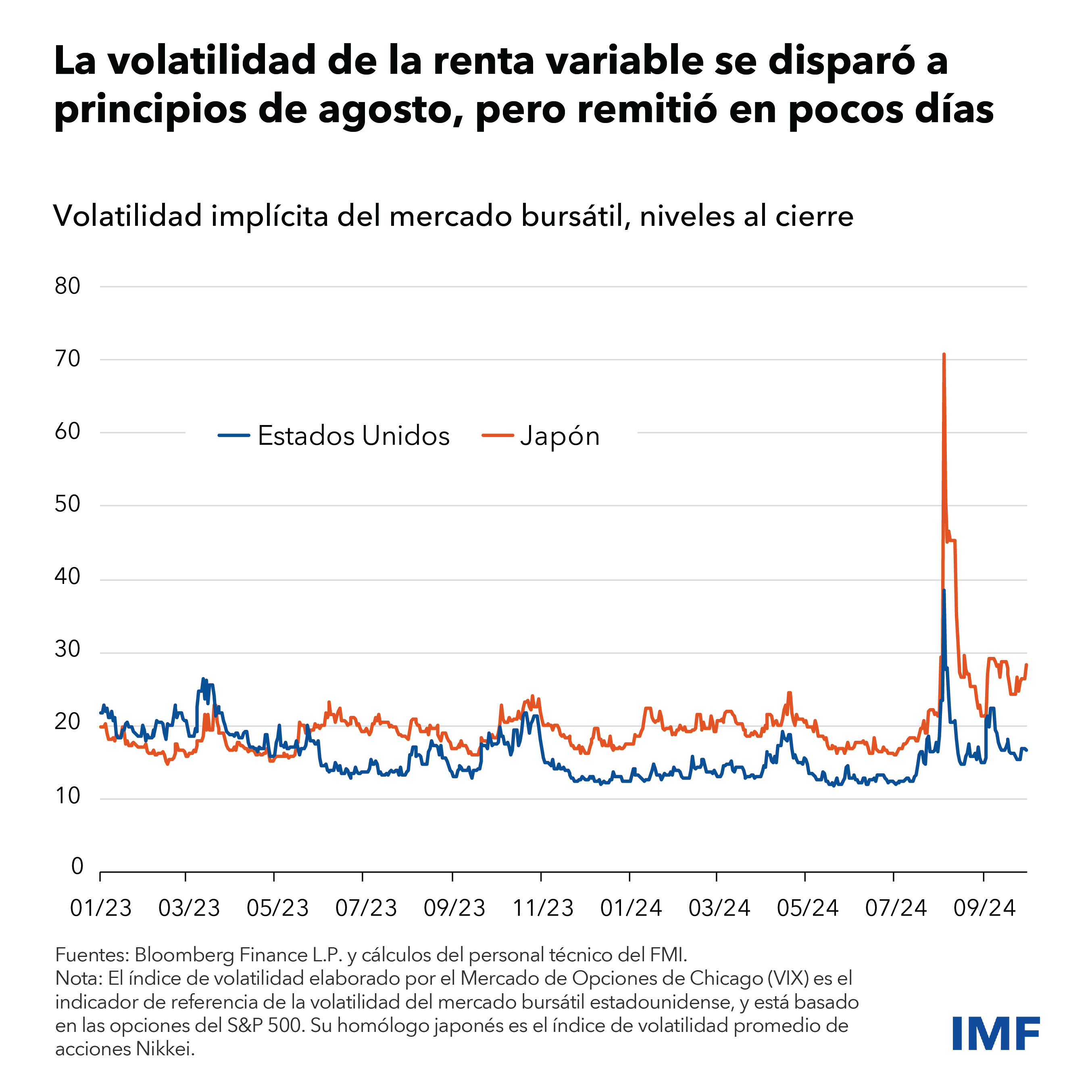

Las turbulencias que tuvieron lugar en los mercados a principios de agosto nos dan una idea de ese escenario. La reducción de los diferenciales entre las tasas de interés de Estados Unidos y Japón, que se produjo tras la subida de tasas del Banco de Japón a finales de julio y los mediocres datos de empleo de Estados Unidos de principios de agosto, provocó el fortalecimiento del tipo de cambio entre el yen y el dólar. Esto, a su vez, precipitó la liquidación de posiciones apalancadas de carry trade (o arbitraje) en yenes y desencadenó ventas masivas en los mercados bursátiles. Mientras que los índices bursátiles de Estados Unidos disminuyeron significativamente, el índice japonés de referencia Nikkei cayó un 12%, su mayor variación dentro de un día desde 1987.

También hubo otros factores que agravaron la venta masiva: los inversionistas comenzaron a comprar opciones de venta de acciones como protección frente a las pérdidas, lo que provocó un aumento de la volatilidad de las acciones, en especial en Japón y Estados Unidos. Por su parte, la escalada de la volatilidad activó límites de riesgo para algunos inversionistas, como fondos de inversión libre y operadores oportunistas, dando lugar a nuevas ventas masivas. Ciertamente, las presiones del mercado resultaron ser temporales y no amenazaron la estabilidad financiera. Pero los bruscos movimientos de los inversionistas hacia la cobertura de riesgos mostraron claramente que los cambios en la actitud del mercado pueden amplificar con rapidez la volatilidad.

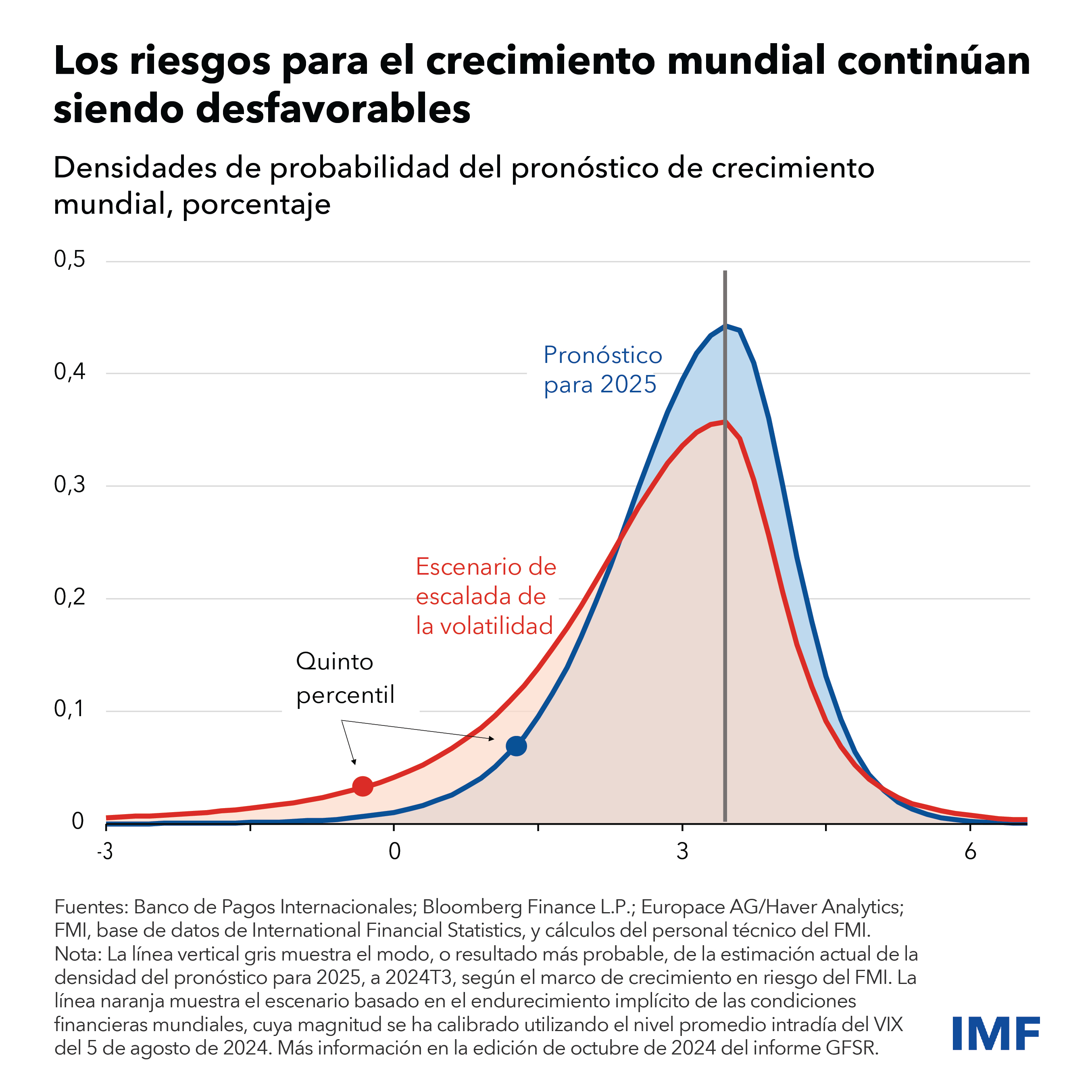

Otra variable importante para las autoridades financieras son las perspectivas económicas. El marco de crecimiento en riesgo del FMI vincula las condiciones financieras actuales con la distribución de los posibles resultados del crecimiento futuro y resume nuestra evaluación de la estabilidad financiera actual. Los riesgos a corto plazo para el crecimiento parecen estar contenidos en niveles moderados: se estima que la probabilidad de que el crecimiento mundial caiga por debajo de la proyección de referencia de Perspectivas de la economía mundial (informe WEO) en 2025 es aproximadamente del 58%. Además, los resultados extremos no son excesivos gracias a que las condiciones financieras se han mantenido acomodaticias, en paralelo al crecimiento adecuado del crédito.

Con todo, las autoridades deben permanecer alerta. Dada la importante desconexión entre la incertidumbre, los riesgos geopolíticos y la volatilidad de los mercados financieros, las escaladas de la volatilidad serán probablemente más frecuentes. En un escenario en que las condiciones financieras se endurecen de forma similar a lo que sucedió el 5 de agosto —y se mantienen en ese nivel durante todo un trimestre—, la probabilidad de que el crecimiento de 2025 caiga por debajo de la proyección de referencia del informe WEO se incrementa hasta aproximadamente el 75%, un nivel comparable al máximo de la crisis de la COVID, lo que hace pensar que los riesgos de deterioro podrían aumentar sustancialmente cuando la volatilidad se sitúe en un nivel más acorde con el grado de incertidumbre.

Es hora de actuar

En resumen, a medida que continúe el crecimiento de la economía mundial, y con la relajación de la política monetaria, la toma de riesgos por parte de los inversionistas podría aumentar. Y, por tanto, las vulnerabilidades, como la deuda y el apalancamiento, podrían acumularse y aumentar los riesgos de deterioro en el futuro.

Entonces, ¿qué medidas pueden tomar las autoridades en este momento?

En países donde la inflación permanezca obstinadamente por encima de los niveles fijados como meta, los bancos centrales deberían tratar de moderar las expectativas excesivamente optimistas de los inversionistas en cuanto a la relajación de la política monetaria. Donde la inflación esté muy próxima al nivel fijado como meta, o ya en ese nivel, las autoridades deberían mostrarse abiertas a una relajación más rápida, siempre que los datos apunten a que la inflación podría terminar rebasando la meta durante un tiempo.

Por el lado fiscal, los ajustes deberían centrarse sobre todo en recomponer los márgenes de manera creíble para mantener los costos de financiamiento en niveles razonables, como se muestra en la última edición del Monitor Fiscal del FMI.

También son necesarios más avances en lo que se refiere a las políticas financieras. Las fragilidades creadas por las entidades no bancarias al utilizar más apalancamiento y descalces de vencimientos ponen de manifiesto la necesidad de una actividad regulatoria y de supervisión más activa. Esto incluye la aplicación de las normas acordadas del Consejo de Estabilidad Financiera, el fortalecimiento de los marcos de política macroprudencial para contener la toma excesiva de riesgos y la recopilación de datos adicionales con el fin de mejorar la transparencia tanto para los participantes en el mercado como para las autoridades. Además, debe garantizarse que las contrapartes centrales —cada vez más utilizadas para liquidar transacciones financieras— mantengan su resiliencia, por ejemplo, teniendo liquidez suficiente para cubrir posibles pérdidas que puedan surgir durante períodos de tensión en los mercados.

Ahora es el momento de que las autoridades vigilen de cerca otro conjunto de factores: conducir a la economía hacia un aterrizaje suave sigue siendo fundamental, pero debemos intensificar las medidas proactivas que eviten fragilidades en el futuro.

—Este blog se basa en el capítulo 1 de la edición de octubre de 2024 del Informe sobre la estabilidad financiera mundial. Más información en los blogs sobre los capítulos analíticos del informe: La elevada incertidumbre económica puede poner en peligro la estabilidad financiera mundial y La inteligencia artificial puede mejorar la eficiencia de los mercados, y avivar su volatilidad.