اشتدت الأوضاع المالية العالمية في ظل استمرار البنوك المركزية في رفع أسعار الفائدة. ووسط بيئة عالمية تشوبها درجة عالية من عدم اليقين، حدثت زيادة كبيرة في المخاطر المحيطة بالاستقرار المالي.

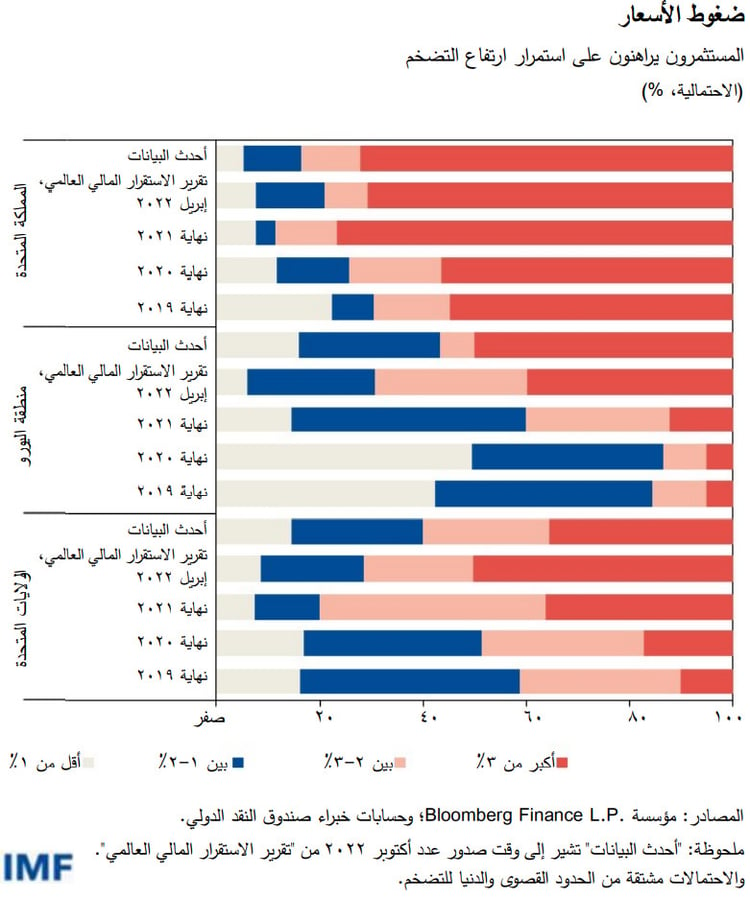

ومن بين القضايا الرئيسية التي تواجه النظم المالية قضية التضخم الذي بلغ الآن أعلى مستوياته مقارنة بعدة عقود سابقة، واستمرار تدهور آفاق الاقتصاد في كثير من المناطق، والمخاطر الجغرافية-السياسية المزمنة، وهي قضايا نتناولها بالنقاش في أحدث إصدار من "تقرير الاستقرار المالي العالمي".

وللحيلولة دون ترسخ الضغوط التضخمية، اضطرت البنوك المركزية التي تواجه تضخما متشبثا بالارتفاع إلى التعجيل بتشديد السياسة النقدية. والأكثر منذ ذلك أن البنوك المركزية في الاقتصادات المتقدمة والصاعدة على حد سواء تواجه أيضا مخاطر ومواطن ضعف متضخمة عبر مختلف القطاعات والمناطق.

وهناك مواطن ضعف مالي كبيرة تواجه الحكومات، التي يتحمل كثير منها ديونا متزايدة، وكذلك المؤسسات المالية غير المصرفية مثل شركات التأمين وصناديق معاشات التقاعد وصناديق التحوط وصناديق الاستثمار المشترك. وأضاف تصاعد أسعار الفائدة إلى الضغوط التي تعاني منها الكيانات ذات الميزانيات العمومية المثقلة بالأعباء.

وفي الوقت ذاته، فإن السهولة والسرعة اللتين يمكن بهما تداول الأصول بسعر محدد قد تراجعتا في بعض فئات الأصول الأساسية نتيجة لتقلب أسعار الفائدة وأسعار الأصول. وهذه السيولة الضعيفة في الأسواق، إلى جانب مواطن الضعف القائمة من الأصل، يمكن أن تضخِّم المخاطر المصاحبة لأي إعادة تسعير سريعة وغير منظمة، إذا قُدِّر لها أن تحدث في الشهور القادمة.

وتُبدي الأسواق العالمية توترات ناجمة عن زيادة تجنب المستثمرين للمخاطر في الآونة الأخيرة، وسط أجواء يسودها ارتفاع عدم اليقين بشأن الاقتصاد والسياسات. فقد هبطت أسعار الأصول المالية مع تشديد السياسة النقدية، وتدهورت آفاق الاقتصاد، وتنامت المخاوف من الركود، وزادت تكلفة الاقتراض بالعملة الصعبة، وتسارعت وتيرة الضغوط في بعض المؤسسات المالية غير المصرفية. ويستمر ارتفاع عائدات السندات عبر مختلف المراتب الائتمانية، إذ تتصاعد بالفعل تكاليف الاقتراض على كثير من البلدان والشركات إلى أعلى مستويات سجلتها طوال عقد أو أكثر.

بواعث القلق في القطاع العقاري

ويثير تعثر القطاع العقاري في كثير من البلدان القلق بشأن المخاطر التي يمكن أن يتسع نطاقها وتمتد تداعياتها إلى البنوك والاقتصاد الكلي. فالمخاطر التي تتعرض لها أسواق الإسكان تتنامى بسبب تصاعد أسعار الفائدة على القروض العقارية وتشديد معايير الإقراض، حيث يتعرض الآن عدد متزايد من المقترضين المحتملين لضغوط تخرجهم من الأسواق. ومن الممكن أن يحدث تعديل حاد في تقييمات المساكن المبالغ فيها في بعض قطاعات السوق.

وتواجه الأسواق الصاعدة حشدا من المخاطر، بما في ذلك ارتفاع تكاليف الاقتراض الخارجي، والتضخم المتشبث بالارتفاع، وأسواق السلع الأولية المتقلبة. وهي تواجه أيضا ارتفاعا في مستوى عدم اليقين بشأن الاقتصاد العالمي، وتشديد للسياسات في الاقتصادات المتقدمة.

وتتسم الضغوط بدرجة كبيرة من الحدة في الأسواق الواعدة – أي الاقتصادات النامية الصغيرة نسبيا في العادة - حيث تواجه تحديات مدفوعة بمزيج من تشديد الأوضاع المالية، وتدهور الأساسيات الاقتصادية، وارتفاع درجة التعرض لمخاطر تقلب أسعار السلع الأولية.

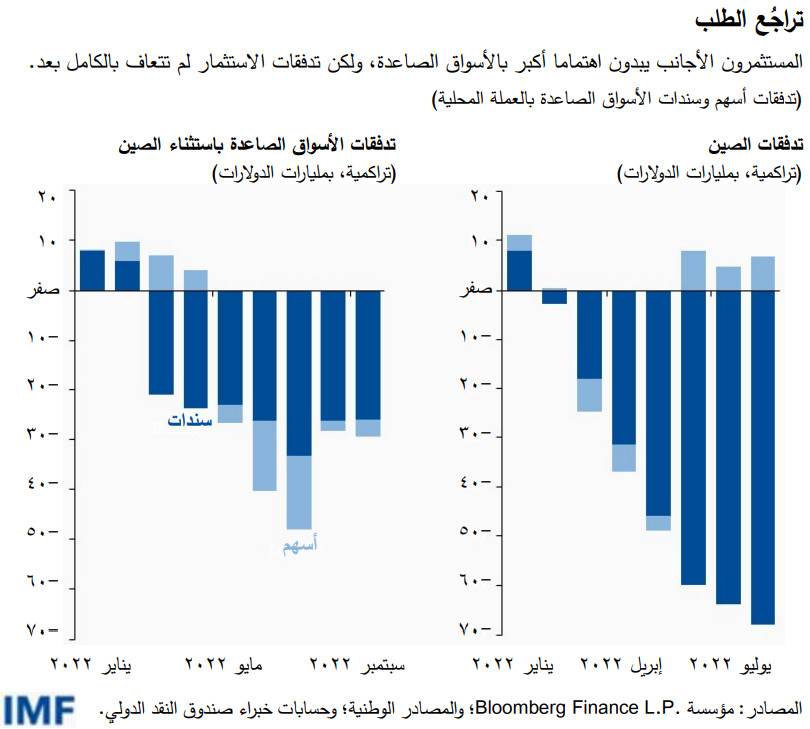

ولا يزال المستثمرون يميزون بين اقتصادات الأسواق الصاعدة. وبينما يتعرض كثير من الأسواق الواعدة لمخاطر التعثر في سداد الدين السيادي، يبدو أن عددا كبيرا من الأسواق الصاعدة الكبرى يتمتع بقدر أكبر من الصلابة في مواجهة مكامن الخطر الخارجية حتى الآن. ومع ذلك، فبعد استقرار التدفقات الخارجة في النصف الأول من العام، بدأ المستثمرون الأجانب في الانسحاب من جديد.

وقد تباطأ إصدار سندات الأسواق الصاعدة والواعدة بالدولار الأمريكي وغيره من العملات الرئيسية حتى بلغ أضعف وتيرة سجلها منذ عام 2015. وما لم تتحسن فرص الوصول إلى التمويل الأجنبي، فسوف يضطر الكثير من الأسواق الواعدة المصدرة للسندات إلى البحث عن مصادر تمويل بديلة و/أو تعديل مواصفات الديون وإعادة هيكلتها.

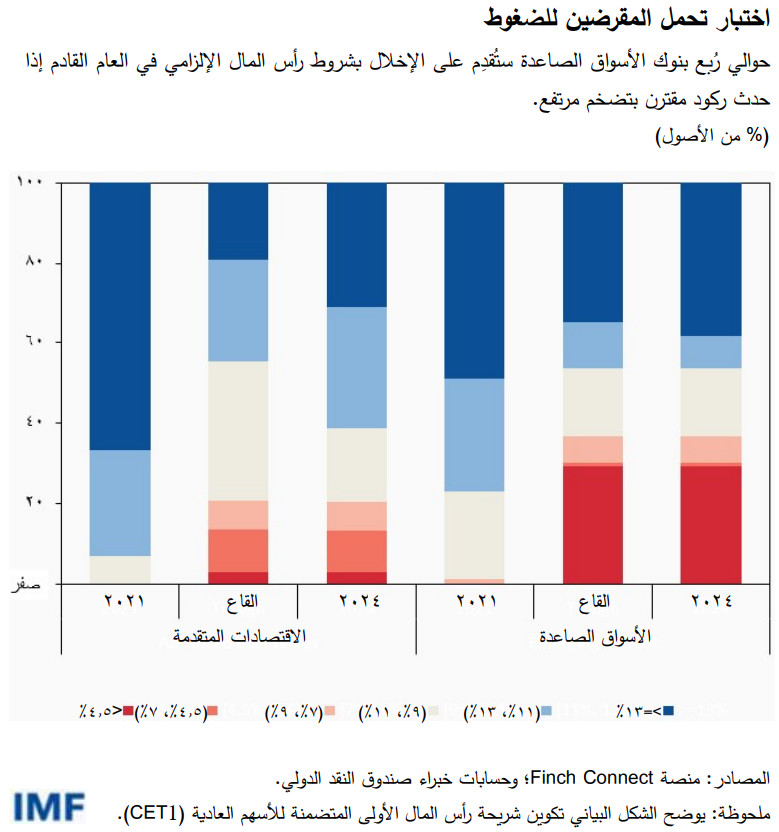

وقد ساهم ارتفاع مستويات رأس المال وهوامش أمان السيولة الوفيرة في تعزيز صلابة القطاع المصرفي العالمي. غير أن اختبار قدرة البنوك العالمية على تحمل الضغوط* الذي يجريه صندوق النقد الدولي ينبه إلى احتمال ألا تكفي هوامش الأمان تلك بالنسبة لبعض البنوك. فإذا حدث أن تسبب التشديد الحاد للأوضاع المالية إلى ركود عالمي في العام القادم وسط ارتفاع معدلات التضخم، ستُقدِم نسبة تصل إلى 29% من بنوك الأسواق الصاعدة على الإخلال بشروط رأس المال الإلزامي، بينما تظل معظم بنوك الاقتصادات المتقدمة أفضل حالا، حسبما يشير الاختبار.

وتفرض البيئة الاقتصادية الكلية المحفوفة بالتحديات ضغوطا أيضا على قطاع الشركات في العالم. فقد اتسعت فروق العائد إلى حد كبير، وبدأ ارتفاع التكاليف يُحْدِث تآكلا في أرباح الشركات. وبالنسبة للشركات الصغيرة، بدأت حالات الإفلاس تتزايد بالفعل بسبب ارتفاع تكاليف الاقتراض وتراجُع الدعم من المالية العامة.

التوصيات على صعيد السياسات

يتعين على البنوك المركزية أن تثابر في سعيها لتخفيض التضخم إلى مستواه المستهدف وتجنب انفلات التوقعات التضخمية الذي قد يضر بمصداقيتها. وسيكون من الضروري مراعاة الإفصاح الواضح عما تصدره من قرارات السياسة النقدية، والالتزام باستقرار الأسعار، والحاجة إلى مزيد من التقدم في تشديد السياسة النقدية، من أجل الحفاظ على المصداقية وتجنب تقلب الأسواق.

وتساعد مرونة سعر الصرف البلدان على التكيف مع الوتيرة المتباينة لتشديد السياسة النقدية عبر البلدان. وفي الحالات التي تؤدي فيها تحركات سعر الصرف إلى إعاقة آلية البنك المركزي لانتقال أثر السياسة النقدية و/أو خلق مخاطر تهدد الاستقرار المالي على نطاق أوسع، يمكن القيام بتدخلات في سوق الصرف الأجنبي. وينبغي أن تكون هذه التدخلات جزءا من منهج متكامل لمعالجة مواطن الضعف على النحو الموضح في إطار السياسات المتكامل الذي وضعه الصندوق.

وينبغي للأسواق الصاعدة والواعدة أن تخفض مخاطر الدين من خلال الانخراط المبكر مع الدائنين، والتعاون متعدد الأطراف، والدعم الدولي. أما البلدان التي وصلت ديونها إلى المستوى الحرج، فينبغي أن يقوم دائنوها الثنائيون والمنتمون إلى القطاع الخاص بالتنسيق لإجراء إعادة هيكلة وقائية لتجنب التعثر في السداد بتكلفته المرتفعة وفقدان فرص الوصول إلى الأسواق لفترة ممتدة. كذلك ينبغي استخدام الإطار المشترك لمجموعة العشرين، حيثما أمكن.

ويواجه صناع السياسات بيئة يتعرض فيها الاستقرار المالي لمصاعب استثنائية. ورغم عدم تحقق أي حدث نظامي عالمي حتى الآن، فإن عليهم احتواء أي تراكم إضافي لمكامن الخطر المالي عن طريق تعديل بعض أدوات السلامة الاحترازية الكلية لمعالجة جيوب المخاطر. ففي هذه البيئة التي يشوبها قدر هائل من عدم اليقين، من الضروري تحقيق التوازن بين احتواء هذه التهديدات المحتملة وتجنب تشديد الأوضاع المالية على نحو غير منظم.

هذه التدوينة تستند إلى الفصل الأول من إصدار أكتوبر 2022 من "تقرير الاستقرار المالي العالمي"، بعنوان "الاستقرار المالي في بيئة التضخم المرتفع الجديدة".