في تدوينتنا الصادرة في بداية هذا العام، أشرنا إلى نجاح الأسواق الصاعدة في اجتياز التقلبات الكبيرة في أسعار الفائدة العالمية. وذكرنا أيضاً أنه على الرغم من أن الأسواق الصاعدة احتفظت بصلابتها حتى الآن، فإن تصاعد أجواء عدم اليقين قد يؤدي إلى أوقات عصيبة في المستقبل.

وكما جاء في عدد يوليو من تقرير مستجدات آفاق الاقتصاد العالمي، يظل الهبوط الهادئ العالمي هو السيناريو الأساسي. ولم يطرأ على تنبؤات النمو الاقتصادي في الأسواق الصاعدة تغير يُذكر، حيث ارتفعت التوقعات إلى 4,3% للعامين الجاري والمقبل على حد سواء. ومن المتوقع أن يستمر تراجع التضخم في معظم الأسواق الصاعدة الرئيسية وصولا إلى النطاقات المستهدفة، مما سيسمح بتيسير السياسة النقدية في المستقبل المنظور.

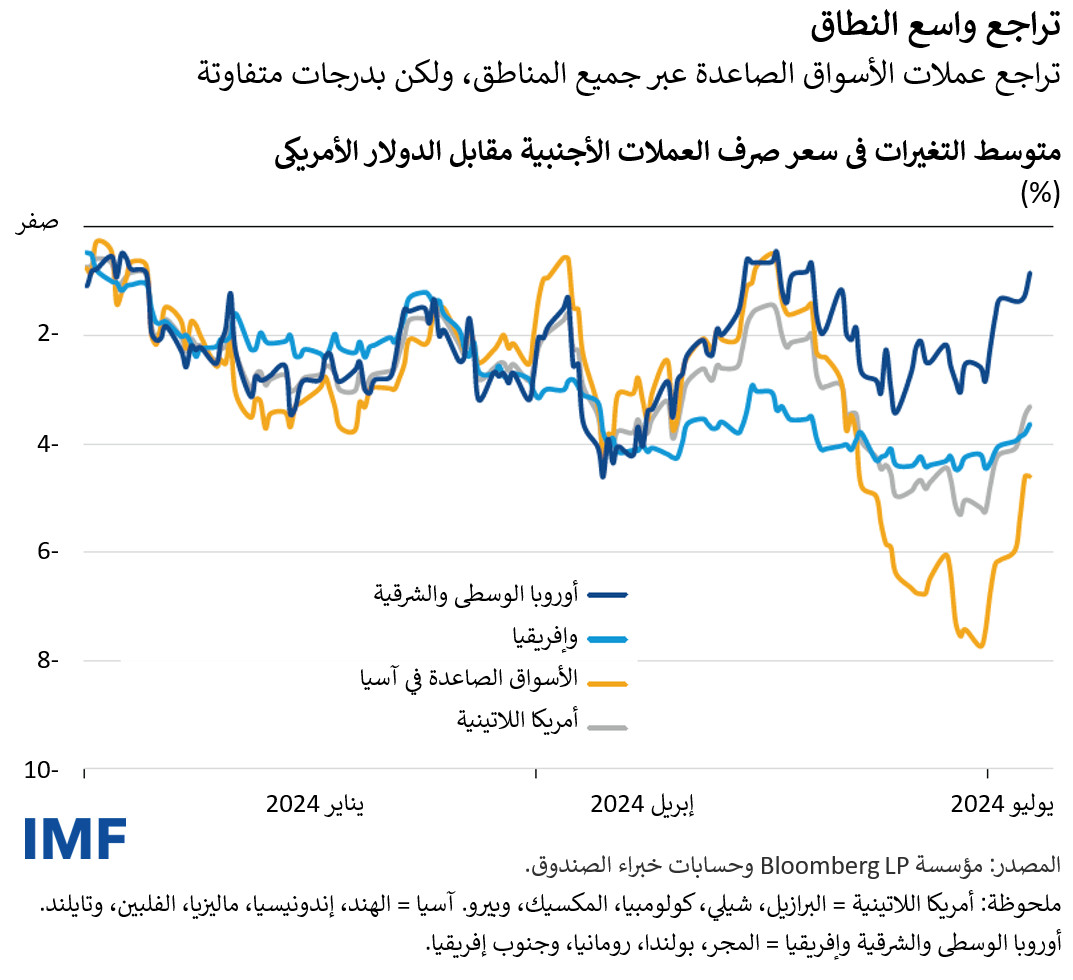

ومع ذلك، سجلت أسعار عملات الأسواق الصاعدة انخفاضا صافيا بنحو 4% هذا العام حتى تاريخه مقابل الدولار الأمريكي، حتى بعد تعافيها جزئيا في الأسابيع الأخيرة. وانخفضت أسعار العملات في أمريكا اللاتينية بنسبة 5٪، في حين انخفضت أسعار العملات في الأسواق الصاعدة الآسيوية بنسبة 4%. وشهدت مناطق أوروبا الوسطى والشرقية وإفريقيا انخفاضات أقل حدة في أسعار العملات. وعلينا النظر فيما إذا كان استمرار هذه الانخفاضات قد يؤدي إلى عواقب سلبية على الاستقرار المالي.

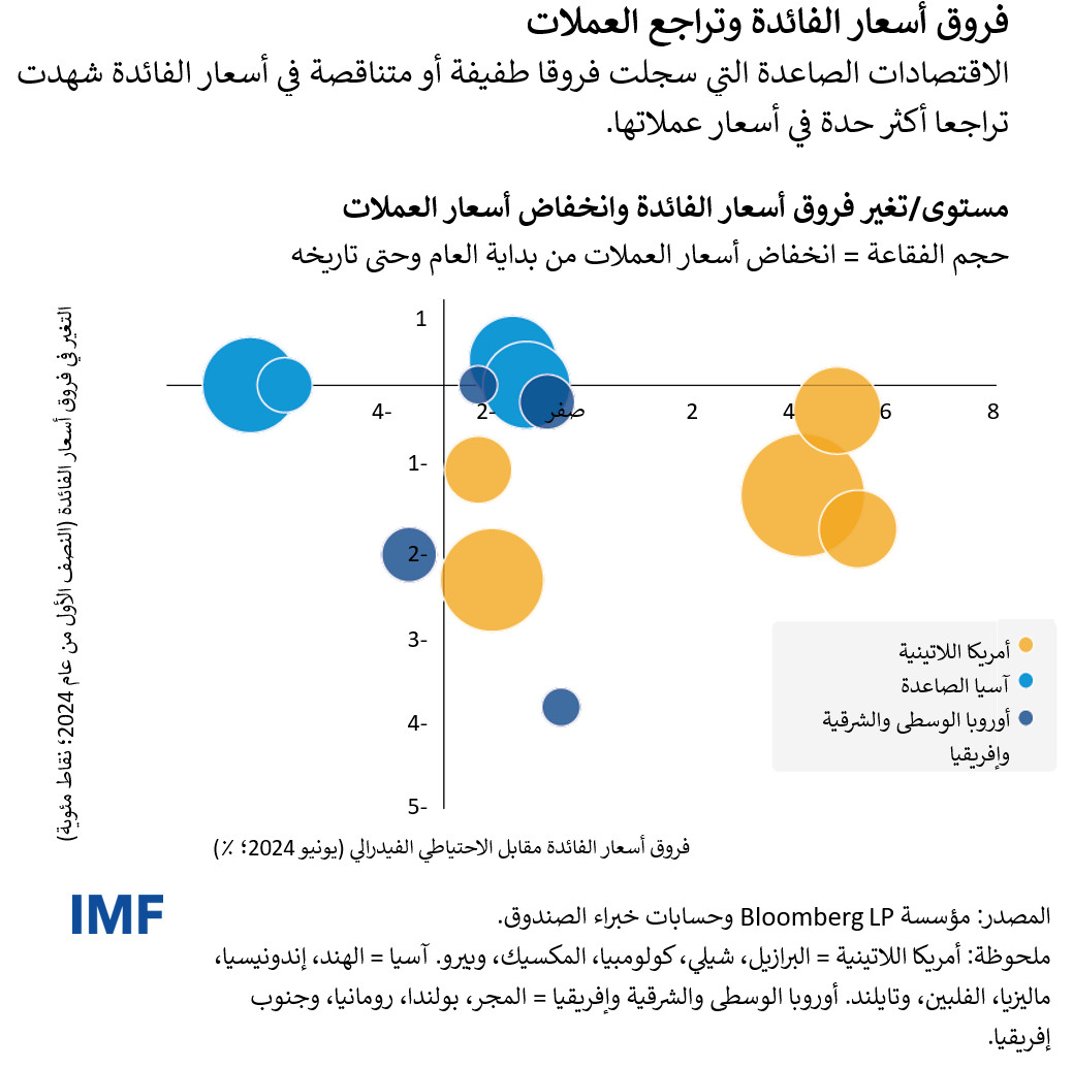

والفرق في أسعار الفائدة بين بلد ما والولايات المتحدة هو أحد المحددات الرئيسية لأسعار الصرف – وهو المعيار في أسواق رأس المال العالمية. وفي مطلع العام الجاري، توقع المستثمرون انخفاضا كبيرا في أسعار فائدة الاحتياطي الفيدرالي، وهو ما قد يؤدي إلى اتساع فروق أسعار الفائدة مع الأسواق الصاعدة، أو ثباتها على الأقل. غير أن الاقتصاد الأمريكي فاقت قوته التوقعات السابقة ولا يزال التضخم دون هدف الاحتياطي الفيدرالي، مما أدى إلى تبدد توقعات خفض أسعار الفائدة في الولايات المتحدة على مدار العام وارتفاع قيمة الدولار الأمريكي. ونتيجة لذلك، تقلصت فروق أسعار الفائدة بين الأسواق الصاعدة الرئيسية والولايات المتحدة.

وحيثما كان انكماش فروق أسعار الفائدة أكثر وضوحا – لا سيما في عدد من بلدان أمريكا اللاتينية التي خفضت أسعار الفائدة الأساسية هذا العام استجابة لتباطؤ التضخم – أو حيثما بلغت فروق أسعار الفائدة أدنى مستوياتها، بما في ذلك في بعض الأسواق الصاعدة في آسيا، شهدت أسعار الصرف التراجع الأكبر مقابل الدولار. وهناك عوامل قطرية أخرى ربما يكون لها دور في هذا الصدد، مثل المخاوف المتعلقة بالمالية العامة أو التطورات السياسية. وقد لجأت عدة بنوك مركزية في الاقتصادات الصاعدة إلى إبطاء أو إيقاف دورات رفع أسعار الفائدة، أو التدخل في أسعار صرف العملات الأجنبية، لإدارة تقلبات العملات.

وما حدث خلال الأشهر الستة الماضية يؤكد على أهمية فروق أسعار الفائدة باعتبارها محركا أساسيا لأسعار الصرف. فقد تنخفض أسعار العملات رغم قوة الآفاق الاقتصادية لبلد ما نظرا لأن المستوى النسبي لأسعار الفائدة هو المحرك الأهم على الإطلاق.

وتؤكد هذه التصحيحات أيضا أن معظم البنوك المركزية في الأسواق الصاعدة لا تزال ملتزمة بأطر السياسات التي تستهدف التضخم المحلي والظروف الاقتصادية، وليس أسعار الصرف في حد ذاتها. والواقع أن الالتزام بأهداف التضخم قد يحد من تأثير انخفاض قيمة العملة على الأوضاع المحلية، كما اتضح من أحدث دراسة أجراها فريق الصندوق المعني بإعداد تقرير آفاق الاقتصاد الإقليمي. ومع ذلك، فإن تقلبات أسعار الصرف لا تزال جزءًا من المناقشات المعنية بالسياسات. فقد ناقشت مؤخرا عدة بنوك مركزية رئيسية في الأسواق الصاعدة تقلبات أسعار الصرف وعدم اليقين العالمي كجزء من عملية صنع القرار.

العملات والاستقرار المالي

من شأن التخفيض المدروس في قيمة العملات إلى مستويات تتماشى عموما مع الأساسيات الاقتصادية - بما في ذلك فروق أسعار الفائدة – أن يساهم في بناء الاقتصاد. أما الحالات الأكثر إثارة للقلق، فهي موجات البيع المفاجئة التي يمكن أن تؤدي إلى زعزعة الاستقرار المالي. ومن الممكن أن تؤثر تدفقات رأس المال الأجنبي المفاجئة إلى الخارج تأثيرا حادا على أسعار الأصول، وأن تؤدي إلى ظهور فجوات تمويلية. ويمكن أن تشهد المؤسسات المالية تفاقم أوجه عدم اتساق أسعار صرف العملات الأجنبية، وقد تصبح غير قادرة على تجديد التمويل بالعملة الأجنبية (خاصة الدولار الأمريكي) بتكاليف معقولة. وقد تتزعزع سريعا ثقة المستثمرين في الأسواق المالية للاقتصادات الصاعدة.

ولا ينطبق ذلك على عامنا الحالي لحسن الحظ.

ولكن على خلفية عدم اليقين العالمي، وحساسية الأسواق المتزايدة تجاه البيانات الاقتصادية المعلنة وتصريحات البنوك المركزية وعدم اليقين السياسي في بعض الاقتصادات الرئيسية، يمكن أن تتفاقم تقلبات أسعار الصرف على نحو مفاجئ. وقد يضع ذلك صناع السياسات في الأسواق الصاعدة أمام مفاضلة ربما تكون صعبة بين الحفاظ على استقرار الأوضاع المحلية وتفادي الضغوط الخارجية.

الاستجابة من خلال السياسات للحفاظ على الاستقرار المالي

وحال استمرار تراكم الضغوط، قد يتعين استخدام كافة أدوات السياسات - وفق إطار السياسات المتكامل* الذي أعده صندوق النقد الدولي. فعلى سبيل المثال، قد لا يكون للتدخل في سعر الصرف الأجنبي ما يبرره في معظم السيناريوهات، ولكن يمكن استخدامه لتجنب التقلبات المفرطة. وإذا تدهورت الأوضاع إلى أزمة وشيكة، قد تكون هناك حاجة إلى تدابير لإدارة تدفقات رأس المال كجزء من حزمة سياسات أوسع نطاقا للتخفيف من ضغوط التدفقات الخارجة.

ومع ذلك، لا يمكن لهذه التدابير أن تحل محل التصحيحات الاقتصادية الكلية الأساسية، وينبغي ألا تكون سوى جزء من خطط أوسع نطاقاً لمعالجة أي اختلالات أساسية. فعلى سبيل المثال، أشار صناع السياسات في العديد من البلدان إلى أن التدخلات الأخيرة كانت على سبيل الاستثناء، وليس القاعدة. ومن الممكن أن تكون السياسات الاحترازية الكلية — كتلك التي تستهدف أسعار الأصول والمساكن — عناصر مكملة فعالة. كذلك، فإن اختبارات القدرة على تحمل الضغوط التي تهدف إلى تحديد المشكلات النظامية في القطاع المالي الناشئة عن الضغوط الخارجية يمكن أن تساعد في تخفيف المخاطر قبل أن تضحى واقعا ملموسا.

والأهم من ذلك أن صنع السياسات الرشيدة ينبغي ألا يتعلق بالسيناريو الأساسي فحسب، بل بإدارة المخاطر أيضا. وينبغي أن يكون توخي اليقظة والتخطيط لمواجهة السيناريوهات السلبية هما ركيزة السياسات المالية.