在新型冠状病毒(COVID-19)疫情造成人类悲剧和经济衰退的背景下,最近金融市场风险偏好的急剧上升引起了分析人士的关注。在2月和3月大幅下跌之后,股票市场已经回升,一些国家已接近1月的水平,而信用利差显著收窄,即使是高风险的投资。这导致金融市场与经济前景之间出现明显的脱节。投资者似乎在押注,各国中央银行的持续强力支持将推动经济迅速复苏,尽管经济数据显示经济衰退程度超过预期,正如2020年6月“世界经济展望最新预测"所显示的。

拉锯战

在最新的“全球金融稳定报告更新”,我们分析了实体经济与金融市场之间的拉锯战以及相关风险。由于经济前景有相当大的不确定性,投资者对COVID-19疫情发展高度敏感,之前存在的金融脆弱性因疫情而暴露出来。在一些国家,债务水平正在上升,企业丧失偿付能力造成的潜在信贷损失可能考验银行抵御风险的能力。一些新兴市场和前沿经济体面临再融资风险,评级较低的国家开始缓慢地重新进入市场筹资。

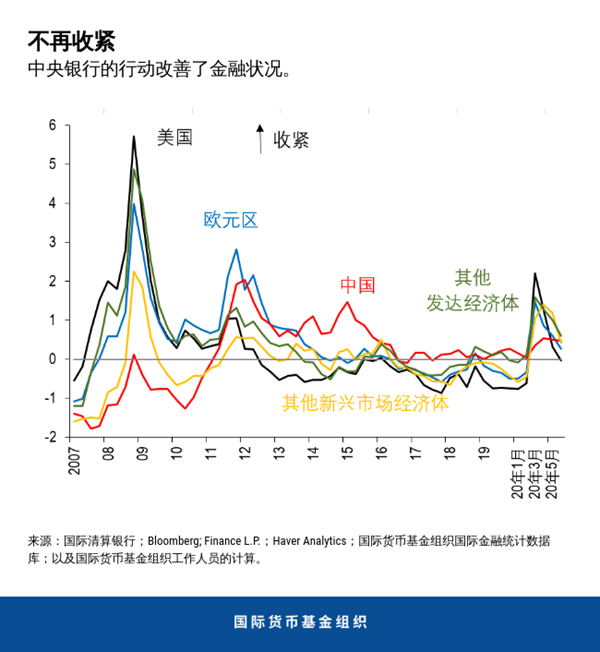

世界各地的主要中央银行下调了利率,并通过资产购买、外汇互换安排以及信贷和流动性机制,实现了超过6万亿美元的资产负债表扩张,以此促进了金融状况大幅放松。各国中央银行采取的这些迅速、前所未有的措施,包括在新兴市场首次部署资产购买行动,帮助恢复了信心,并且提高了投资者的风险承担能力。风险资产价格在年初暴跌后已出现反弹,同时基准利率有所下降。随着全球金融状况放松,风险偏好也重新转向新兴市场。证券投资流出总额已经趋于稳定,一些小幅证券投资再次流入一些国家。在信贷市场,发达经济体投资级公司的利差目前相对较窄,这与之前重大经济冲击时期利差急剧扩大的情况相反。新兴国家的利差也显著收窄,尽管前沿市场的收窄幅度较小。总体而言,自上一期全球金融稳定报告发布以来,短期金融稳定风险变化不大,因为政策制定者采取的迅速、大刀阔斧的行动有助于缓解疫情对全球经济前景的影响。

出现脱节

金融市场与实体经济之间的脱节,可以从近期飙升的美国股市和暴跌的消费者信心(这两个指标历史上呈同步变化趋势)之间的脱钩中得到体现。这使人们担心,如果没有中央银行提供支持,股市高涨能否持续下去。

在金融市场与实体经济出现脱节的情况下,如果投资者的态度发生转变,风险资产价格可能再度出现调整,从而对经济复苏造成威胁。所谓的熊市反弹,过去也曾发生在经济面临显著压力的时期,上涨趋势最终迅速逆转。

触发因素是什么?

一些事态发展都可能引起风险资产价格下跌。经济衰退可能比投资者目前预期的更为严重、持续时间更长。可能出现第二轮病毒感染,需要相应采取防控措施。地缘政治紧张局势,或全球不平等加剧导致社会动荡扩大,可能使投资者情绪逆转。最后,市场对中央银行支持力度的预期可能过于乐观,这会导致投资者重新评估其风险偏好和风险定价。

风险的这种重新定价,特别是如果被金融脆弱性放大,可能导致金融状况急剧收紧,从而抑制信贷流向经济。在已经是前所未有的经济衰退中,金融压力可能恶化,使经济复苏变得更加困难。

之前存在的脆弱性

疫情使已经存在的金融脆弱性充分暴露出来。首先,在发达经济体和新兴市场经济体,一旦经济大幅收缩,企业和家庭的债务负担可能变得难以控制。企业债务总额在过去几年一直在增加,目前其与GDP比率处于历史高位。许多经济体的家庭债务也已上升,其中一些经济体目前面临非常急剧的经济下滑。经济基本面恶化已导致企业评级下调,而且可能对企业和家庭的偿付能力产生更广泛的影响。

其次,信用事件的发生将考验银行部门的韧性,因为银行将评估政府对企业和家庭的支持如何转化为借款人偿还其贷款的能力。一些银行已开始准备应对这一过程,对银行利润面临进一步压力的预期体现在银行股价的下跌。

第三,非银行金融公司也可能受到影响。这些实体目前在金融体系中发挥着比以往更大的作用。但由于它们在经济严重衰退期间继续提供信贷的愿意并未得到考验,它们最终可能导致压力加剧。例如,资产价格的大幅调整可能导致投资基金大规模撤资(如今年早些时候发生的情况),从而可能引发资产抛售。

第四,尽管融资环境普遍放松,但一些新兴市场和前沿经济体存在更加紧迫的融资需求,它们依然面临风险。一旦金融状况突然收紧,这些经济体的债务展期成本更高。其中一些国家的储备水平也很低,从而难以管理证券投资外流。信用评级下调可能导致这一情况恶化。

注意权衡利弊

在应对疫情的过程中,各国需要在可能相互冲突的各政策重点之间找到适当的平衡,要注意在继续支持经济的同时维护金融稳定的利弊和影响。

对非常规工具的空前使用无疑缓解了疫情对全球经济的冲击,减轻了全球金融体系当下面临的危险,这正是政策行动的预期目标。但是,政策制定者也需注意可能出现的预期之外的后果,如宽松融资环境下金融脆弱性进一步累积。对中央银行继续提供支持的预期可能会使已经过高的资产估值变为具有脆弱性,特别是在金融体系和公司部门在疫情期间耗尽缓冲的情况下。一旦复苏企稳,政策制定者应立即解决那些可能在今后引发问题并使未来增长面临威胁的脆弱性问题。

*****

Tobias Adrian 是国际货币基金组织金融顾问兼货币与资本市场部主任。任职期间,他领导开展了国际货币基金组织关于金融部门监督、货币和宏观审慎政策、金融监管、债务管理以及资本市场的工作。他还负责监督国际货币基金组织成员国的能力建设工作。在加入国际货币基金组织之前,他曾担任纽约联邦储备银行高级副总裁及研究和统计部副主任。

Adrian先生曾在普林斯顿大学和纽约大学任教,在包括《美国经济评论》、《金融杂志》、《金融经济学期刊》、《金融研究评论》等经济金融期刊上发表多篇文章。他拥有麻省理工学院博士学位、伦敦经济学院硕士学位、法兰克福歌德大学的理学硕士学位、巴黎第九大学硕士学位。他在德国巴特洪堡的洪堡中学获得文理高中文凭。

Fabio M. Natalucci 是国际货币基金组织货币与资本市场部副主任。他负责《全球金融稳定报告》的撰写工作,该报告提供国际货币基金组织关于全球金融稳定风险的评估。加入国际货币基金组织之前,他曾担任美国联邦储备委员会货币事务部的高级助理主任。2016年10月至2017年6月,他担任美国财政部负责国际金融稳定和监管的副助理部长。他拥有纽约大学经济学博士学位。