Китайские электромобили принесут экономические выгоды некоторым странам Европы и проблемы другим, но тарифы ухудшат положение всех.

BYD Qin, Nio ES и Xpeng P — популярные марки китайских электромобилей (ЭМ). Добротные и доступные, в настоящее время они не пользуются широкой известностью в Европе, но миллионы их уже ездят по дорогам Китая и других стран с формирующимся рынком, таких как Бразилия. А в условиях, когда Китай уже является в целом крупнейшим экспортером автомобилей в мире (в 2023 году на него приходилось 60 процентов мировых продаж электромобилей), вскоре эти автомобили могут появиться на ваших дорогах.

Усиление роли Китая в качестве ведущего производителя ЭМ поставило разработчиков политики, стремящихся содействовать переходу к низкоуглеродной экономике, перед дилеммой. Европейский союз (ЕС) поставил перед собой смелые цели внедрения ЭМ: 100 процентов покупаемых новых автомобилей к 2035 году по сравнению с 15 процентами сегодня — цель, которую может быть легче достичь путем импорта недорогих китайских автомобилей, розничная цена на которые примерно на 20 процентов ниже цены схожих французских, немецких и итальянских моделей в ЕС. Однако экономика ряда стран Центральной и Восточной Европы в значительной степени зависит от производства автомобилей и их частей для ведущих европейских марок. Уступка доли рынка китайским автопроизводителям может поставить под угрозу высокооплачиваемые рабочие места и подорвать политическую поддержку перехода к «зеленой» экономике.

В новом исследовании МВФ поднимается вопрос о том, какое влияние на ЕС окажет ситуация, при которой он преследует предложенные цели внедрения ЭМ, при этом позволяя китайским производителям занять значительную долю своего рынка автомобилей. Мы используем самые современные макроэкономические модели и модели торговли для количественной оценки воздействия такого сценария «шока ЭМ» на страны ЕС относительно гипотетического мира, в котором внедрение электромобилей и доля рынка Китая остаются постоянными на уровнях периода до 2023 года.

Важнейшей составляющей в этом анализе является то, какую долю рынка ЕС может занять импорт из Китая. Это зависит от того, насколько значительное сравнительное преимущество в состоянии обеспечить себе Китай в мировой автомобильной промышленности, которая переходит к производству электромобилей. Разумеется, ввиду относительной новизны ЭМ и весьма динамичного характера технологических инноваций в этой отрасли прогнозировать динамику сравнительного преимущества трудно. По этой причине мы обращаемся к опыту эпизода в прошлом, используя его в качестве критерия в наших сценариях.

Высокие цены на топливо в 1970-х годах привели к росту потребительского спроса в США на недорогие транспортные средства с экономичным расходом топлива. Это способствовало тому, что Япония выдвинулась в число мировых экспортеров автомобилей. В период с 1970 по 1985 годы доля импортированных японских автомобилей в США возросла с приблизительно 1,7 процента до почти 15 процентов, после чего сократилась в условиях усиления напряженности в сфере торговли. Выход Японии на рынок преобразовал рынки автомобилей США и мира.

Наши сценарии исходят из предпосылки, что усиление роли Китая может сыграть столь же преобразующую роль и привести к увеличению его доли рынка ЕС на 15 процентных пунктов при отсутствии препятствий для торговли, хотя и в течение более короткого периода. Это служит иллюстрацией, а не прогнозом, поскольку проникновение Китая на рынок ЕС вряд ли точно повторит вхождение Японии в рынок США. ЕС уже ввел новые тарифы на китайские ЭМ, в некоторых случаях до 45 процентов, поэтому всплеск импорта из Китая может оказаться более слабым по сравнению с указанным предыдущим периодом. Но он может оказаться и более значительным, если Китай займет более ведущее положение в автомобильной промышленности, чем ранее Япония.

Мы приходим к выводу, что воздействие шока ЭМ на ВВП в ЕС в целом очень мало, но широко варьируется в разных государствах-членах (см. рис. 1). В этом случае действуют два взаимокомпенсирующих фактора. Рост предложения дешевых китайских транспортных средств выгоден для потребителей всего ЕС. Но это снижает спрос на производство автомобилей в Европе — экономически важный сектор ввиду его высокой рентабельности и производительности труда. В случае Германии, Франции и Италии обусловленная этим потеря доходов невелика. Несмотря на то, что в этих странах находятся производители ведущих марок автомобилей Европы, их экономика является крупной и весьма диверсифицированной. С другой стороны, наиболее ощутимый удар испытывают небольшие страны Восточной Европы, значительная доля экономической активности которых приходится на обрабатывающую промышленность в цепи поставок для европейских автомобилей. Как показывают результаты нашей модели, сильнее всего пострадает экономика Венгрии и Чешской Республики, реальный ВВП которых сократится в течение пяти лет соответственно на 1 процент и 1,5 процента.

Помимо общего воздействия на ВВП, этот шок повлечет за собой значительное перераспределение трудовых ресурсов из автомобильной промышленности. Как показывают наши модели, перемещенные работники составляют до 2,6 процента рабочей силы в Словацкой Республике и 1,7 процента в Венгрии (рис. 2). Хотя в конечном итоге эти работники будут вновь вовлечены в трудовую деятельность в других секторах, в основном в секторе услуг, перераспределение трудовых ресурсов в таких масштабах может быть сопряжено со значительными социальными, экономическими, политическими и психологическими издержками, которые не являются предметом рассмотрения наших моделей.

Что следует сделать правительствам для смягчения такого воздействия на экономику? Могут представляться привлекательными определенные ограничения на импорт китайских ЭМ, и ЕС в некоторой степени пошел этим путем: в октябре были согласованы новые тарифы на импорт ЭМ из Китая.

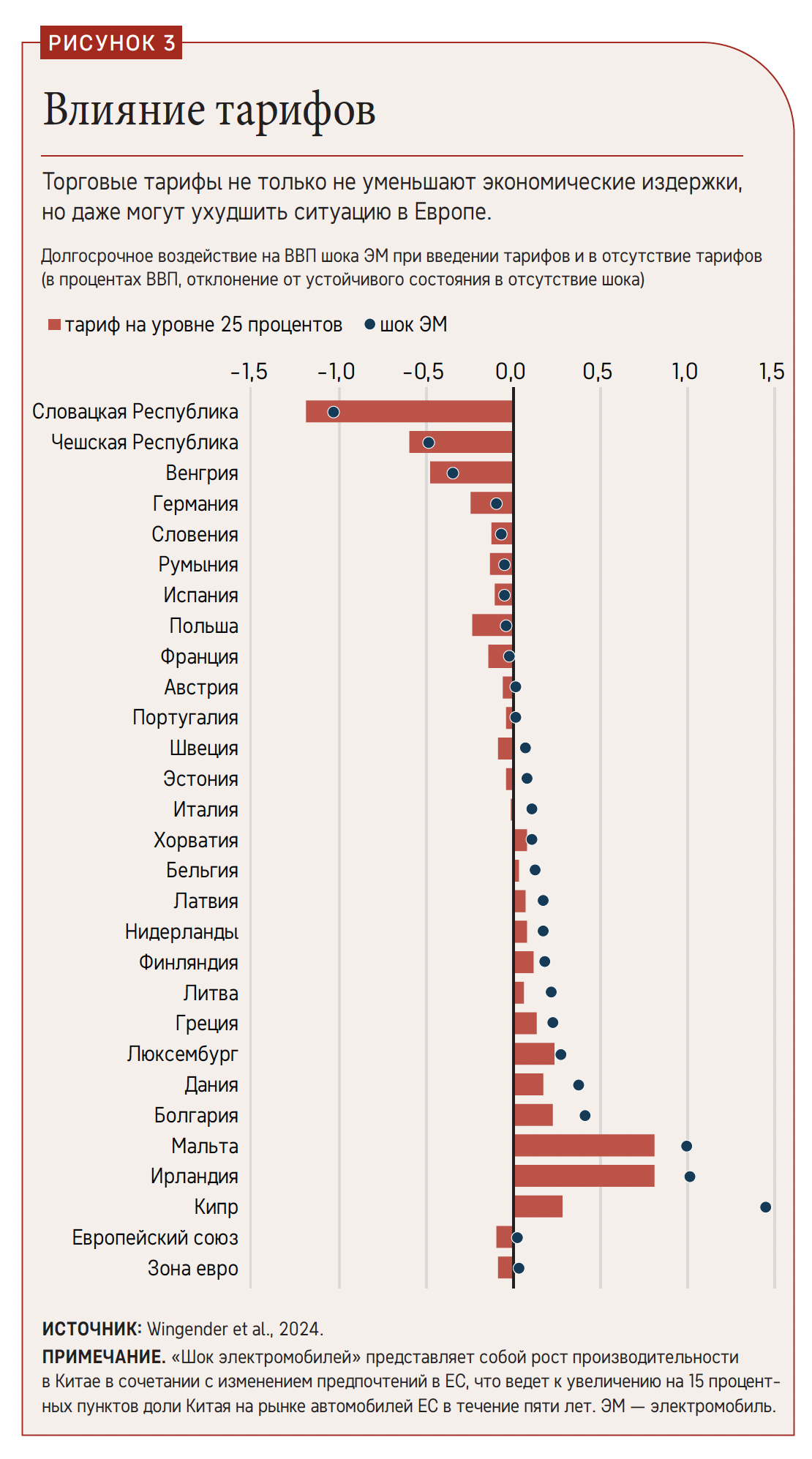

Но торговые барьеры не являются правильным ответом. В нашей модели проводится имитационное моделирование влияния среднего тарифа на уровне 25 процентов и 100 процентов на импорт китайских автомобилей Китая в ЕС в условиях шока ЭМ. Мы приходим к выводу, что тарифы отнюдь не уменьшают экономические издержки, напротив ― они даже ухудшают ситуацию как в кратко-, так и в долгосрочной перспективе (рис. 3). Хотя тарифы защищают отечественное производство автомобилей и приносят ограниченный прирост доходов, они приводят к повышению потребительских цен, а также производственных затрат в секторах, которые могут использовать китайские автомобили в качестве вводимых ресурсов. Эти затраты перевешивают выгоды, делая все страны ЕС беднее, с особенно неблагоприятными последствиями для стран, не имеющих крупного отечественного сектора производства автомобилей. Кроме того, тарифная защита не сделает европейских автопроизводителей более конкурентноспособными на мировом рынке.

Высказывается мнение, что помимо воздействия на экономику, тарифы на китайские электромобили могут замедлить переход ЕС к экономике, оказывающей меньшее воздействие на климат, что приведет к дополнительным выбросам CO2. По этому вопросу результаты нашего моделирования дают более разностороннюю картину. Ценовые эффекты тарифов действительно приводят к тому, что в течение следующего десятилетия потребители покупают несколько больше традиционных транспортных средств, что увеличивает выбросы. Однако при условии, что ЕС будет придерживаться траектории политики, обеспечивающей достижение его целевого показателя внедрения электромобилей в размере 100 процентов покупаемых электромобилей к 2035 году, общие последствия для выбросов являются минимальными. В этом случае главное последствие тарифов состоит в удорожании переходного процесса. Однако на практике более высокая цена вполне может задержать достижение целевых показателей внедрения электромобилей — и такая задержка окажет значительно более серьезное воздействие на уровень выбросов.

Если не тарифы, что еще может смягчить потери рабочих мест и объема производства, вызванные шоком ЭМ? Ключевое значение имеют инвестиции и производительность. Как показывает наше моделирование, если возросший спрос на ЭМ в Европе будет удовлетворяться китайскими компаниями, осуществляющими производство непосредственно в Европе, за счет увеличения прямых иностранных инвестиций, неблагоприятное воздействие можно уменьшить. Именно так начиная с 1980-х годов японские автопроизводители начинали обслуживать рынок США. Мы также приходим к выводу, что реалистичный прирост производительности в автомобильной промышленности Европы может в значительной мере способствовать смягчению макроэкономического воздействия на наиболее затрагиваемые страны ЕС. Устранение сохраняющихся барьеров для торговли и потоков капитала внутри ЕС может позволить производителям автомобилей лучше использовать экономию при увеличении масштабов, тем самым создавая стимулы для инвестиций в научные исследования и опытно-конструкторские разработки.

Это говорит о том, что дилемма ЕС защищать ли высокооплачиваемые рабочие места в обрабатывающей промышленности или твердо придерживаться целей в области климата, требует компромиссного решения. Оно заключается в том, чтобы принимать активные меры политики для стимулирования инвестиций и прироста производительности в секторе производства автомобилей, а также содействия переходу на новые рабочие места, и в то же время дать место и электромобилям BYD, Nio и Xpeng на европейских дорогах.

Эта статья основана на Рабочем документе МВФ 2024/218 «Переход Европы на электромобили в условиях усиления глобальной конкуренции» (“Europe’s Shift to EVs amid Intensifying Global Competition”) Филиппа Уинжендера, Цзясюн Яо, Роберта Зимека, Бенджамина Картона, Диего А. Сердейро и Анке Вебер.

Мнения, выраженные в статьях и других материалах, принадлежат авторам и не обязательно отражают политику МВФ.