Процентные ставки в США находятся на максимальном уровне за 20 лет, а курс доллара резко укрепился по отношению к другим мировым валютам. Учитывая чрезмерное влияние доллара в международных финансах и торговле (если судить по прошлому опыту), у стран с формирующимся рынком есть веский повод для беспокойства.

Мы знаем, что быстрое ужесточение денежно-кредитной политики в США и сильный доллар могут привести к внезапному оттоку капитала и финансовым кризисам в странах с формирующимся рынком. Хорошая новость заключается в том, что мы не наблюдаем кризиса в странах с формирующимся рынком.

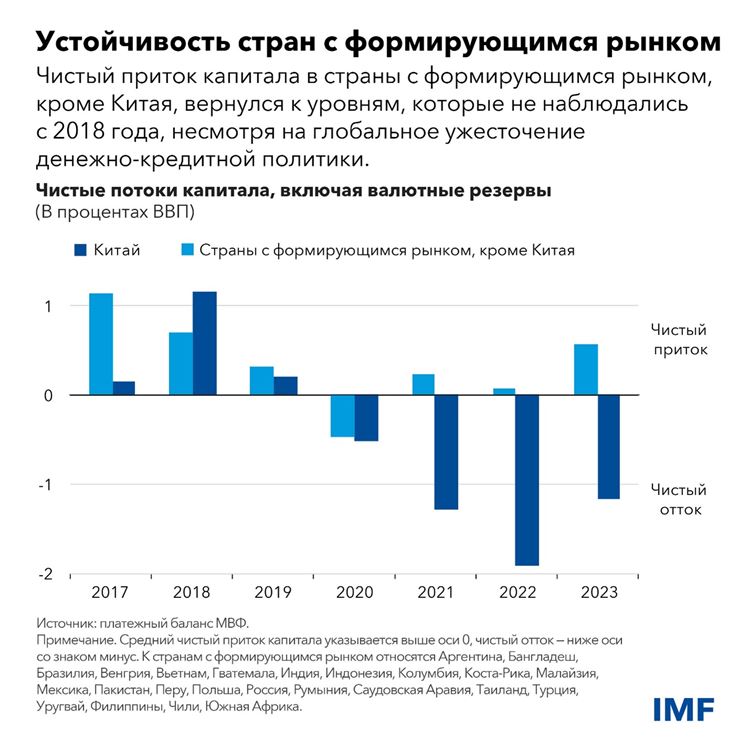

Последний выпуск нашего Доклада по внешнеэкономическому сектору показывает, что приток капитала в страны с формирующимся рынком восстановился с низкого уровня после пандемии. В прошлом году чистый приток капитала в страны с формирующимся рынком, кроме Китая, вырос до 110 млрд долларов США или 0,6 процента ВВП. Это самый высокий уровень с 2018 года.

Как и следовало ожидать в период глобального ужесточения денежно-кредитной политики, в странах с формирующимся рынком наблюдалось снижение более волатильного чистого притока портфельных инвестиций, но чистый приток прямых иностранных инвестиций был более стабильным.

Исключением является Китай. В 2022–2023 годах в нем наблюдался чистый отток капитала, в том числе отрицательный чистый приток ПИИ. Некоторые из этих показателей могут быть связаны с репатриацией доходов транснациональными компаниями. Однако это также может отражать изменение ожиданий в отношении роста экономики Китая и геоэкономической фрагментации.

Дело в том, что большинство стран с формирующимся рынком продемонстрировали устойчивость на фоне глобального ужесточения денежно-кредитной политики. Отчасти это связано с укреплением фундаментальных показателей. В настоящее время многие страны действительно выигрывают от более надежных основ налогово-бюджетной, денежно-кредитной и финансовой политики, а также более эффективного внедрения мер политики и инструментов.

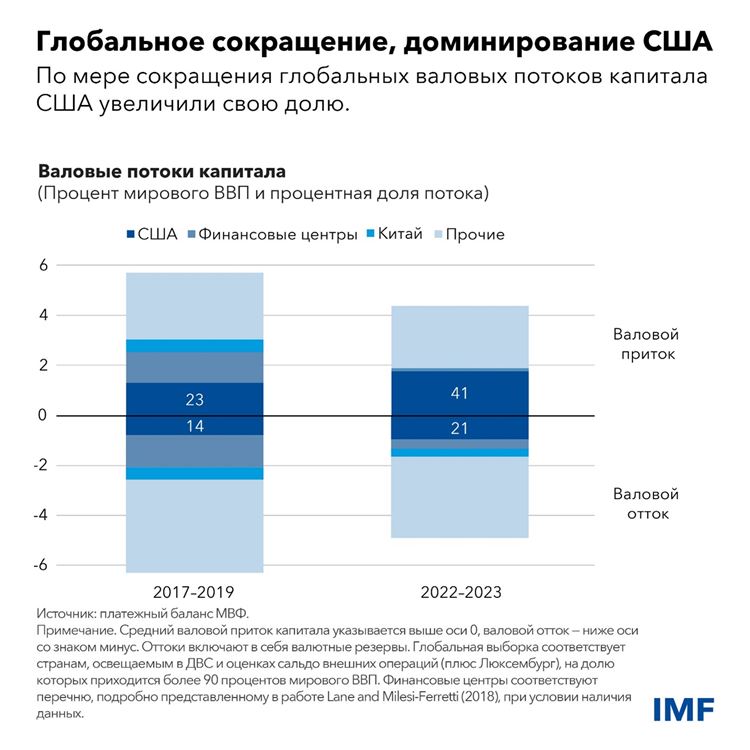

Но это только одна сторона истории. Эта динамика чистого притока капитала маскирует сокращение глобальных валовых потоков капитала — снижение как валового притока (иностранцы покупают меньше активов), так и валового оттока (резиденты покупают меньше активов за рубежом).

В 2022–2023 годах глобальный валовой приток капитала сократился с 5,8 до 4,4 процента мирового ВВП, или с 4,5 трлн долларов США до 4,2 трлн долларов США, по сравнению с 2017–2019 годами, что соотносится с глобальным валовым оттоком.

За этим снижением скрываются значительные различия между странами. На долю США приходится 41 процент глобального валового притока капитала, что почти вдвое превышает показатель в 23 процента 2017–2019 годов. Валовой отток капитала из США также увеличился с 14 процентов до 21 процента от общемирового валового оттока. Между тем, за этот период значительно снизились глобальные валовые потоки капитала в Китай и из Китая, а также произошло еще более резкое сокращение валовых потоков в финансовых центрах.

Это может свидетельствовать о возрастании финансовой фрагментации, но также может частично отражать сворачивание некоторых налоговых или регуляторных стратегий крупными транснациональными корпорациями в финансовых центрах, доля которых в глобальных потоках резко сократилась.

На фоне сокращения глобальных потоков капитала страны с формирующимся рынком должны удвоить предпринятые в последнее время усилия по усовершенствованию макроэкономических основ, повышению эффективности мер политики и укреплению институтов, которые помогают им справляться с перспективой сохранения повышенных процентных ставок в США в течение более длительного времени.

Страны также имеют в своем распоряжении ряд инструментов для преодоления стресса, вызванного волатильностью потоков капитала. Целостный подход к политике МВФ может помочь наилучшим образом адаптировать комплекс мер политики, что также может помочь странам пройти этот период сильного доллара.