Aux États-Unis, les taux d’intérêt ont atteint leur plus haut niveau en vingt ans et le dollar s’est nettement apprécié par rapport aux autres devises mondiales . Compte tenu du rôle colossal du dollar dans la finance et les échanges mondiaux, et si l’on en juge par le passé, les pays émergents ont de quoi s’inquiéter.

Nous savons qu’un resserrement monétaire rapide aux États-Unis et un dollar fort peuvent entraîner une fuite soudaine des capitaux et des crises financières dans les pays émergents. Or nous n’avons pas assisté à une crise dans les pays émergents, ce qui est une bonne nouvelle.

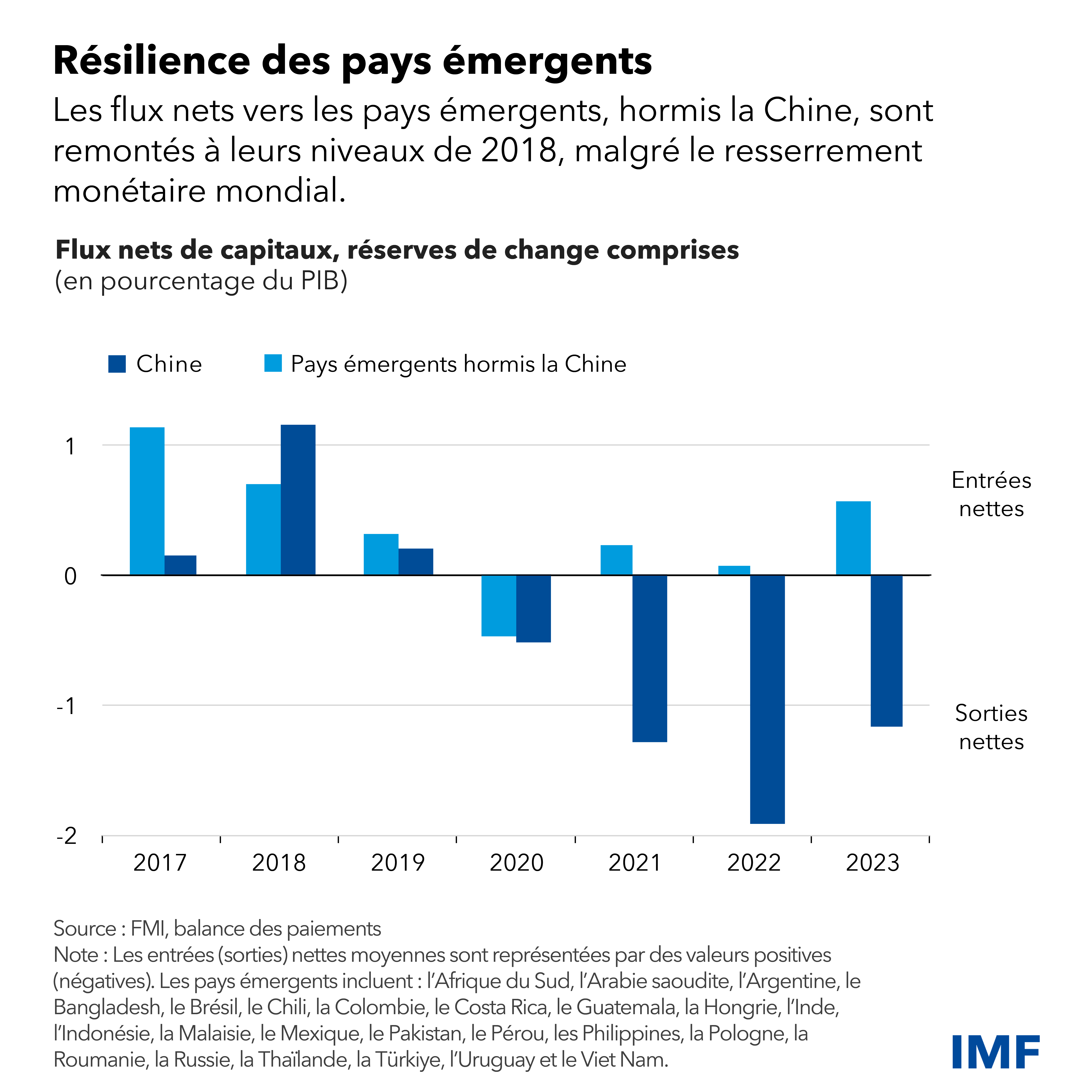

D’après notre dernier rapport sur le secteur extérieur, les flux de capitaux vers les pays émergents se sont repris après leur creux d’après la pandémie. L’an dernier, les entrées nettes de capitaux dans les pays émergents, hormis la Chine, ont augmenté pour atteindre 110 milliards de dollars, soit 0,6 % du PIB. C’est le niveau le plus élevé depuis 2018.

Comme l’on peut s’y attendre pendant une période de resserrement monétaire mondial, les pays émergents ont enregistré une baisse des entrées nettes d’investissements de portefeuilles, considérées comme plus volatiles, mais les entrées nettes d’investissements directs étrangers (IDE) sont plus stables.

La Chine fait exception. Elle a enregistré des sorties nettes de capitaux, y compris des valeurs nettes négatives pour les IDE, sur la période 2022–23. Ce phénomène peut s’expliquer en partie par le rapatriement des bénéfices des multinationales. Mais il tient peut-être aussi à une évolution des attentes quant à la croissance chinoise et à la fragmentation géoéconomique.

Le fait est que la plupart des pays émergents font preuve de résilience face au resserrement monétaire mondial. Cela est notamment dû au renforcement des paramètres fondamentaux de leur économie. En effet, dans bon nombre de pays, le renforcement des cadres de politique budgétaire, monétaire et financière et la mise en œuvre plus efficace des politiques et des outils portent maintenant leurs fruits.

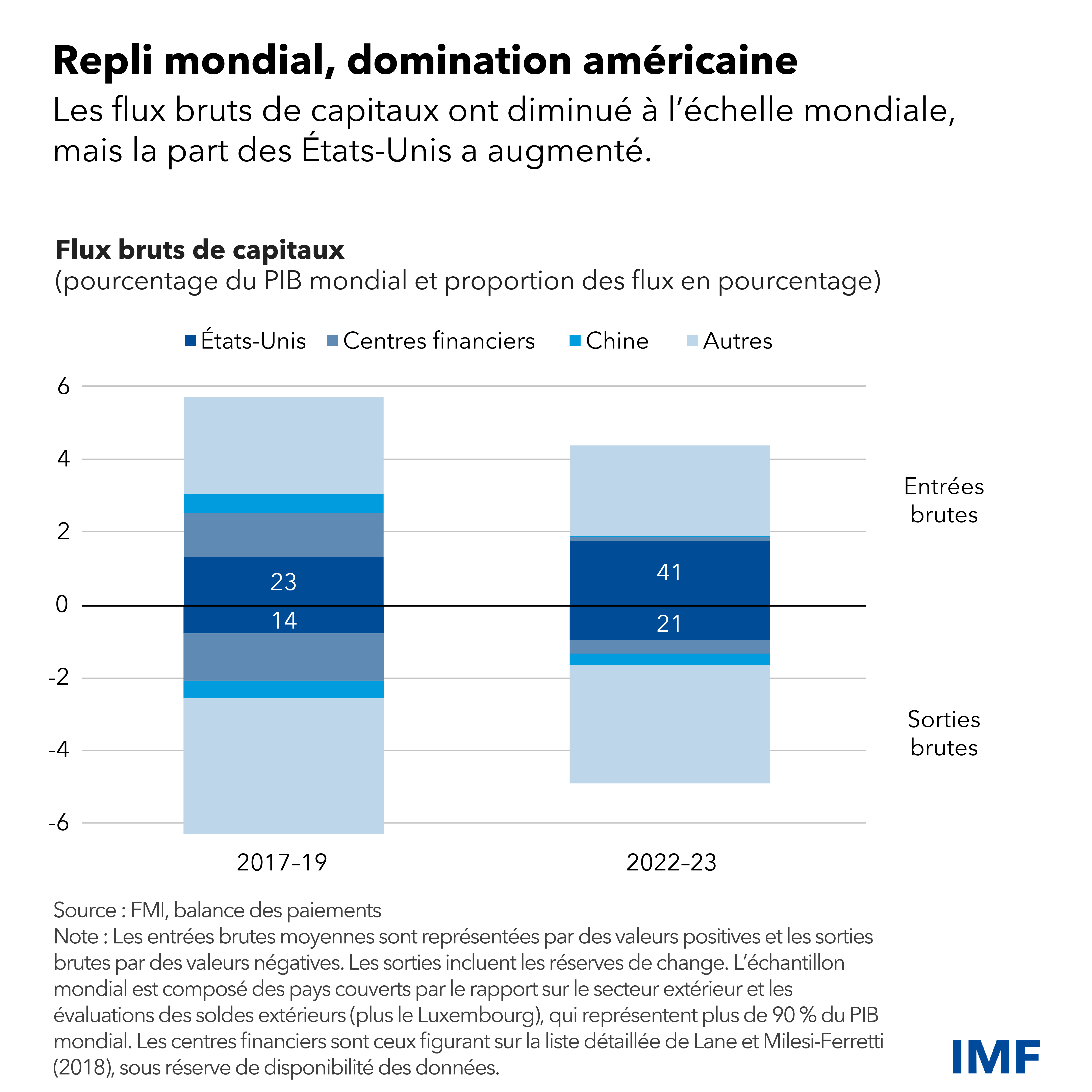

Mais ce constat n’est qu’un reflet partiel de la réalité. Ces tendances d’entrées nettes de capitaux masquent un retranchement des flux bruts de capitaux dans le monde, c’est-à-dire une diminution des entrées brutes (les étrangers achètent moins d’actifs) et des sorties brutes (les résidents achètent moins d’actifs à l’étranger).

En 2022–23, les entrées mondiales brutes ont chuté de 5,8 à 4,4 % du PIB mondial, soit de 4 500 milliards à 4 200 milliards de dollars, par rapport à 2017–19, une tendance similaire à celle des sorties mondiales brutes.

Ce ralentissement cache de grandes différences entre les pays. Les États-Unis ont reçu 41 % des entrées mondiales brutes, presque le double des 23 % qu’ils avaient reçus sur la période 2017–19. Les sorties brutes des États-Unis ont augmenté dans une proportion similaire, passant de 14 à 21 % des sorties brutes mondiales. Pendant cette période, les flux mondiaux bruts de capitaux entrants et sortants de la Chine ont considérablement chuté, et de façon encore plus radicale pour les flux bruts des centres financiers.

Cela pourrait être la preuve d’une fragmentation financière accrue ou le reflet partiel du dénouement de certaines stratégies fiscales ou réglementaires par de grandes multinationales dans les centres financiers, dont la part des flux mondiaux a nettement diminué.

Dans un contexte de repli des flux mondiaux, les pays émergents doivent aller bien au-delà des récentes améliorations de leur cadre macroéconomique ainsi que rehausser l’efficacité des politiques et la robustesse des institutions qui leur ont permis d’affronter la perspective de taux d’intérêt durablement élevés aux États-Unis.

En outre, une panoplie d’outils est mise à la disposition des pays pour les aider à surmonter les difficultés causées par la volatilité des flux de capitaux. Le cadre stratégique intégré du FMI peut être utilisé pour déterminer le meilleur dosage de politiques économiques adapté à chaque pays afin de lui permettre de braver cette période de vigueur du dollar.