Las tasas de interés en Estados Unidos se encuentran en su máximo de los últimos 20 años y el dólar se ha apreciado intensamente en términos relativos a otras monedas internacionales . Habida cuenta del papel sobredimensionado del dólar en las finanzas y el comercio internacionales, y asumiendo que la historia pueda aportar alguna pista, los mercados emergentes tienen motivos de preocupación.

Sabemos que una contracción monetaria rápida en Estados Unidos y un dólar fuerte pueden llevar a una fuga repentina de capitales y a crisis financieras en las economías emergentes. La buena noticia es que no hemos asistido a una crisis en los mercados emergentes.

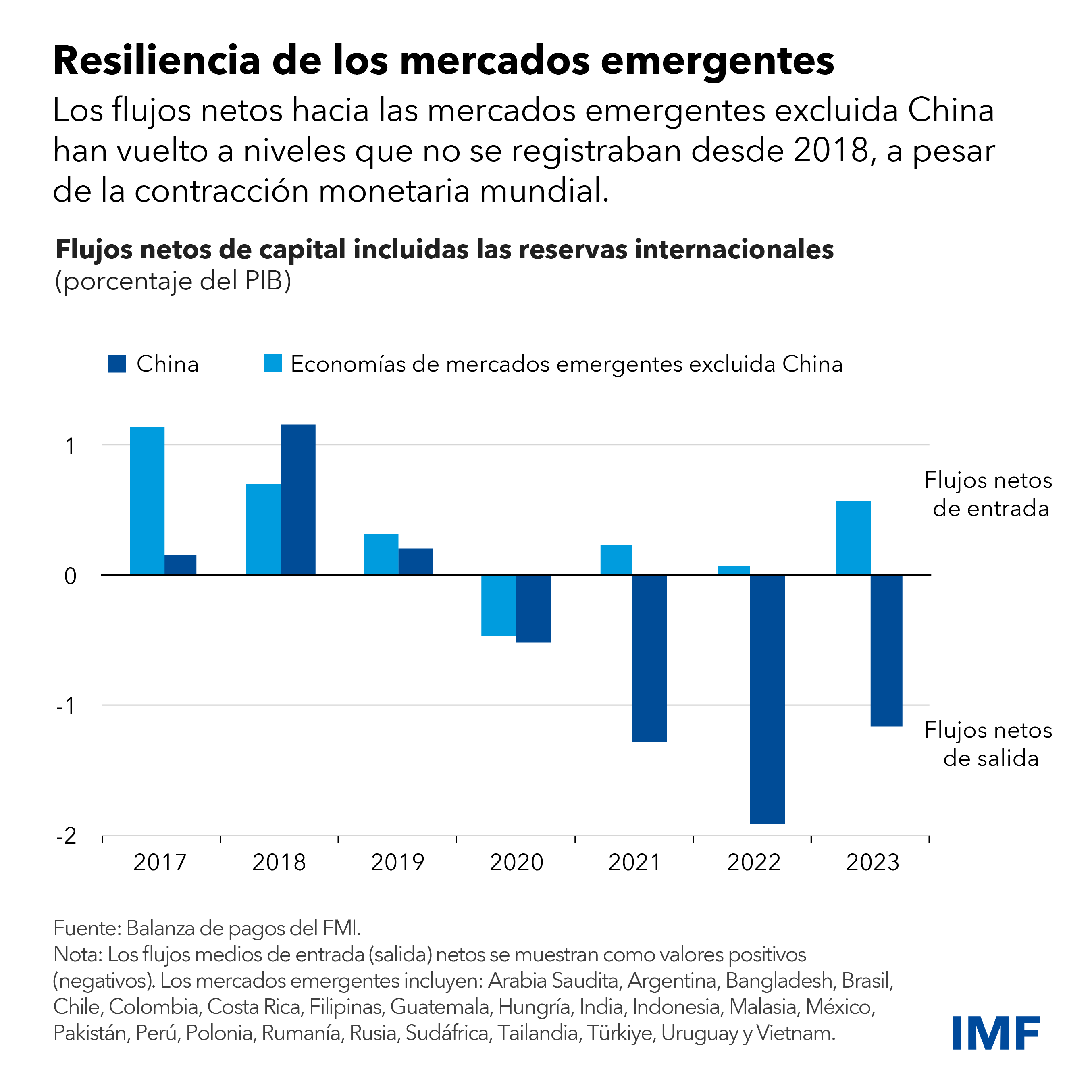

Nuestro último informe sobre el sector externo muestra que los flujos de capitales hacia los mercados emergentes se han recuperado tras registrar niveles muy bajos después de la pandemia. El año pasado, las entradas netas de capitales en los mercados emergentes —excluida China— aumentaron hasta situarse en USD 110.000 millones o el 0,6% del PIB, el nivel más alto registrado desde 2018.

Tal y como cabría esperar en un período de contracción monetaria, los mercados emergentes han experimentado un descenso en las entradas netas de inversión de cartera más volátiles, pero las entradas netas de inversión extranjera directa han permanecido más estables.

China es una excepción, pues en su caso se registraron salidas netas de capital, incluidas entradas netas negativas de IED en 2022-23. En cierta medida, estos movimientos podrían deberse a la repatriación de beneficios por parte de las multinacionales, pero también podrían ser reflejo de unas expectativas cambiantes sobre el crecimiento chino y la fragmentación geoeconómica.

El hecho es que la mayoría de los mercados emergentes han mostrado su resiliencia en un contexto de contracción monetaria mundial. Esto se debe en parte a unos fundamentos económicos más sólidos ya que, ciertamente, muchos países se están beneficiando en la actualidad de marcos de política fiscal, monetaria y financiera más fuertes, además de una aplicación más eficaz de las políticas y herramientas.

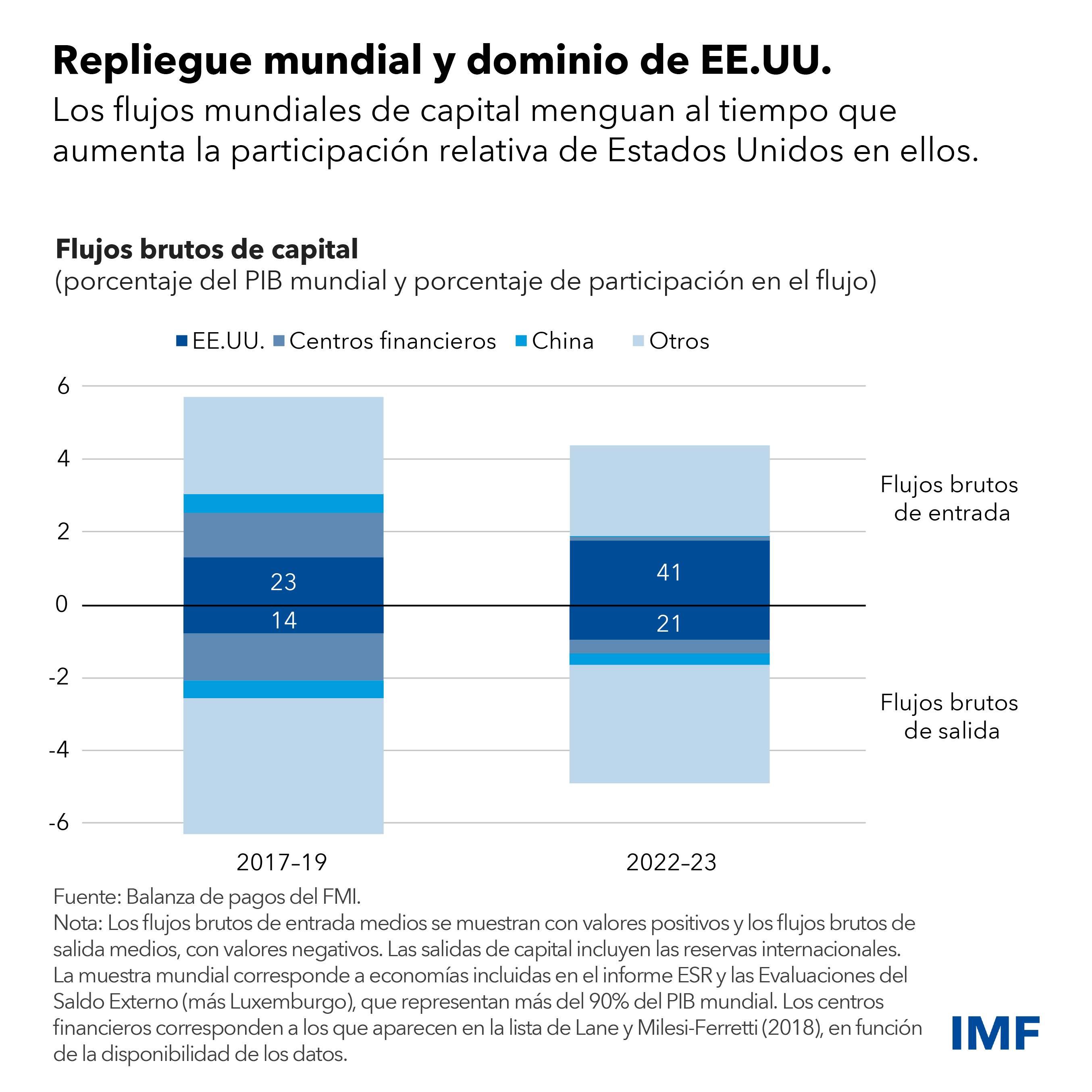

Ahora bien, este no es el único capítulo de la historia. Estos patrones de los flujos de entrada ocultan un repliegue mundial de los flujos brutos de capitales: reducciones tanto de los flujos brutos de entrada (los extranjeros compran menos activos) como de los flujos brutos de salida (los residentes compran menos activos en el extranjero).

En 2022-23, en comparación con el período 2017-19, los flujos brutos de entrada mundiales se redujeron del 5,8% al 4,4% del PIB mundial, es decir, de USD 4,5 billones a USD 4,2 billones, en línea con los flujos brutos de salida mundiales.

Esta contracción oculta diferencias significativas entre los países. Estados Unidos acaparó el 41% de los flujos brutos de entrada mundiales, casi el doble de la participación relativa del 23% registrada en 2017-19. En cuanto a los flujos brutos de salida desde Estados Unidos, también han aumentado de manera similar, pasando de suponer el 14% de los flujos netos de salida mundiales a situarse en el 21%. Por otro lado, los flujos brutos mundiales dirigidos hacia China o procedentes de China se redujeron considerablemente durante ese período y se produjo un retroceso todavía más drástico en los flujos brutos de los centros financieros.

Esto podría evidenciar un aumento de la fragmentación financiera, pero también cabría interpretarlo en parte como indicativo del abandono de determinadas estrategias fiscales o regulatorias por parte de las multinacionales en los centros financieros, habiendo descendido su participación relativa en los flujos mundiales drásticamente.

En un contexto de flujos mundiales menguantes, los mercados emergentes deben redoblar sus esfuerzos por continuar en la línea de las recientes mejoras de los marcos macroeconómicos, políticas más eficaces e instituciones más fuertes, que les han ayudado a sobrellevar la perspectiva de unas tasas de interés más altas durante más tiempo en Estados Unidos.

Los países también tienen a su alcance toda una serie de herramientas para afrontar el estrés resultante de la volatilidad de los flujos de capitales. En este sentido, el Marco Integrado de Políticas del FMI puede resultar de ayuda para calibrar cuál es la mejor combinación posible de políticas, lo que a su vez puede también ayudar a los países durante este período de fortaleza del dólar.