Une connaissance approfondie et propre à chaque pays des marchés de l’immobilier résidentiel et du crédit hypothécaire peut aider à calibrer la politique monétaire

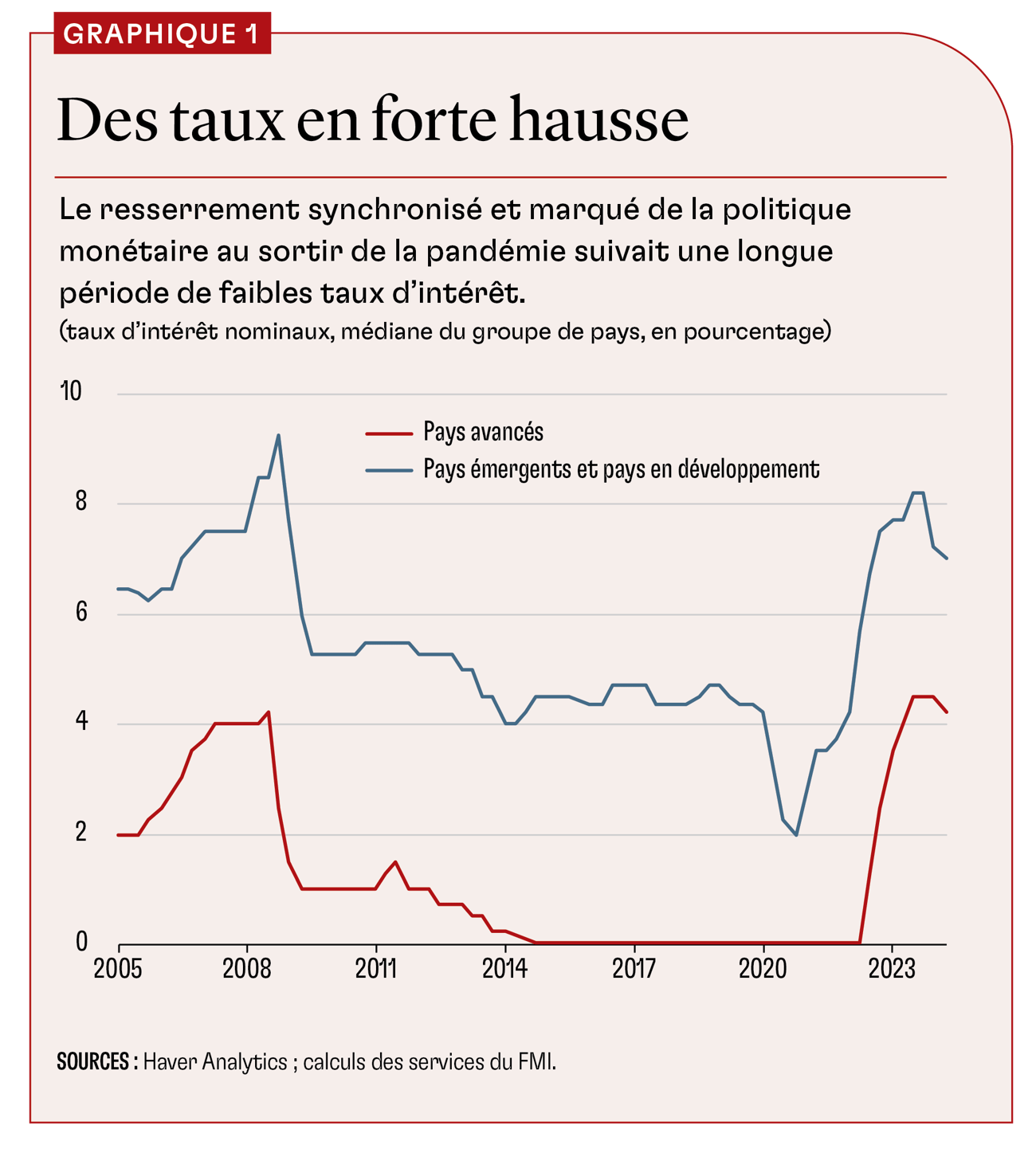

Fin 2021, les banques centrales ont lancé la série de hausses de taux d’intérêt la plus forte et la mieux coordonnée des 40 dernières années afin de juguler la poussée inflationniste qui a suivi la pandémie (graphique 1). Bien des économistes s’attendaient à un ralentissement mondial marqué, mais au contraire, nombre de pays ont relativement bien résisté, et seuls quelques-uns ont connu une décélération importante.

Pourquoi certains pays pâtissent-ils des taux élevés, et d’autres pas ? Il est d’autant plus opportun d’expliquer ce phénomène que beaucoup de banques centrales réduisent actuellement leurs taux d’intérêt. Les caractéristiques des logements et des prêts hypothécaires, qui varient considérablement d’un pays à l’autre et ont évolué ces dernières années, en sont l’une des raisons clés, comme le font observer nos travaux de recherche présentés dans un chapitre de l’édition d’avril 2024 des Perspectives de l’économie mondiale.

L’immobilier résidentiel a été un moteur important des chocs économiques, en grande partie en raison de son rôle central dans les bilans du secteur privé. Les prêts hypothécaires sont souvent le principal engagement financier des ménages et le logement constitue l’essentiel de leur patrimoine. L’immobilier représente aussi une grande part de la consommation, de l’investissement, de l’emploi et des prix à la consommation dans la plupart des pays. Les banques et les intermédiaires financiers sont par ailleurs souvent fortement exposés au secteur de l’immobilier résidentiel, ce qui en fait un élément important de la transmission de la politique monétaire.

Le canal du logement

Depuis la crise financière mondiale, les économistes ont nettement amélioré leur compréhension du fonctionnement de la politique monétaire dans le cadre des marchés du logement, en particulier en ce qui concerne la détermination des canaux de transmission qui passent par les marchés du logement et des prêts hypothécaires. Nous présentons brièvement ci-dessous quelques-uns de ces canaux, en mettant l’accent sur ceux qui sont liés à la demande des ménages.

Premièrement, les variations des taux directeurs ont une incidence directe sur les versements hypothécaires mensuels des propriétaires ayant contracté des prêts immobiliers à taux variable. Les versements augmentent également en cas de hausse des taux directeurs, d’où une baisse du revenu disponible et parfois de la consommation, à travers ce que l’on appelle communément le « canal de la trésorerie », selon les recherches de Marco Di Maggio et al.

Deuxièmement, les prix de l’immobilier résidentiel sont très sensibles aux variations des taux d’intérêt, par le jeu de la modification des taux d’actualisation et des anticipations concernant les rendements futurs. Ce canal des anticipations, également appelé « canal de primes de risque », peut influer sur le montant que les acheteurs sont disposés à emprunter et sur l’échéance de leurs prêts, ce qui se répercute sur les prix de l’immobilier et les conditions de crédit.

Troisièmement, lorsque les prix du logement fluctuent en fonction de l’évolution des taux d’intérêt, les effets de richesse peuvent avoir une incidence sur la consommation des propriétaires. En outre, dans nombre de pays, les propriétaires peuvent se servir de leur logement comme garantie pour contracter des emprunts et financer leur consommation. La fluctuation des prix du logement entraîne celle du volume des crédits garantis, et la consommation suit, comme le montrent les travaux d’Atif Mian et Amir Sufi.

Puissance de la transmission

Ces canaux de transmission dépendent des principales caractéristiques des marchés du logement et des prêts hypothécaires. Par exemple, la force relative du canal de la trésorerie est déterminée par la part des prêts hypothécaires à taux fixe — qui, par définition, ne s’ajustent pas aux variations des taux directeurs — parmi tous les prêts hypothécaires en cours. Un plus grand nombre de prêts à taux fixe signifie que moins d’emprunteurs ressentent les effets de la hausse des taux directeurs ou profitent de leur baisse.

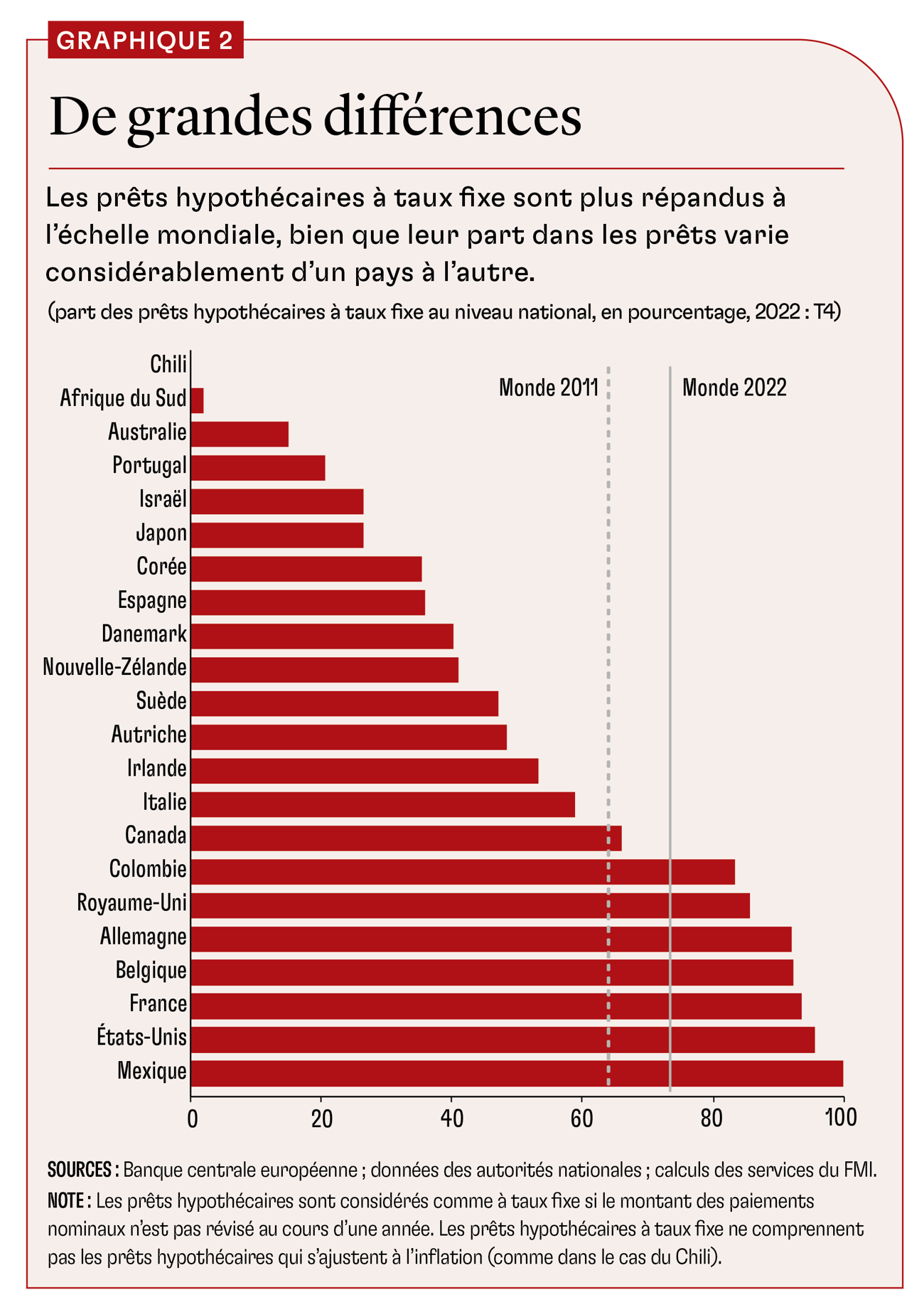

Nos recherches montrent que certaines caractéristiques clés varient considérablement d’un pays à l’autre. Ainsi, la part des prêts hypothécaires à taux fixe en cours peut varier de près de zéro en Afrique du Sud à plus de 95 % au Mexique et aux États-Unis (graphique 2).

Ces différences pourraient-elles expliquer pourquoi le degré de transmission de la politique monétaire diffère d’un pays à l’autre ? Nous constatons que la politique monétaire a des effets plus importants sur l’activité économique dans les pays où la part des prêts hypothécaires à taux fixe est faible. Dans les pays où la part de ce type de prêts est importante, les modifications des taux directeurs influent sur les paiements mensuels d’un plus petit nombre de ménages, la consommation globale ayant tendance à être moins touchée.

De même, nous observons des effets plus marqués de la politique monétaire dans les pays où un plus grand nombre de ménages sont endettés et empruntent davantage, car beaucoup plus de ménages sont ainsi exposés aux variations des taux hypothécaires.

Les caractéristiques du marché du logement sont aussi un facteur important : la transmission de la politique monétaire est plus forte lorsque l’offre de logements est plus restreinte. À titre d’exemple, des taux plus bas se traduisent par des coûts d’emprunt plus faibles pour les acheteurs et accroissent la demande. La réduction de l’offre fait grimper les prix. Les propriétaires existants deviennent plus riches et consomment davantage, notamment en contractant des emprunts garantis par leurs logements.

Il en va de même lorsque les prix de l’immobilier résidentiel connaissent une surévaluation. Les fortes hausses de prix tiennent souvent à un optimisme excessif quant à l’appréciation des prix. Elles s’accompagnent d’ordinaire d’emprunts excessifs qui, en cas de hausse des taux d’intérêt, peuvent conduire à des saisies et à une chute des prix, et par conséquent à une baisse du revenu et de la consommation.

Transmission plus faible

Qui plus est, les marchés du logement et des prêts hypothécaires ont changé depuis la crise financière mondiale et la pandémie. Au début du cycle de relèvement des taux directeurs après la pandémie, les taux hypothécaires effectifs avaient baissé dans bien des pays pour atteindre leur niveau le plus bas depuis plusieurs décennies, les ménages ayant profité de la faiblesse des taux d’intérêt pour obtenir des prêts à faible coût dans les années 2010 et au début des années 2020. En outre, l’échéance moyenne des prêts hypothécaires avait augmenté durant cette période, car la part des prêts hypothécaires à taux fixe s’était accrue dans beaucoup de pays.

Dans le même temps, nombre d’autorités de surveillance financière ont durci leurs politiques macroprudentielles en matière de financement des logements après la crise financière mondiale. Ces politiques visaient à restreindre les prêts à risque qui ont amplifié les cycles d’expansion–récession dans un grand nombre de pays au milieu de la première décennie 2000. En 2020, ces mesures avaient porté leurs fruits : la solvabilité s’était améliorée et le niveau d’endettement avait diminué. Par ailleurs, la pandémie a incité les populations à quitter les centres-villes pour s’installer dans des zones où l’offre est plus abondante.

Il ressort de nos recherches que ces changements ont contribué à affaiblir ou au moins à retarder certains canaux de transmission de la politique monétaire dans plusieurs pays. La transmission s’est intensifiée dans certains pays, comme ceux où les prêts hypothécaires à taux fixe sont moins nombreux, où les niveaux d’endettement sont plus élevés et où l’offre de logements est limitée. Mais elle s’est amoindrie dans d’autres, où ces facteurs ont évolué en sens inverse.

Nos constatations laissent penser que pour calibrer la politique monétaire, il est important de posséder pour chaque pays une connaissance approfondie des marchés de l’immobilier résidentiel et des prêts hypothécaires. Dans les pays où la transmission par le canal du logement est forte, le suivi de l’évolution du marché de l’immobilier résidentiel et des changements dans les ratios du service de la dette des ménages peut contribuer à la détection des premiers signes d’un resserrement excessif. Dans les situations où la transmission de la politique monétaire est plus faible, des mesures précoces plus vigoureuses peuvent être prises dès l’apparition des premiers signes de pressions inflationnistes ou déflationnistes.

Cycles d’assouplissement

Étant donné que bon nombre de banques centrales assouplissent actuellement leur politique à mesure que recule l’inflation, il est naturel de se demander comment les caractéristiques des marchés de l’immobilier résidentiel et des prêts hypothécaires influeront sur la transmission pendant un cycle d’assouplissement. Le canal du logement que nous décrivons est actif dans les phases tant de resserrement que d’assouplissement, aussi la transmission dépend-elle des caractéristiques des marchés de l’immobilier résidentiel et des prêts hypothécaires propres à chaque pays lorsque la politique évolue aussi dans l’autre sens. À l’instar de ce qui s’est passé pendant le cycle de resserrement après la pandémie, on peut s’attendre à ce qu’un cycle d’assouplissement mondial influe différemment sur chaque économie — et se caractérise par des asymétries importantes.

D’après une étude menée par Silvana Tenreyro et Gregory Thwaites, les données historiques montrent que les épisodes de resserrement freinent en général l’essor économique plus fortement que les épisodes d’assouplissement de même ampleur ne stimulent la demande. Pourtant, les derniers cycles d’assouplissement importants et coordonnés ont été suivis de récessions mondiales. Selon Atif Mian, Kamalesh Rao et Amir Sufi, durant ces périodes, l’affaiblissement des bilans du secteur privé a prolongé le marasme économique en dépit de l’assouplissement monétaire.

Le cycle d’assouplissement actuel survient dans un contexte où les finances des ménages des pays avancés sont plus solides que pendant les années ayant suivi la crise financière mondiale, et parfois même par rapport à la période d’avant la pandémie. De même, aucune hausse importante des taux de défaillance des ménages n’a été enregistrée. Les conditions existant avant ce cycle d’assouplissement diffèrent considérablement des caractéristiques déjà observées par le passé, tant et si bien que les effets de ce cycle pourraient aussi différer de ce qu’ils sont habituellement.

Une autre différence essentielle est la part historiquement élevée des prêts hypothécaires à taux fixe par rapport à l’encours de la dette. D’ordinaire, une part élevée de prêts hypothécaires à taux fixe atténue la transmission de la politique monétaire durant un cycle de resserrement, car les propriétaires ayant contracté ces prêts sont à l’abri d’une hausse des taux d’intérêt. Dans un cycle d’assouplissement, les hypothèques à taux fixe nuisent moins à la transmission, puisque les ménages ayant contracté ces prêts peuvent vouloir les refinancer à des taux encore plus bas, et activent ce que l’on appelle le canal du refinancement de la politique monétaire, comme le montrent Martin Eichenbaum, Sergio Rebelo et Arlene Wong.

La situation pourrait toutefois être différente cette fois-ci. Beaucoup d’emprunteurs des pays avancés ont opté pour des taux fixes historiquement bas durant les années 2010 et la pandémie. Ces prêts hypothécaires pourraient rester bien en deçà des taux actuels malgré l’assouplissement monétaire, ce qui n’inciterait guère un grand nombre de ménages à recourir au refinancement.

Aux États-Unis, par exemple, le taux moyen de tous les prêts hypothécaires en cours s’élevait à 3,9 % fin 2024, selon les données des pouvoirs publics, soit un taux nettement inférieur à la moyenne de 6,7 % pour les nouveaux prêts à taux fixe sur 30 ans. Il faudrait donc que les taux hypothécaires baissent d’environ 3 points de pourcentage pour que l’emprunteur moyen ayant un prêt à taux fixe soit incité à le refinancer. Les propriétaires ayant des taux fixes sont donc susceptibles de maintenir leurs taux immobilisés en dépit de la baisse des coûts d’emprunt, ce qui a des conséquences importantes à la fois sur les dépenses et sur les prix des logements.

Bien entendu, la politique monétaire agit à travers bien d’autres canaux que les marchés de l’immobilier. En définitive, le degré de transmission d’un cycle d’assouplissement à l’économie réelle dépend d’un grand nombre de facteurs, notamment la vitesse relative et la force de l’impulsion de l’assouplissement, la répercussion de la politique monétaire sur les taux d’intérêt et l’orientation budgétaire du pays, ainsi que les facteurs liés à l’offre, comme le coût des matériaux, dont beaucoup échappent à l’influence directe des banques centrales.

Cependant, nos résultats soulignent que les marchés de l’immobilier résidentiel et des prêts hypothécaires constituent un élément clé du mécanisme de transmission. Les banques centrales devraient donc surveiller de près les marchés du logement afin de calibrer au mieux leur politique.

Les opinions exprimées dans la revue n’engagent que leurs auteurs et ne reflètent pas nécessairement la politique du FMI.

Bibliographie :

Di Maggio, Marco, Amir Kermani, Benjamin J. Keys, Tomasz Piskorski, Rodney Ramcharan, Amit Seru, and Vincent Yao. 2017. “Interest Rate Pass-Through: Mortgage Rates, Household Consumption, and Voluntary Deleveraging.” American Economic Review 107 (11): 3550–88.

Eichenbaum, Martin, Sergio Rebelo, and Arlene Wong. 2022. “State-Dependent Effects of Monetary Policy: The Refinancing Channel.” American Economic Review 112 (3): 721–61.

Mian, Atif, and Amir Sufi. 2011. “House Prices, Home Equity-Based Borrowing, and the US Household Leverage Crisis.” American Economic Review 101 (5): 2132–56.

Mian, Atif, Kamalesh Rao, and Amir Sufi. 2013. “Household Balance Sheets, Consumption, and the Economic Slump.” Quarterly Journal of Economics 128 (4): 1687–726.

Tenreyro, Silvana, and Gregory Thwaites. 2016. “Pushing on a String: US Monetary Policy Is Less Powerful in Recessions.” American Economic Journal: Macroeconomics 8 (4): 43–74.