(foto: spyarm/iStock by Getty Images)[/caption]

(foto: spyarm/iStock by Getty Images)[/caption]

Por Tobias Adrian y Fabio Natalucci

De la misma manera en que la COVID-19 golpea con más dureza a las personas que ya sufrían problemas de salud, la crisis económica desencadenada por la pandemia está sacando a relucir y agudizando vulnerabilidades financieras que se acumularon durante una década de volatilidad y tasas de interés extremadamente bajas.

En los capítulos 2 a 4 del Informe sobre la estabilidad financiera mundial (informe GFSR, por sus siglas en inglés), que acabamos de publicar, nos centramos en tres puntos potencialmente débiles: los segmentos riesgosos de los mercados internacionales de crédito, los mercados emergentes y los bancos. Si la contracción económica en curso se prolonga o se ahonda más de lo previsto, el deterioro resultante de las condiciones financieras podría verse amplificado por estas vulnerabilidades, provocando más inestabilidad o incluso una crisis financiera.

Mercados de crédito empresarial riesgoso

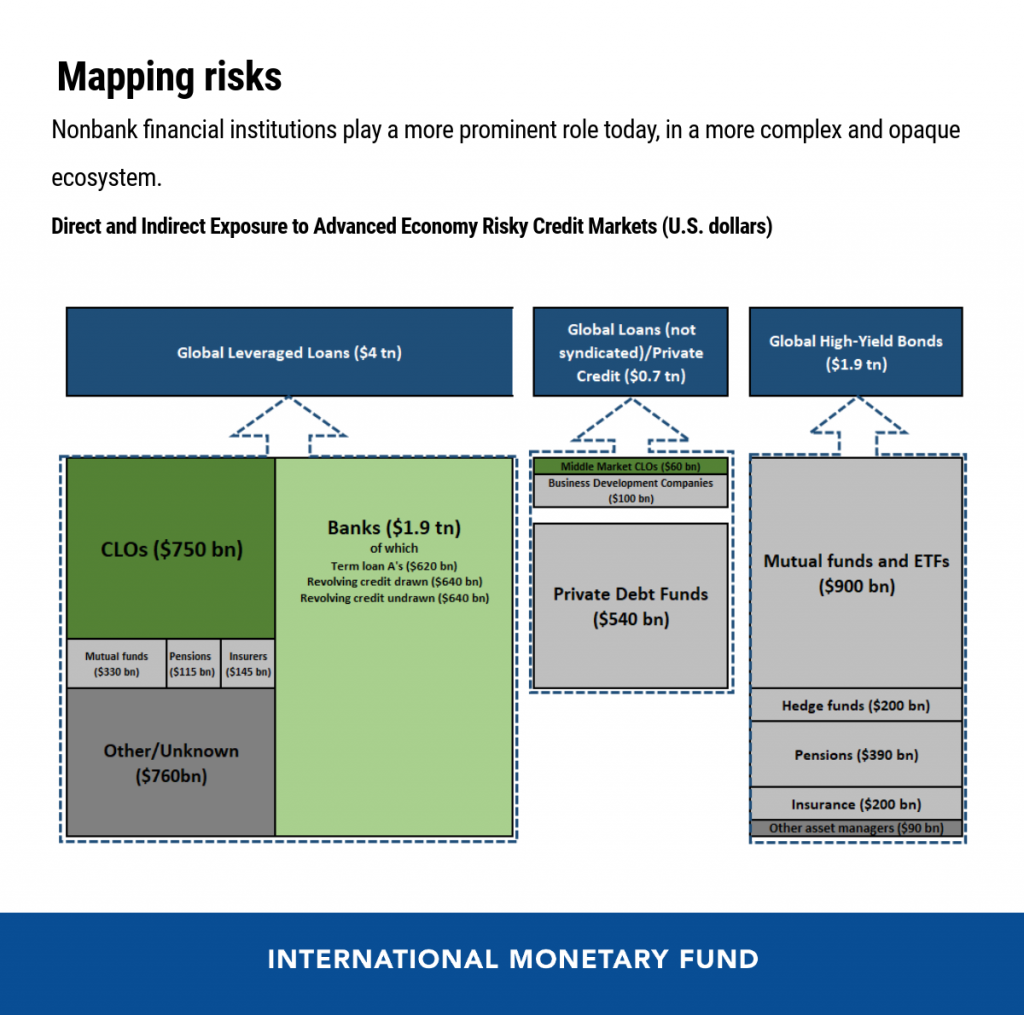

Los segmentos riesgosos de los mercados de crédito crecieron con rapidez desde la crisis financiera mundial. Entre las posibles fragilidades cabe mencionar el deterioro de la calidad del crédito, una evaluación menos estricta del crédito, riesgos de liquidez en los fondos de inversión y una interconexión más estrecha.

Del lado positivo, nuestro análisis muestra que en estos mercados los inversionistas no recurren tanto al endeudamiento para financiarse y que los bancos no están tan expuestos al apalancamiento y a los bonos de alto rendimiento como en el pasado. Ambos factores contribuyeron a la crisis financiera mundial de hace una década. El riesgo de pánico entre los inversionistas también ha disminuido en algunos segmentos debido a la preponderancia de capital cautivo a largo plazo en los mercados de deuda privada y de obligaciones de préstamo garantizadas.

En un escenario muy desfavorable, las pérdidas bancarias globales ocurridas en los mercados de crédito empresarial riesgoso deberían ser manejables, aunque podrían resultar sustanciales en el caso de algunos bancos grandes. Sin embargo, las pérdidas en las instituciones financieras no bancarias podrían ser más significativas. Como han tenido un papel más preponderante en estos mercados, esas entidades podrían perjudicar el suministro de crédito y prolongar y agravar la recesión.

Las autoridades deberían actuar con firmeza para contener las secuelas de la COVID-19 y apuntalar el flujo de crédito a las empresas. En apenas un par de meses, hasta fines de marzo, los precios en los mercados de crédito riesgoso retrocedieron alrededor de dos tercios de la caída sufrida durante la totalidad de la crisis financiera mundial (aunque parte de esas pérdidas se han revertido). Al mismo tiempo, la interconexión entre los mercados de crédito riesgoso probablemente haya contribuido a la turbulencia en los mercados. La demanda generalizada de efectivo ha desencadenado presiones de venta, y los fondos comunes de inversión han experimentado grandes salidas de capitales (que, sin embargo, luego disminuyeron o se revirtieron). Los reguladores deberían alentar a los gestores de activos a actuar con prudencia y recurrir a todas las herramientas de gestión de la liquidez para hacer frente a esos riesgos.

Una vez superada la crisis, debería efectuarse una evaluación exhaustiva de las fuentes de las perturbaciones del mercado y de las vulnerabilidades subyacentes que hayan salido a relucir. Por ejemplo, las autoridades deberían determinar si corresponde incluir instituciones no bancarias dentro del perímetro de regulación y supervisión, teniendo en cuenta que desempeñan un papel más importante en los mercados de crédito riesgoso. En particular, se debería crear un marco para la regulación macroprudencial de las instituciones no bancarias, teniendo en cuenta el alcance mundial de estos mercados, y se deberían ampliar las herramientas macroprudenciales.

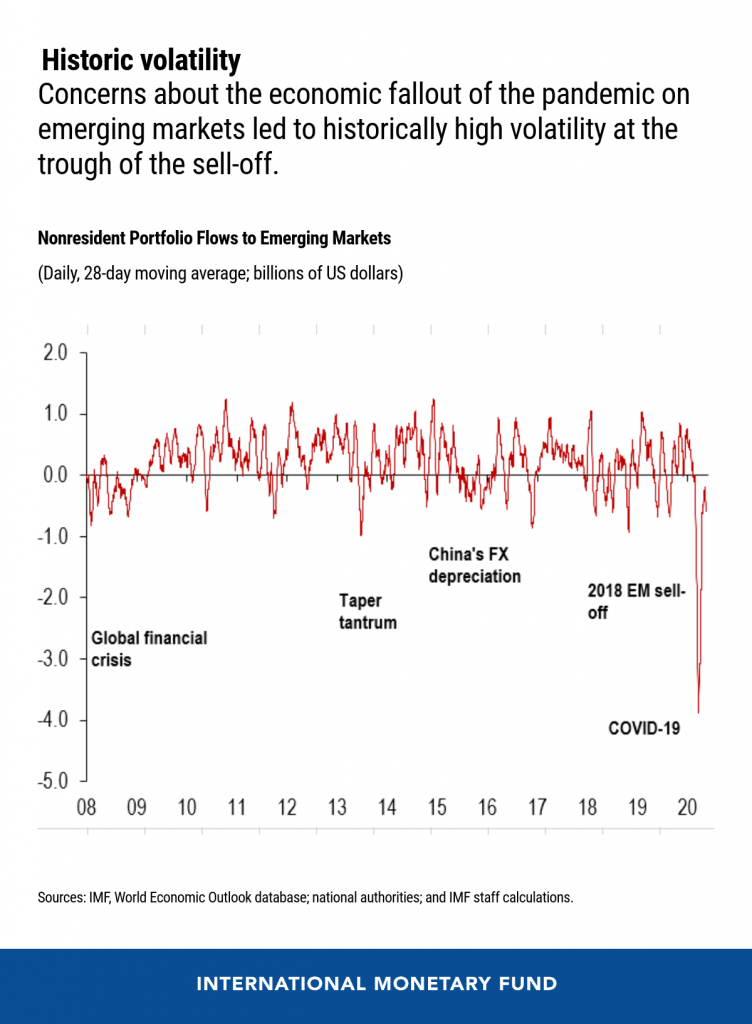

Cómo controlar flujos de cartera volátiles

Desde el comienzo de la pandemia, los mercados emergentes han experimentado salidas de capital de más de USD 100.000 millones, casi el doble (en relación con el PIB) de las registradas durante la crisis financiera mundial. Aunque el volumen de las salidas de capitales ha disminuido, este vuelco drástico pone de relieve la dificultad de controlar flujos de cartera volátiles y los riesgos que esto acarrea para la estabilidad financiera.

El período prolongado de bajas tasas de interés alentó a prestatarios y acreedores a asumir más riesgos. El resultante incremento de la inversión de cartera en mercados de activos riesgosos contribuyó a la acumulación de la deuda y, en algunos casos, produjo valoraciones exageradas en mercados emergentes y preemergentes. En consecuencia, estos mercados han pasado a depender en mayor medida de los flujos de cartera extranjeros desde la crisis financiera mundial.

Nuestro análisis hace pensar que tanto los flujos de renta fija como los de renta variable son mucho más sensibles a las condiciones financieras internacionales durante períodos en los cuales los flujos son extremos, en comparación con las épocas de normalidad, y que los factores económicos nacionales (como el crecimiento económico, las vulnerabilidades externas, el desarrollo del mercado financiero nacional, etc.) influyen ligeramente más en el caso de los flujos de renta variable y de renta fija denominada en moneda nacional. Además, una mayor participación de inversionistas extranjeros en mercados de renta fija en moneda nacional que no están lo suficientemente desarrollados puede agudizar en gran medida la volatilidad de los rendimientos de esos instrumentos.

Los mercados emergentes deberían controlar las presiones externas permitiendo la depreciación del tipo de cambio. Si los movimientos cambiarios son desordenados, las autoridades deberían plantearse intervenir en los mercados de divisas. Además, quizás haya que emplear medidas provisionales de gestión de flujos de capital si las salidas son sustanciales. A fin de prepararse para enfrentar trastornos del financiamiento a más largo plazo, los administradores de deuda soberana deberían instituir planes para lidiar con un acceso limitado al financiamiento externo.

La banca: ¿Tasas bajas y beneficios bajos?

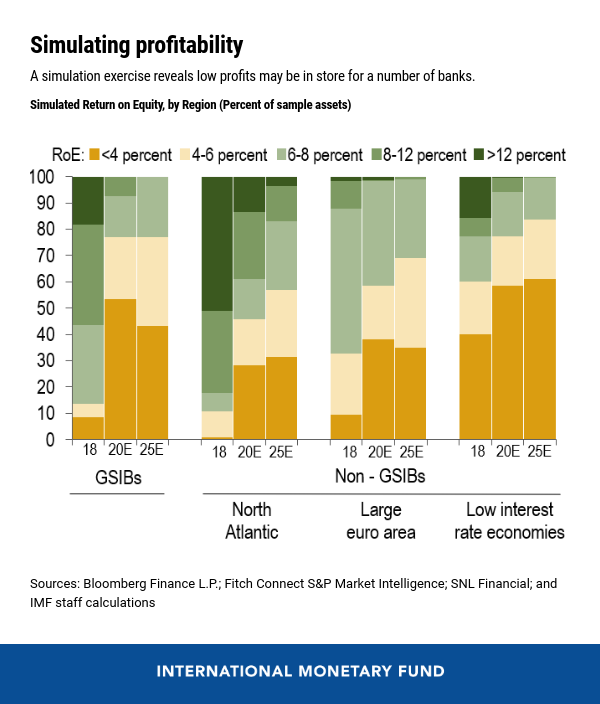

La rentabilidad ha sido un problema persistente para los bancos en varias economías avanzadas desde la crisis financiera mundial. Si bien la política monetaria muy acomodaticia fue decisiva a la hora de sustentar el crecimiento económico durante este período y apuntaló los beneficios de los bancos, los niveles extremadamente bajos de las tasas de interés también comprimieron los márgenes financieros netos de los bancos (es decir, la diferencia entre los intereses devengados por los activos y los intereses que se pagan por los pasivos). Nuestro análisis muestra que, más allá de los problemas inmediatos vinculados al brote de COVID-19, un período persistente de tasas de interés bajas probablemente presionará más la rentabilidad bancaria en los próximos años.

La buena salud de los bancos desempeña un papel crítico en toda economía dinámica, y es crucial para la estabilidad financiera. Cuando los bancos no pueden generar beneficios, es menos probable que concedan préstamos y otros servicios financieros a hogares y empresas, privando a la economía de un crédito muy necesario. Una simulación con nueve economías avanzadas indica que una elevada proporción de bancos, medida en función de los activos, posiblemente no generará beneficios superiores al costo del capital en 2025.

El brote de COVID-19 es otro factor que pone a prueba la resiliencia de los bancos. Una vez superados los problemas inmediatos de la crisis, los bancos podrían recurrir a aumentos de los ingresos en concepto de cargos o a recortes de costos para suavizar la presión sobre los beneficios, pero podría resultar difícil aliviarla del todo. Entre tanto, la decisión de asumir riesgos excesivos para recuperar beneficios podría sembrar las semillas de problemas futuros. Por ende, es crucial que las autoridades encuentren sin demora un equilibrio que salvaguarde la estabilidad financiera y la solidez de las instituciones financieras, respaldando al mismo tiempo la actividad económica. Corresponde evaluar diversas estrategias para preservar y reforzar el capital, incluida la restricción del pago de dividendos y recompras de acciones propias.

En los años próximos, las autoridades tendrán que abordar algunos de los retos «estructurales» que enfrentan los bancos. Por ejemplo, las autoridades del sector financiero deberían incorporar el impacto potencial de tasas de interés bajas en las decisiones y las evaluaciones de los riesgos. La planificación de capital y las pruebas de tensión con fines de supervisión deberían incluir escenarios en los cuales las tasas se mantienen en niveles más bajos durante más tiempo; además, es necesario evaluar la solidez de los modelos de negocios en ese entorno. Los supervisores también deberían mantenerse en vigilancia e impedir toda acumulación de riesgos excesivos que pudiera menoscabar la resiliencia del sector bancario.