[caption id="attachment_16428" align="alignleft" width="1024"] (foto: angeluisma/iStock de Getty Images)[/caption]

(foto: angeluisma/iStock de Getty Images)[/caption]

Lidiar con la inflación no será tan complicado como 0rientar bien la política fiscal.

Europa ha enfrentado la pandemia de COVID-19 con audacia e imaginación y está gozando de una recuperación económica vigorosa, pero no libre de sobresaltos. Ahora tiene por delante dos retos: controlar la inflación y replegar el respaldo fiscal. Aunque existe considerable incertidumbre en torno a la inflación, las autoridades de los bancos centrales tienen abundante experiencia en la materia y pueden movilizarse con rapidez y flexibilidad. Por el contrario, desmantelar programas de gasto de emergencia que los gobiernos activaron para brindar respaldo a las economías es una tarea ingente y compleja. Si las autoridades se equivocan, se exponen a repetir el anémico crecimiento que siguió a la crisis financiera mundial de 2008.

Según nuestras proyecciones, los déficits fiscales de las principales economías avanzadas de Europa disminuirán aproximadamente 4 puntos porcentuales del PIB en 2022, dando un giro mucho más pronunciado que el que siguió a la crisis financiera mundial. Esa inflexión representa más que nada la desactivación del respaldo lanzado a causa de la pandemia; solo parte de los recursos se reasignarán a la tarea de estimular la contratación y la inversión. Su impacto en el crecimiento de 2022 se vería neutralizado solo en parte por los desembolsos del Instrumento de Recuperación de la Unión Europea, organizado para apoyar los planes de recuperación y resiliencia posteriores a la pandemia. El supuesto es que la demanda privada se ha afianzado lo suficiente como para compensar la reducción del estímulo público, impulsando a la economía europea por una senda de fluida recuperación, en lugar de desbarrancarla fiscalmente.

Recuperar el empleo

Con todo, abundan los riesgos. De más está decir que la preocupación no es que los gobiernos se queden cruzados de brazos frente a nuevas olas del virus ni otros shocks graves. Más bien, es que el crecimiento de las economías avanzadas se estanque en un mísero 1% o menos hacia fines de 2022, en lugar del 2-3% actualmente proyectado. La política fiscal no puede reorientarse de buenas a primeras. Y los bancos centrales no estarían en condiciones de ayudar porque las tasas de política monetaria prácticamente no pueden bajar más. Con cada trimestre que tarde en llegar el pleno empleo, más difícil será lograr que la gente regrese a los puestos de trabajo. El problema es menos preocupante en las economías emergentes de Europa, más que nada porque el estímulo fue más suave y porque las tasas de crecimiento potencial son más altas. Aun así, sufrirían a causa de la menor demanda de sus exportaciones en las economías avanzadas de la región.

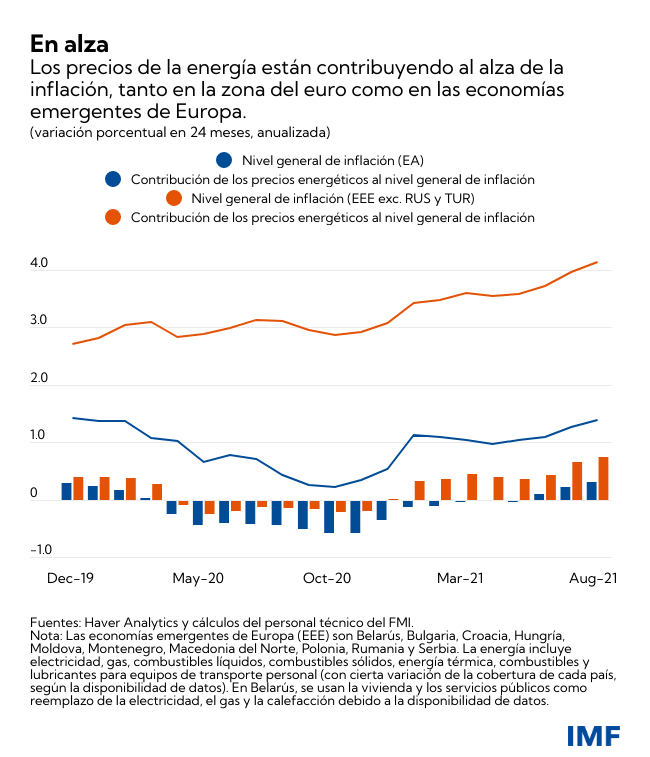

El aumento de la inflación, por otra parte, responde principalmente a fuerzas que se diluirían con el tiempo. Tal como ocurrió en 2010-11, durante la recuperación tras la crisis financiera internacional, la energía es el factor más decisivo, en gran medida como consecuencia del fuerte repunte de la actividad económica, que ha devuelto los precios del petróleo a los niveles típicos de los años previos a la pandemia.

La reciente escalada de los precios del gas natural refleja también factores a corto plazo: existencias decrecientes tras un crudo invierno y un caluroso verano en 2021, escasez de energía renovable en algunos lugares, y menor suministro. Ajustadas en función de los vaivenes de los precios de la energía, las tasas de inflación anual calculadas en un período de 24 meses son cercanas a los rangos observados antes de la pandemia, como lo muestra el gráfico. Esto ocurre a pesar de que los trastornos de la cadena de suministro, con los estrangulamientos que acarrean, están presionando los precios de los bienes no perecederos, sobre todo en vista del rápido repunte de la demanda.

Se prevé que este desfase entre la oferta y la demanda se resolverá a lo largo de 2022, a medida que los patrones de consumo se normalicen, se repongan las existencias y desaparezcan los cuellos de botella que se han formado en el comercio internacional, relacionados en particular con la disponibilidad de contenedores para el transporte marítimo. En la zona del euro, la inflación también se ha visto alimentada por factores excepcionales, como el vencimiento en Alemania de un recorte del impuesto sobre el valor agregado instituido en enero de 2021.

Efectos de segunda ronda

Ninguno de los factores que están impulsando la inflación respondería a cambios de la política monetaria. Más bien, esta tendría que evitar que desate una espiral salarios-precios. Afortunadamente, el riesgo de estos efectos de segunda ronda es limitado en muchas economías avanzadas de Europa, donde persiste una significativa capacidad ociosa en el mercado de trabajo. Por ejemplo, estimamos que las horas trabajadas aún están alrededor de 3% por debajo de los niveles previos a la COVID. Y con el nivel de empleo que existía antes de la crisis, los bancos centrales luchaban con una inflación que era demasiado baja, no demasiado alta. Es innegable que existe considerable incertidumbre en torno a la duración de los shocks en los precios y el grado exacto de capacidad ociosa en las economías avanzadas. Pero, haciendo un balance general, nuestros pronósticos y los de los analistas, además de los indicadores de mercado de las expectativas inflacionarias, hacen pensar que el Banco Central Europeo tendrá nuevamente dificultades para alcanzar el objetivo a mediano plazo de una inflación en torno a 2%.

En varias economías emergentes de Europa, cuyo producto y empleo ya están cerca de los niveles previos a la pandemia, los efectos de segunda ronda son más posibles. Además, las expectativas inflacionarias han comenzado a subir y los salarios probablemente reaccionen con más fuerza a medida que la capacidad ociosa del mercado laboral continúe contrayéndose. Como corresponde, estas economías han comenzado a incrementar las tasas de política monetaria hacia los niveles prepandémicos. Manteniéndose atentos a la evolución de los sueldos, aun en estos casos los bancos centrales no tienen necesidad de apresurarse, dado el elemento provisional de la inflación.

Mantener el ímpetu

En resumen, las autoridades fácilmente podrían encontrarse en una situación escalofriante en su parecido al comienzo de la recuperación tras la crisis financiera internacional de hace más de una década. Hay razones contundentes para recortar déficits fiscales muy elevados. Pero eso requiere también un marcado aumento del ingreso fiscal y, por lo tanto, una actividad dinámica, a la cual bien se podría dar respaldo con nuevas transferencias focalizadas en los hogares necesitados, más gasto en incentivos a la contratación y créditos tributarios a la inversión. Dar con el ritmo exacto de repliegue del respaldo fiscal no será fácil. Entre retirar demasiado y demasiado poco, parece aconsejable pecar de timidez, especialmente en las economías con amplio espacio fiscal, para evitar el riesgo de restar ímpetu a la recuperación.