على غرار فيروس كوفيد-19 الذي تشتد وطأته على المعتلين صحيا في الأصل، فإن الأزمة الاقتصادية الناشئة عن هذه الجائحة تكشف وتُفاقِم مواطن الضعف المالي التي تراكمت على مدار عشر سنوات من أسعار الفائدة شديدة الانخفاض والتقلب الحاد.

وتركز الفصول 2-4 الصادرة مؤخرا ضمن تقرير الاستقرار المالي العالمي على ثلاث نقاط ضعف محتملة: القطاعات الخطرة في أسواق الائتمان العالمية، والأسواق الصاعدة، والبنوك. فإذا استمر الانكماش الاقتصادي الحالي لفترة أطول أو أصبح أكثر عمقا مقارنة بالمتوقع حاليا، فإن تشديد الأوضاع المالية المترتب على ذلك قد يضخم مواطن الضعف تلك، مما يسبب مزيدا من عدم الاستقرار أو حتى أزمة مالية.

الأسواق الخطرة لائتمان الشركات

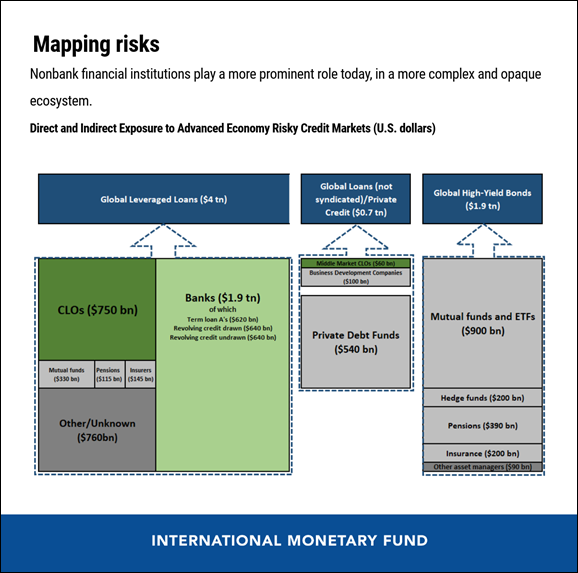

توسعت القطاعات الخطرة في أسواق الائتمان بمعدل سريع منذ الأزمة المالية العالمية. ومن أوجه الهشاشة المحتملة في هذا الصدد تراجُع الجودة الائتمانية للمقترضين، وتراخي معايير ضمان القروض، ومخاطر السيولة لدى الصناديق الاستثمارية، وزيادة الروابط المتبادلة.

وعلى الجانب الإيجابي، يخلص تحليلنا إلى أن المستثمرين قل اعتمادهم على الأموال المقترضة لتمويل استثماراتهم في هذه الأسواق وأن البنوك لم تعد معرضة بشدة لقروض الرفع المالي والسندات عالية المخاطر كما كانت من قبل. وكلا العاملين ساهم في الأزمة المالية العالمية منذ عشر سنوات. كذلك قلت موجات سحب الاستثمارات في بعض قطاعات السوق نتيجة لانتشار احتجاز رأس المال طويل الأجل في أسواق الدين الخاص والتزامات القروض المضمونة.

وفي أحد السيناريوهات السلبية الحادة، يُتوقع أن تكون خسائر البنوك الكلية في أسواق ائتمان الشركات ذات المخاطر في حدود يمكن التعامل معها، وإن كان عدد قليل من البنوك الكبيرة يمكن أن يتكبد خسائر فادحة. غير أن المؤسسات المالية غير المصرفية يمكن أن تكون خسائرها أكبر. ونظرا لأن جهات الإقراض غير المصرفية أصبح لها دور أبرز في هذه الأسواق، فقد يؤثر هذا على إتاحة الائتمان ويقود إلى ركود أطول وأشد.

وينبغي أن يكون تحرك صناع السياسات حاسما في احتواء تداعيات جائحة كوفيد-19 ودعم تدفق الائتمان إلى الشركات. ففي شهرين فقط حتى أواخر مارس، هبطت الأسعار في أسواق الائتمان الخطرة بما يعادل نحو ثلثي الانخفاضات التي شهدتها في الأزمة المالية العالمية كلها (وقد تراجعت بعدها نسبة من هذه الخسائر). وفي الوقت نفسه، فمن المرجح أن يكون الترابط بين أسواق الائتمان الخطرة قد ساهم في اضطراب الأسواق. ومع ظهور طلب واسع النطاق على السيولة، بدأت الضغوط الدافعة إلى البيع، وشهدت صناديق الاستثمار المشترك تدفقات خارجة كبيرة (وإن تقلصت هذه التدفقات أو تحول مسارها مؤخرا). وينبغي أن تشجع الأجهزة التنظيمية مديري الأصول على توخي الحذر واستخدام كل أدوات إدارة السيولة المتاحة لمعالجة هذه المخاطر.

وبمجرد انتهاء الأزمة، ينبغي إجراء تقييم شامل لمصادر اختلالات السوق ومواطن الضعف الأساسية التي كشفت عنها. فعلى سبيل المثال، ينبغي أن ينظر صناع السياسات فيما إذا كان هناك دواعي لإدخال المؤسسات غير المصرفية تحت المظلة التنظيمية والرقابية، نظرا لتَوَسُّع دورها في أسواق الائتمان الخطرة. وعلى وجه التحديد، ينبغي وضع إطار للتنظيم الاحترازي الكلي المعني بالمؤسسات غير المصرفية، مع مراعاة الطبيعة العالمية لهذه الأسواق، كما ينبغي التوسع في الأدوات الاحترازية الكلية المستخدمة.

إدارة تدفقات الحافظة المتقلبة

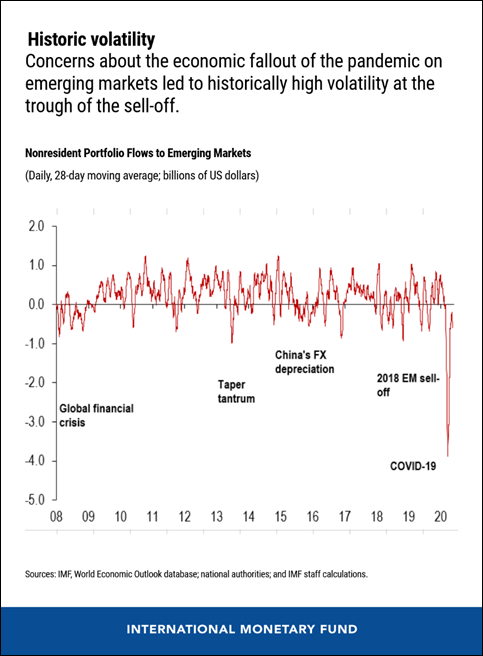

ومنذ بداية الجائحة، شهدت الأسواق الصاعدة خروج تدفقات رؤوس أموال تجاوزت 100 مليار دولار أمريكي، وهو ما يعادل (كنسبة من إجمالي الناتج المحلي) حوالي ضِعْف ما شهدته أثناء الأزمة المالية العالمية. ورغم تراجُع هذه التدفقات الخارجة منذ ذلك الحين، فإن هذا التقلب الحاد يبرز التحديات التي تواجه إدارة تدفقات الحافظة المتقلبة ومخاطرها المحتملة على الاستقرار المالي.

وقد أدى طول فترة أسعار الفائدة المنخفضة إلى تشجيع كل من المقترضين والدائنين على تحمل مزيد من المخاطر. وساهمت طفرة دخول تدفقات الحافظة إلى أسواق الأصول ذات المخاطر الأعلى في تراكم الدين، كما أدت في بعض الحالات إلى تقييمات مبالغ فيها في الأسواق الصاعدة والواعدة. ونتيجة لذلك، أصبحت هذه الأسواق أكثر اعتمادا على تدفقات الحافظة الأجنبية منذ الأزمة المالية العالمية.

ويشير تحليلنا إلى أن حساسية كل من تدفقات الأسهم والسندات تجاه الأوضاع المالية العالمية تكون أكبر بكثير في فترات التدفقات الشديدة منها في الفترات العادية، بينما قد يكون تأثير الأساسيات الاقتصادية المحلية (كالنمو الاقتصادي، ومواطن الضعف الخارجية، وعمق السوق المالية المحلية، إلخ) أكبر بقليل في حالة تدفقات الأسهم وتدفقات السندات المقومة بالعملة المحلية. وبالإضافة إلى ذلك، فإن زيادة مشاركة المستثمرين الأجانب في أسواق السندات المقومة بالعملة المحلية التي تفتقر إلى العمق الكافي يمكن أن تُحْدِث زيادة كبيرة في تقلب عائدات السندات.

وينبغي أن تتعامل الأسواق الصاعدة مع الضغوط الخارجية عن طريق السماح بانخفاض سعر الصرف. وإذا أصبحت تحركات سعر الصرف غير منظمة، ينبغي أن تنظر السلطات في التدخل في أسواق الصرف الأجنبي. ويمكن أيضا استخدام إجراءات مؤقتة لإدارة تدفقات رؤوس الأموال في مواجهة التدفقات الخارجة الكبيرة. وينبغي أن يستعد القائمون على إدارة الدين السيادي لفترة أطول من اضطرابات التمويل عن طريق وضع خطط للطوارئ تعالج محدودية فرص التمويل الخارجي.

القطاع المصرفي: أسعار فائدة منخفضة وأرباح منخفضة؟

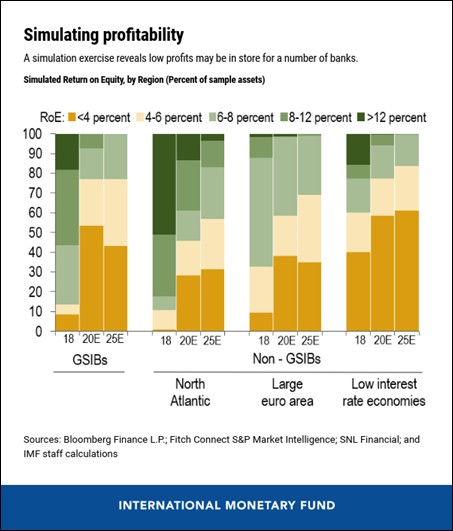

تشكل الربحية تحديا مستمرا أمام البنوك في عدة اقتصادات متقدمة منذ الأزمة المالية العالمية. فبينما كان التيسير الكبير للسياسة النقدية عاملا أساسيا في استمرار النمو الاقتصادي في هذه الفترة، حيث دعم أرباح البنوك، فإن أسعار الفائدة شديدة الانخفاض قلَّصَت هواش الفائدة الصافية للبنوك – وهي الفرق بين الفائدة المكتسبة على الأصول والفائدة المدفوعة عن الالتزامات. ويشير تحليلنا إلى أنه بخلاف التحديات الآنية المصاحبة لتفشي فيروس كوفيد-19، فإن الفترة الطويلة لأسعار الفائدة المنخفضة من المرجح أن تفرض مزيدا من الضغوط على ربحية البنوك في السنوات القادمة.

وتساهم البنوك ذات الأوضاع السليمة بدور أساسي في أي اقتصاد ديناميكي، وهي عامل بالغ الأهمية للاستقرار المالي. وعندما تكون البنوك عاجزة عن تحقيق أرباح، تقل احتمالات تقديمها للقروض وغيرها من الخدمات المالية للأسر والشركات، مما يحرم الاقتصاد من الائتمان الذي يحتاجه بشدة. ويشير تمرين محاكاة أُجري على مجموعة من تسعة اقتصادات متقدمة إلى أن نسبة كبيرة من قطاعاتها المصرفية، حسب حجم الأصول، قد تفشل في تحقيق أرباح أعلى من تكلفة رؤوس أموالها عام 2025.

ويمثل تفشي فيروس كوفيد-19 اختبارا إضافيا لصلابة البنوك. وبمجرد انحسار التحديات الراهنة المتعلقة بالأزمة، يمكن أن تلجأ البنوك إلى زيادة الدخل من الرسوم أو تخفيض التكاليف لتخفيف الضغوط على الأرباح، ولكن قد يكون من الصعب تخفيف هذه الضغوط بالكامل. وفي الوقت نفسه، قد يكون الإفراط في تحمل المخاطر لتعويض الأرباح المفقودة بذرة للمشكلات في المستقبل. ولذلك فمن الضروري أن يعجل صناع السياسات بتحقيق التوازن الذي يحمي الاستقرار المالي وسلامة المؤسسات المالية، مع دعم النشاط الاقتصادي. وينبغي النظر في مختلف الاستراتيجيات الممكنة للحفاظ على رأس المال وتعزيزه، بما في ذلك فرض قيود على ما يُصْرَف من توزيعات الأرباح وعلى إعادة شراء الأسهم.

وفي السنوات المقبلة، ستحتاج السلطات إلى تَوَلِّي مهمة التعامل مع بعض التحديات "الهيكلية" التي تواجه البنوك. فعلى سبيل المثال، ينبغي لسلطات القطاع المالي أن تراعي الأثر المحتمل لأسعار الفائدة المنخفضة في قراراتها وتقييماتها للمخاطر. وينبغي أن يتضمن التخطيط الرقابي لرأس المال واختبارات تحمل الضغوط سيناريوهات لاستمرار أسعار الفائدة "أقل مما ينبغي لمدة أطول"، كما ينبغي تقييم قوة نماذج الأعمال في ظل هذه الظروف. وعلى الأجهزة الرقابية أيضا أن تظل متنبهة للتطورات ذات الصلة وأن تَحُول دون تراكم المخاطر المفرطة التي من شأنها إضعاف صلابة القطاع المصرفي.

*****

توبياس أدريان يشغل منصب المستشار المالي ورئيس إدارة الأسواق النقدية والرأسمالية في صندوق النقد الدولي. وبهذه الصفة، يتولى قيادة عمل الصندوق المعني بالرقابة على القطاع المالي والسياسات النقدية والاحترازية الكلية والتنظيم المالي وإدارة الدين والأسواق الرأسمالية. وبالإضافة إلى ذلك، يشرف السيد أدريان على أنشطة بناء القدرات في البلدان الأعضاء بالصندوق. وقبل انضمامه إلى الصندوق، كان نائبا أقدم لرئيس بنك الاحتياطي الفيدرالي في نيويورك والمدير المشارك لمجموعة البحوث والإحصاء.

وقد قام السيد أدريان بالتدريس في جامعتي برينستون ونيويورك ونُشِرت له أعمال عديدة في الدوريات المتخصصة في الاقتصاد والعلوم المالية، بما في ذلك American Economic Review وJournal of Finance وJournal of Financial Economics وReview of Financial Studies. وهو حاصل على درجة الدكتوراه من معهد ماساتشوستس للتكنولوجيا، ودرجة الماجستير من كلية لندن لعلوم الاقتصاد، ودبلوم من جامعة غوته في فرانكفورت، ودرجة الماجستير من جامعة دوفين في باريس. وقد تلقى دراسته الثانوية في الآداب والرياضيات في مدرسة Humboldtschule Bad Homburg.

فابيو ناتالوتشي يعمل نائبا لمدير إدارة الأسواق النقدية والرأسمالية، وهو مسؤول عن "تقرير الاستقرار المالي العالمي" الذي يتضمن تقييم الصندوق للمخاطر التي يتعرض لها الاستقرار المالي العالمي. وقبل انضمامه إلى الصندوق، كان مديرا مشاركا أقدم في قسم الشؤون النقدية بمجلس الاحتياطي الفيدرالي. وبين أكتوبر 2016 ويونيو 2017، كان نائبا لمساعد الوزير لشؤون الاستقرار والتنظيم الماليين الدوليين، في وزارة الخزانة الأمريكية. والسيد ناتالوتشي حاصل على درجة الدكتوراه في الاقتصاد من جامعة نيويورك.