新型コロナウイルス感染症(COVID-19)は、既往症を抱えている人たちにより深刻な打撃を与えている。それとまったく同様に、今回のパンデミックが引き金となった金融危機は、低金利や低ボラティリティーが続いたこの10年間に蓄積されてきた、金融面の脆弱性を浮き彫りにし、悪化させている。

国際通貨基金(IMF)が最近公表した「国際金融安定性報告書(GFSR)」の第2-4章では、潜在的に脆弱な3つの部分、すなわち、国際金融市場におけるリスクの高い箇所、新興市場国、そして銀行に焦点を当てている。現在進行中のマイナス成長が予想以上に長期化・深刻化した場合、結果的に生じる金融環境のタイト化も上記のような脆弱性によって増幅され、不安定性が高まって金融危機につながる可能性もある。

高リスクの企業信用市場

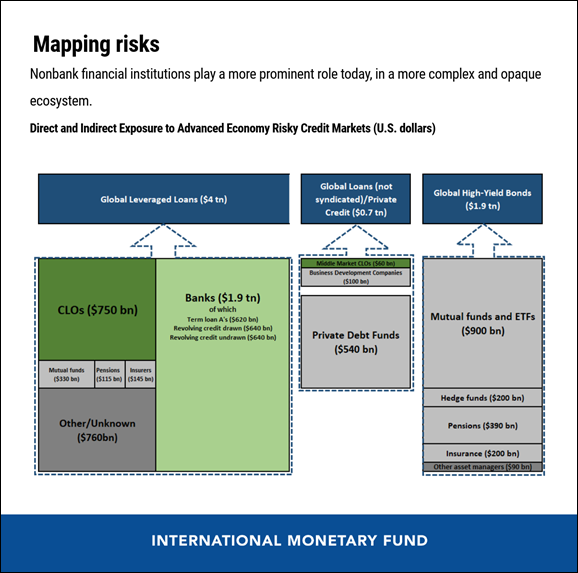

世界金融危機以降、信用市場では高リスクの市場が急速に拡大してきた。脆弱性の原因になりそうな面として、借り手の信用の質低下、貸出審査条件の緩さ、投資ファンドにおける流動性リスク、市場間の関連性の強まりなどが挙げられる。

明るい面としては、IMFの分析が明らかにしたように、投資家がこうした市場に投資する場合、他で借り入れた資金を用いることが少なくなった点、また、銀行もレバレッジドローンや高利回り債への依存度を下げている点が挙げられる。10年前、どちらの点も世界金融危機の一因となった。私募債市場やローン担保証券市場では固定的な投資の比率が高まった結果、特定の商品分野では投資家の取り付けリスクは減少している。

深刻化を想定したシナリオでは、高リスクの企業信用市場における銀行の損失は、一部の大銀行で大きくなるかもしれないが、全体として見れば吸収可能だと考えられる。しかし、ノンバンク部門の損失はより大きなものになるかもしれない。そうした金融市場ではノンバンク部門が融資面での役割を強めてきたので、こうした損失が信用供給を阻害して景気後退の長期化・深刻化につながる可能性もある。

政策当局は新型コロナによる状況悪化を抑制し、企業向け信用の流れを支えるために、大胆に行動すべきである。3月末までのわずか2、3か月の間に、リスク資産市場の相場は世界金融危機時に見られた下落幅の3分の2ほど下落している(その下落幅の一部はその後回復している)。それと同時に、高リスクの信用市場間の相互関連性も市場の混乱につながった模様である。現金に対する幅広い需要が資産売却需要の引き金となり、ミューチュアル・ファンドから大量の資金が流出した(ただし、最近になって流出の減少や反転の動きも見られる)。規制当局は資産運用担当者に対して、そうしたリスクに対処するために慎重に行動し、流動性管理手段を最大限活用するよう促すべきだ。

危機終息後、市場が機能不全となった原因と、今回の危機で明らかになった根本の脆弱性について包括的に評価する必要がある。例えば、規制・監督の対象範囲にノンバンクを含めるべきかどうかも、高リスクの信用市場におけるノンバンクの役割の高まりを考えると、政策当局にとっての検討課題とすべきである。なかでも、高リスク信用市場が国際的な特徴を持つようになっている点を踏まえれば、ノンバンク機関に対するマクロプルーデンス規制の枠組みを発展させるとともに、マクロプルーデンス手段を拡大させる必要がある。

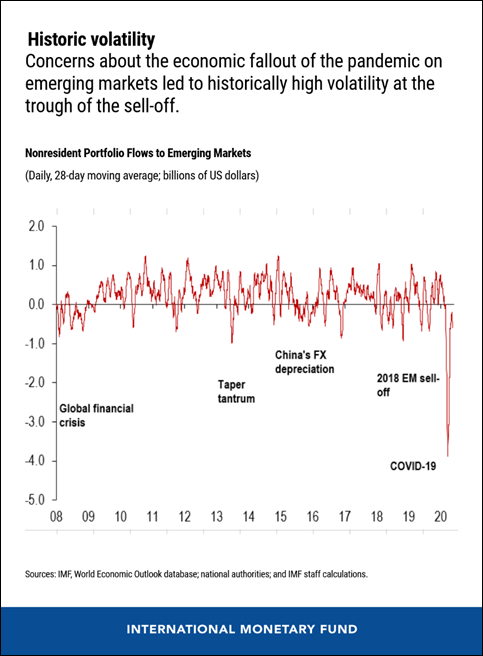

不安定な資本移動への対応

パンデミック発生以降、新興市場国では1,000億ドルを上回る資本流出が起こっており、その規模は対GDP比で世界金融危機時の2倍近くに達している。資本流出はその後収まっているが、資本の動きの振り幅がここまで大きくなると、不安定なポートフォリオ資本移動の管理が難しくなり、それが金融安定性のリスクになりかねないことも明白になっている。

低金利が長期にわたって続いたことから、借り手も貸し手もより高いリスクをとるようになった。その結果、高リスクの資産市場にポートフォリオ投資資金が押し寄せて債務の蓄積につながった一方、新興市場国やフロンティア市場国では行きすぎた価格上昇も見られた。その結果、そうした市場では世界金融危機以降、国外からのポートフォリオ資本の流入への依存度が高まってきている。

私たちの分析が示唆するように、株式投資でも債券投資でも、平時に比べ流出入の急増期に国際的な金融環境への感度が高まる一方で、株式や現地通貨建て債券に関しては資本受入国のファンダメンタルズ(例:経済成長、対外的な脆弱性、国内金融市場の厚み等)の変化が限界的により大きく影響するようである。さらに、厚みが不十分な現地通貨建て債券市場で外国投資家の市場シェアが大きい場合には、債券利回りの変動が特に大きくなりやすい。

新興市場国は、為替相場での自国通貨安を容認することで国外からの圧力を管理すべきである。外国為替が無秩序に変動する場合は、当局は外国為替市場への介入を検討する必要がある。資本流出が著しい場合は、資本移動を一時的に管理する必要があるかもしれない。国債管理政策の責任者は長期にわたって資金調達が阻害されうることを念頭に、国外資金調達が制約された場合の非常時対応計画を策定しておくべきである。

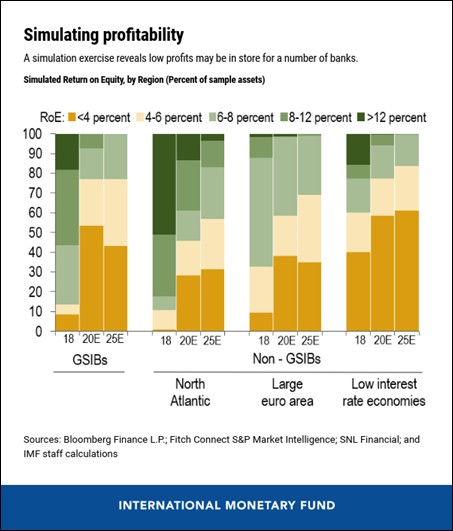

銀行部門:低金利は低収益?

世界金融危機以来、いくつかの先進国では収益性の低さが銀行にとって常に大きな課題となってきた。経済成長を維持する上で非常に緩和的な金融政策が重要な役割を果たし、銀行収益にも貢献してきた。その一方で、極端な低金利の結果、銀行の資金利鞘(資金運用金利から資金調達金利を引いたもの)は圧縮されてきた。IMFの分析が示すように、新型コロナに伴う喫緊の問題が解消した後も、低金利の長期化によって銀行の収益性には向こう数年、下落圧力がかかる見込みである。

健全な銀行は、経済が活力を保つ上で重要な役割を果たし、金融面の安定性にとっても不可欠である。収益を生めなければ、銀行は家計・企業に融資などの金融サービスを提供しにくくなり、大いに必要とされる与信も経済の中で不足してしまう。先進国9か国を対象に行ったシミュレーションの結果では、資産額で見た場合、各国の銀行の大部分で2025年に利益が資本コストに達しないこととなると予測される。

新型コロナの流行は、銀行の強靱さを改めて試している。危機関連の当面の課題がいったん解消すれば、銀行は手数料収入の増加やコスト削減によって収益面でのプレッシャーを軽減できるかもしれないが、そうした圧力を完全に緩和することは難しいだろう。一方、収益を回復するためにリスクを過剰にとると、それが将来の課題を生む原因にもなりかねない。したがって、政策担当者としては、金融安定性や金融機関経営の健全性を保持する一方、経済活動を支えるというバランスを早急にとることが不可欠となる。配当の支払いや株式の買い戻しの制限を含め、自己資本を維持・強化するための多様な戦略を検討する必要がある。

政策当局は今後数年間、銀行が直面する「構造的」課題の一部に取り組む必要が出てくるだろう。例えば、金融部門を管轄する当局は、低金利の潜在的な影響をその意思決定やリスク評価に反映させなければならない。金融監督上、資本計画評価やストレステストの実施を行う際にも、低金利が長期化する(“lower-for-longer”)シナリオを導入し、そうした状況下におけるビジネスモデルの強さを評価する必要がある。監督当局はまた、注意深い姿勢を維持して、銀行部門の強靱性を低下させかねない過剰なリスクの蓄積を回避すべきだ。

*****

トビアス・エイドリアンはIMF金融顧問兼金融資本市場局長。IMFの金融部門サーベイランスや金融政策・マクロプルーデンス政策、金融規制、債務管理、資本市場に関する業務を統括。また、加盟国で実施するIMFの能力開発活動も統括。ニューヨーク連銀上級副総裁と調査統計グループ副グループ長を経て現職。

プリンストン大学およびニューヨーク大学で教鞭をとった経験があるほか、「American Economic Review」「Journal of Finance」「Journal of Financial Economics」「Review of Financial Studies」等学術誌への掲載多数。マサチューセッツ工科大学博士、ロンドン・スクール・オブ・エコノミクス修士、フランクフルト大学ディプロマ、パリ・ドフィーヌ大学修士。バート・ホンブルクのフンボルト高校卒業(文学・数学専攻)。

ファビオ・マッシモ・ナタルッチは金融資本市場局副局長。国際金融安定性リスクに関するIMFの評価を示す「国際金融安定性報告書(GFSR)」の責任者を務めている。米連邦準備制度理事会(FRB)金融政策局上級局長補を経て現職。2016年10月から2017年6月まで米財務省国際金融安定・規制担当次官補代理。ニューヨーク大学経済学博士。