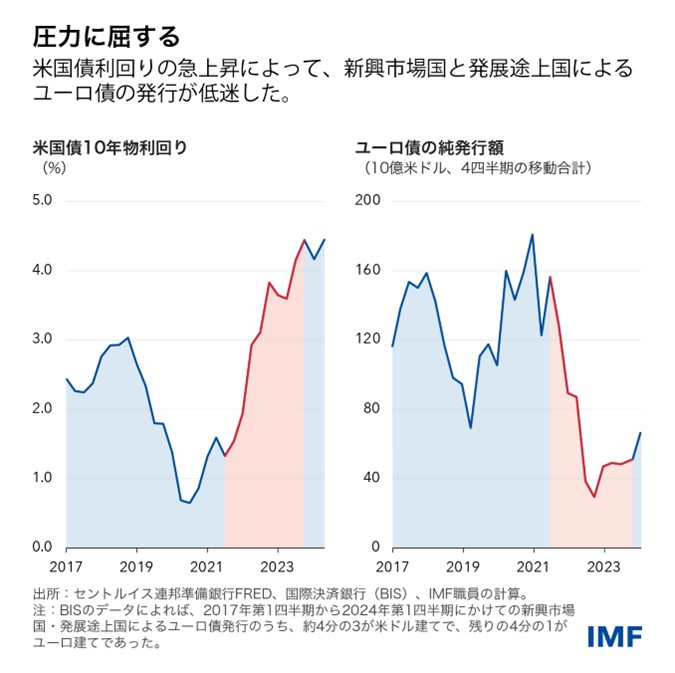

新興市場国と発展途上国への資本流入は、この数十年間に何回かの過熱とその後の急後退のサイクルを経験したが、多くの場合、主要先進国における金融政策決定など国外の動向がその一因であった。最近の世界的な金融引き締めの下では、強固な政策枠組みと健全な外貨準備高のおかげで、新興市場国と発展途上国への流入は比較的底堅さを維持した。しかしながら、ユーロ債発行の急激な減速が示すように、最も脆弱な国々のいくつかは対外借入コストの上昇によってとりわけ大きな影響を受けた。

ユーロ債は、各国が自国通貨以外の通貨(通常は米ドルやユーロ)建てで発行する国際的な債券であり、主にリスクの高い新興市場国・発展途上国が利用している。なぜなら、整備が遅れていることが多い国内資本市場の制約を回避でき、借り手が外国資本にアクセスし資金調達源を多様化することができるからだ。しかし、自国通貨建て債券とは異なり、ユーロ債は借り手にとって為替リスクを伴い、また、その金利は発行通貨の金融政策設定に対して特に敏感である。

今週のグラフは、新興市場国と発展途上国によるユーロ債の純発行額が急激に減速したことを浮き彫りにしている。純発行額は、2022年から2023年にかけて、それ以前の2年間と比較して70%減となる年間400億ドルに落ち込んだ。この間、75か国中26か国(ボリビアやモンゴルといった国々を含む)で、総額580億ドルに上るユーロ債の純流出が見られた。こうした流出は、グローバル投資家による売り切りというよりは、満期を迎えたユーロ債が新規発行額を上回ったことによるものであった。

ユーロ債フローの減少は、外部金融環境のタイト化と、その影響を受けた国がもともと抱えていた脆弱性(財政の持続可能性や対外的な持続可能性に係る課題など)との組み合わせを反映していた。ファンダメンタルズや政策枠組みがより強固な一部の国は、国内投資家からも資金を調達しつつ、外貨建ての発行を現地通貨建て債券で置き換えることができた。多くの国は、輸入を減らすために投資を削減することによって対応し、経済成長を圧迫することになった。また、多くの国は外貨準備バッファーも取り崩したため、将来のショックに耐える力が低下した可能性がある。

ユーロ債の純発行額は、米10年国債の利回りで近似される先進国の金利と強い負の関係がある。パンデミック中に米国や他の先進国で債券利回りが低迷した際には、新興市場国と発展途上国の借り手は債券を発行する上で低い借入コストを享受した。

その後、米連邦準備制度理事会(FRB)や他の主要中央銀行が金融政策を引き締める中、多くの格付けの低い新興市場国・発展途上国では、借入金利が極めて高い水準に達して、ユーロ債の流入が枯渇した。ユーロ債の発行は、新興市場国と発展途上国にとって有利な形で金利差が拡大する中でも減少しており、この種の資本フローにとっては国外の金利が重要であることを示唆している。

今年に入って、いくつかの主要先進国の中央銀行が金融政策緩和に向かっており、世界の金利環境は借り手にとってより有利になり始めている。それを支えに、ベナンやコートジボワールといった国々が市場に復帰する中、2024年第1四半期のユーロ債発行額は400億ドルにまで回復した。FRBによる緩和サイクルの開始は、ユーロ債発行のさらなる持ち直しと、新興市場国・発展途上国に対するより広範な資本流入の回復の支えとなる可能性がある。