شهدت التدفقات الرأسمالية إلى اقتصادات الأسواق الصاعدة والاقتصادات النامية عدة دورات من الانتعاش والكساد في العقود الأخيرة، مدفوعة جزئيًا في كثير من الأحيان بالتطورات الخارجية مثل قرارات السياسة النقدية في الاقتصادات المتقدمة الكبرى. وخلال دورة التشديد النقدي العالمي الأخيرة، أثبتت التدفقات الوافدة إلى العديد من بلدان الأسواق الصاعدة والبلدان النامية صلابة نسبية، مستفيدة من أطر السياسات السليمة والاحتياطيات الدولية القوية. ومع ذلك، كانت بعض البلدان الأكثر ضعفا أكثر تضررا من ارتفاع تكاليف الاقتراض الخارجي، كما يتضح من التباطؤ الحاد في إصدار سندات اليوروبوند.

وسندات اليوروبوند هي أدوات دين دولية تصدرها البلدان بعملة أخرى بخلاف عملاتها، وعادة ما تكون هذه العملة هي الدولار الأمريكي أو اليورو. وتُستخدم سندات اليوروبوند في المقام الأول عبر بلدان الأسواق الصاعدة والبلدان النامية الأعلى خطرا، حيث تخلو من القيود المفروضة على أسواق رأس المال المحلية الأقل تطوراً غالبا في هذه البلدان، مما يسمح للمقترضين بالوصول إلى رؤوس الأموال الأجنبية وتنويع مصادرهم التمويلية. ولكن على عكس السندات بالعملة المحلية، تنطوي سندات اليوروبوند على مخاطر سعر صرف بالنسبة للمقترض، فضلا عن الحساسية البالغة لأسعار فائدتها تجاه أوضاع السياسة النقدية المنظمة لعملة الإصدار.

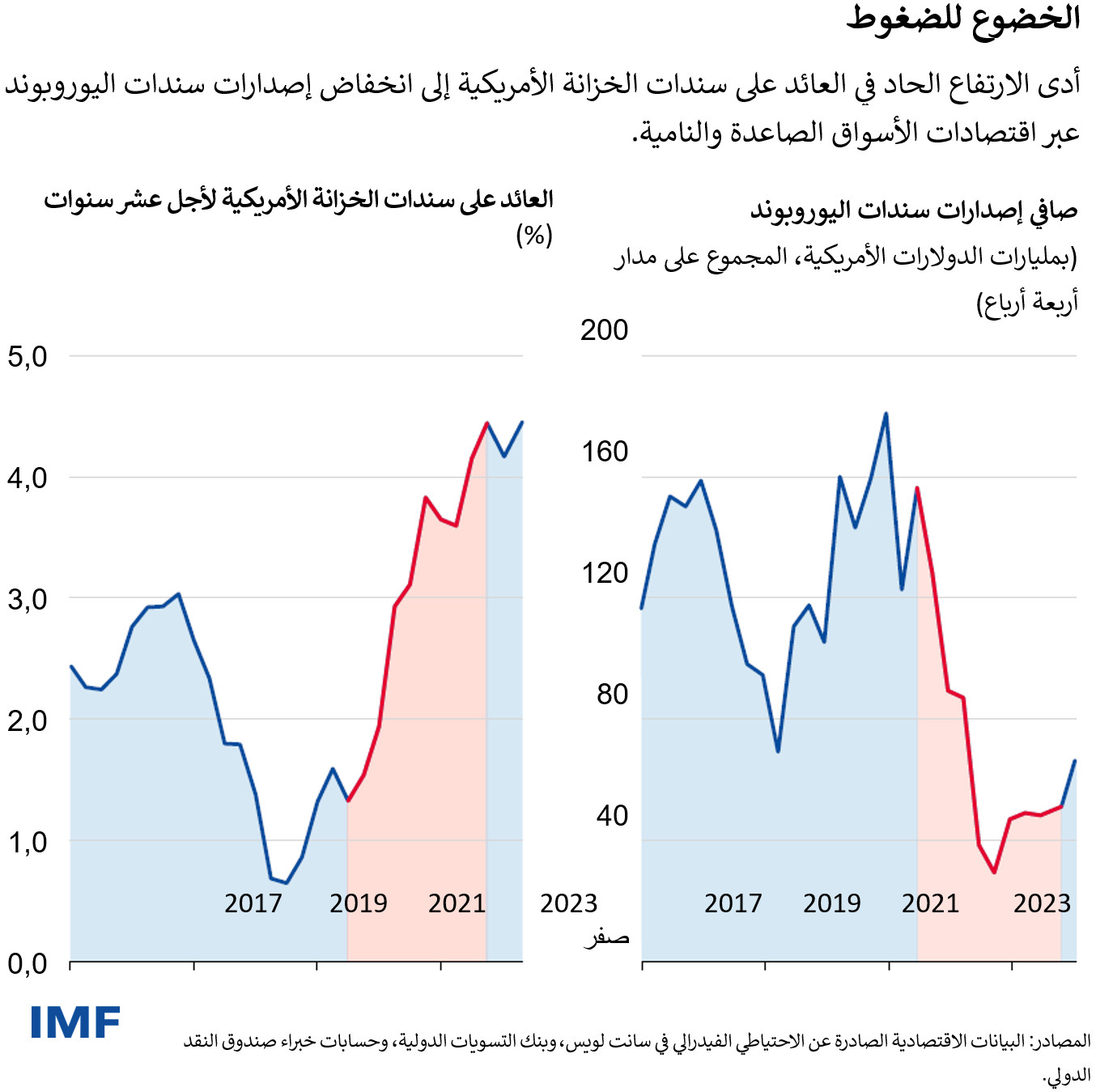

ويتضح من الرسم البياني لهذا الأسبوع التباطؤ الحاد في صافي إصدارات سندات اليوروبوند عبر اقتصادات الأسواق الصاعدة والاقتصادات النامية، حيث تراجع إلى 40 مليار دولار سنويًا في 2022- 2023، أي بنسبة 70% مقارنة بالعامين السابقين. وخلال هذه الفترة، بلغ مجموع صافي التدفقات الخارجة من سندات اليوروبوند في 26 بلداً من أصل 75 بلداً 58 مليار دولار (بما في ذلك بلدان مثل بوليفيا ومنغوليا). وجاءت هذه التدفقات الخارجة نتيجة تجاوز حجم سندات اليوروبوند المستحقة قيمة الإصدارات الجديدة، وليس نتيجة عمليات بيع مباشر من جانب المستثمرين العالميين.

ويعكس الانخفاض في تدفقات سندات اليوروبوند مزيجا من تشديد الأوضاع المالية الخارجية ومواطن الضعف التي تعاني منها الاقتصادات المتضررة بالفعل، مثل تحديات الاستدامة المالية والخارجية. وقد تمكنت بعض البلدان التي تتمتع بأساسيات اقتصادية وأطر سياسات أكثر قوة من إحلال الديون بالعملة المحلية محل الإصدارات بالعملات الأجنبية، بتمويل جزئي من جانب المستثمرين المحليين. وقد استجابت العديد من البلدان بخفض الاستثمارات بهدف الحد من الواردات، مما أثر سلبا على النمو الاقتصادي، كما اعتمدت بلدان عديدة على احتياطياتها الوقائية، مما قد يحد من قدرتها على مواجهة الصدمات المستقبلية.

وتربط صافي إصدارات اليوروبوند علاقة سالبة قوية بأسعار الفائدة في الاقتصادات المتقدمة، ممثلة في العائد على سندات الخزانة الأمريكية لأجل عشر سنوات. فعندما انخفضت عائدات السندات في الولايات المتحدة والاقتصادات المتقدمة الأخرى خلال الجائحة، تمكن المقترضون في اقتصادات الأسواق الصاعدة والاقتصادات النامية من إصدار الدين مستفيدين من تكاليف الاقتراض الزهيدة.

وخلال الفترة اللاحقة التي شهدت تشديد السياسة النقدية للاحتياطي الفيدرالي وغيره من البنوك المركزية الرئيسية، نضبت تدفقات اليوروبوند الوافدة في العديد من بلدان الأسواق الصاعدة والبلدان النامية منخفضة التصنيف عقب الارتفاع الحاد في أسعار الاقتراض. وتراجعت إصدارات اليوروبوند بالرغم من اتساع فروق أسعار الفائدة لصالح اقتصادات الأسواق الصاعدة والاقتصادات النامية، مما يشير إلى أهمية أسعار الفائدة الخارجية لهذا النوع من التدفقات الرأسمالية.

وشهد العام الجاري بداية تحول في أوضاع أسعار الفائدة العالمية لتصبح أكثر ملاءمة للمقترضين، حيث اتجهت البنوك المركزية في عدد من الاقتصادات المتقدمة الكبرى نحو تيسير السياسة النقدية. وساعد ذلك في تعافي إصدارات اليوروبوند، حيث سجلت 40 مليار دولار في الربع الأول من عام 2024 مع عودة بلدان مثل بنن وكوت ديفوار إلى السوق. وقد تساعد دورة التيسير النقدي التي بدأها الاحتياطي الفيدرالي في تحقيق تعاف أكبر في إصدارات اليوروبوند وانتعاشة أوسع نطاقا في التدفقات الرأسمالية إلى اقتصادات الأسواق الصاعدة والاقتصادات النامية.