新興市場国と発展途上国は、開発目標とクライメート・トランジション(低炭素社会の実現に向けた移行)のための資金として、2030年にかけて毎年3兆ドルを必要としている。その額は、新興市場国と発展途上国の2022年のGDP総額の約7%に相当し、特に低所得国にとっては大変な課題である。

IMFの新しい研究では、多くの国において税制の設計改善や公的制度の強化を通じて税収を対GDP比9%ポイントほど引き上げる余地があり、それによって重要な政府サービスの提供が可能になることが分かった。こうした可能性を活かすことは、金融の発展と民間部門の起業家精神にも寄与するだろう。資金調達が容易になれば、結果として、社会的セーフティネットの強化に充てる資金を含む効率的で的を絞った支出と合わせて、持続可能な開発の実現に大いに役立つと考えられる。

前進の停滞

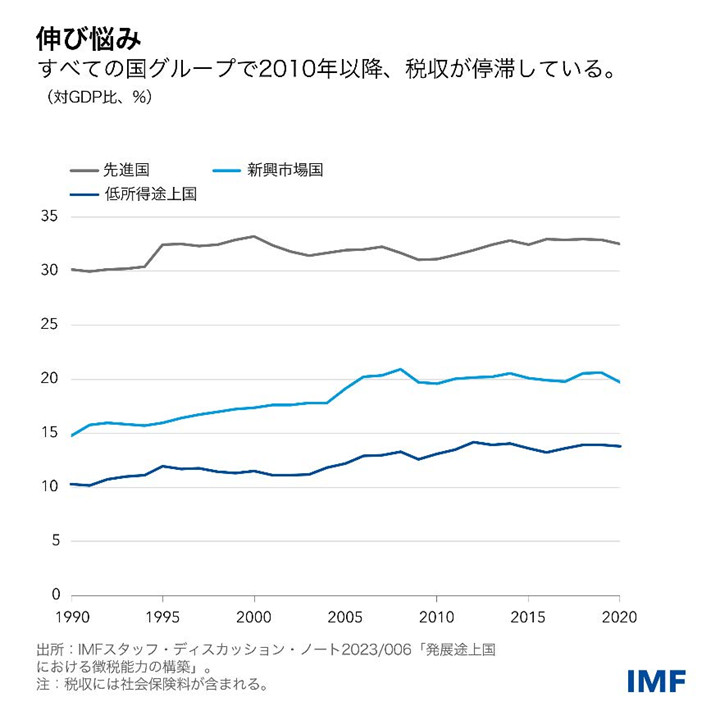

新興市場国と発展途上国では、1990年代初頭以来、主に付加価値税や物品税などの消費税に牽引されて、税収の対GDP比が約3.5~5%ポイント上昇している。

アルバニアやアルゼンチン、アルメニア、ブラジル、コロンビア、ジョージアなどの一部の国は歳入の確保において著しい成功を収めており、対GDP比で5%ポイント以上の歳入増を実現している。 しかし、こうした増加の多くは2008年の世界金融危機以前に起こったものであり、最近のショックを受けて前進が困難かつ脆弱になっていることを示唆している。

さらに、1990年代初頭以降の歳入確保の前進には、各国間で大きな差がある。税収の対GDP比15%という数値は、成長が加速に転じる転換点であると見られているが、2020年時点で新興市場国の半数と低所得国の3分の2がその比率を下回っていた。また、資源国は概して税収が少ない。天然資源による収入が大きいため、一部の政府が減税を行ったからだ。

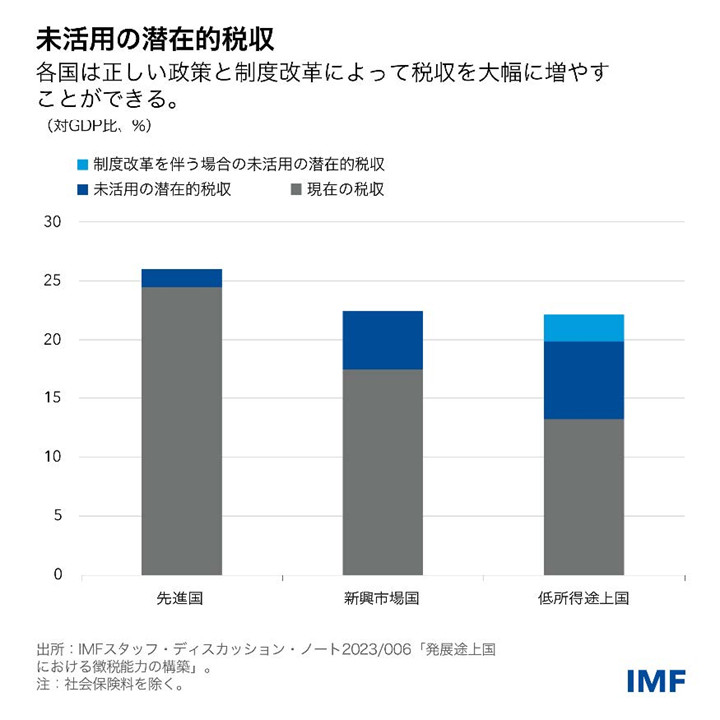

各国には、それぞれの税収ポテンシャル、つまり各国の経済構造や制度を踏まえた徴収可能額の上限に基づいて歳入を増やす余地がかなりある。われわれは、低所得国では税収の対GDP比を平均で6.7%ポイントほど引き上げうることを突き止めた。

腐敗の抑制を含め、公的制度を新興市場国の水準にまで改善すれば、さらに2.3%ポイントの引き上げにつながると考えられる。税収増のポテンシャルは全体で対GDP比9%ポイントとなるが、これは低所得国における2020年の税収対GDP比の実に3分の2に相当する規模であり、国家が開発において重要な役割を果たすのに大いに寄与するだろう。

同様に、新興市場国でも、税収の対GDP比を平均で5%ポイント引き上げることができ、制度が先進国の平均水準まで改善されればさらに2~3%ポイントの引き上げが可能となる。

政策当局者の中には、大規模多国籍企業の利益への課税に関して進んでいる国際協力による税収増に期待する向きもある。しかし、2月に公表した政策ペーパーで示したとおり、このイニシアティブによる税収への直接的なインパクトは、歳入ニーズ全体のごく一部に相当するにとどまると見られる。

必要不可欠な改革

徴税能力を構築するためには、各国政府は国内の中核的な税制に重点を置いた総合的で制度に基づくアプローチをとることが必要になる。具体的な助言として、以下の点が挙げられる。

- 付加価値税や物品税、個人所得税、法人所得税など、中核的な国内税の設計と事務を改善する。例えば、低所得国では、優遇措置を制限し、コンプライアンスを向上させることにより、標準税率を引き上げることなく付加価値税収を倍増しうる。また、デジタル技術の広範な採用は、歳入徴収の増加とコンプライアンス・ギャップの解消につながるだろう。

- 大胆な改革計画を実施し、租税支出の合理化、より中立的な資本所得課税、財産税のより良い活用を通じて課税ベースの拡大に重点的に取り組む。一般的に、法定税率は主要な関心事ではない。物品税、とりわけ燃料物品税や種々のカーボンプライシングは、国内の医療および気候関連のコストを軽減しうる。こうした多角的なアプローチによって、長期的には、税制改革の政治経済を管理する上での急所である公平性と効率性との間のバランスをとることが可能になる。

- 税制を左右する諸制度を改善し、税制改革を管理する。税制改革の政治経済学は困難なものであることがわかっている。政策当局者は、一般の人々に改革の利益を納得させ、時間とともに政策の実施が進捗していることを示すために、証拠を必要とする。それには、租税政策が経済に与える影響を予測・分析するための十分な人員配置や、税の設計・実施に従事する公務員のさらなるプロフェッショナル化、コンプライアンス強化に向けたデジタル技術のより良い活用、政策と行政を法律化する過程における透明性と確実性が必要になる。

- より広範な制度的文脈が問題となるため、政府機関間で慎重に改革の優先順位付けと調整を行う。それによって、諸制度が強化されて国家の能力を向上させ、ひいては税の設計の質と市民の税の受容性が高まるという好循環が生まれる。一言で言えば、これこそが各国の税制改革と国内歳入拡大を支援する際のIMFのアプローチである。