Le glissement des prix de l’immobilier pourrait présager des ajustements économiques pénibles

Les problèmes immobiliers sont-ils différents en Chine ? Dans un article de 2020 intitulé « Peak China Housing » (fondé sur des chiffres antérieurs à la COVID), nous soutenions que la Chine devait faire face à une transition difficile d’une croissance tirée par l’immobilier vers une croissance plus équilibrée. À l’époque, cette thèse était loin de faire l’unanimité. La plupart des experts estimaient que s’il devait y avoir un ralentissement de l’envolée des prix de l’immobilier et du secteur de la construction en Chine, il serait très progressif et n’aurait guère d’incidence sur la croissance tendancielle.

Certes, les prix de l’immobilier dans le pays avaient décuplé depuis le début des années 90, ce qui était bien supérieur à l’augmentation qu’avaient connue l’Espagne, les États-Unis et l’Irlande avant la crise financière mondiale de 200809. Mais cette croissance était partie d’un niveau initial extrêmement bas, et un deux-pièces dans le centre de Beijing ne coûtait encore que le quart du prix d’un appartement comparable à Manhattan. De plus, l’économie chinoise jouissait d’une croissance spectaculaire depuis 40 ans, et la majorité des experts ne prévoyaient qu’un ralentissement modeste.

Les bulles immobilières ont joué un rôle central dans les crises financières d’après-guerre, non seulement aux États-Unis et en Europe, mais aussi en Asie de l’Est et au Japon dans les années 90. Le livre intitulé Cette fois, c’est différent (Reinhart et Rogoff, 2009) montrait les remarquables similitudes quantitatives des retombées des crises financières d’une époque à l’autre et d’un pays à l’autre, comme en témoignent leurs effets non seulement sur les prix de l’immobilier, mais aussi sur la croissance, le chômage, les cours de la bourse et la dette publique. Si bon nombre de chercheurs ont examiné depuis lors d’autres façons, axées principalement sur la croissance, de déterminer le début des crises rares sont ceux qui ont remis en cause l’approche plus globale des effets macroéconomiques des bulles immobilières alimentées par le crédit présentée dans l’ouvrage.

L’exception chinoise

Cependant, la plupart des chercheurs et des commentateurs ont avancé que la singularité de la Chine ne se limitait pas à sa trajectoire de croissance extraordinaire. D’une part, instruits par les crises financières occidentales, les dirigeants chinois auraient adopté des règles bien plus strictes sur les apports initiaux, exigeant généralement un montant de 30 % au minimum, alors qu’avant la crise des prêts hypothécaires à risque aux États-Unis, les banques n’exigeaient parfois aucun apport : la hausse des prix impliquait, du moins en théorie, que le logement pour lequel les acquéreurs contractaient un emprunt représenterait de toute façon un capital substantiel au bout de quelques années.

D’autre part, le gouvernement chinois aurait régulièrement réagi aux problèmes financiers avec une compétence et une souplesse remarquables, par exemple lorsqu’il a fallu faire face à une série de faillites d’entreprises survenues dans les années 90 après l’unification du régime de change chinois en 1994.

Enfin, l’une des raisons pour lesquelles les crises financières ont des effets aussi profonds et durables sur la croissance est qu’il peut falloir des années pour répartir les pertes causées par les faillites à la suite d’une chute des prix immobiliers. Forte d’une puissante administration centrale, la Chine serait apte à éviter ces problèmes.

De surcroît, le fait que les citoyens chinois ne soient autorisés à détenir qu’une gamme d’actifs limitée pourrait continuer d’orienter une part importante de la richesse vers le logement.

Quels étaient alors les indicateurs qui laissaient entrevoir il y a cinq ans qu’un problème immobilier porteur de vastes conséquences systémiques couvait peut-être, même s’il ne prenait pas la forme d’une crise financière classique à l’occidentale ? Ils étaient nombreux.

Premièrement, les ratios du prix des logements sur les revenus à Beijing, Shenzhen et Shanghai avaient atteint un niveau représentant près du double de ceux de Londres et de Singapour, et du triple de ceux de Tokyo et New York. Bien entendu, à long terme, le coût des appartements dans les principales villes chinoises aurait dû égaler celui d’autres grandes villes du monde, mais les prix semblaient s’emballer.

Deuxièmement, les ménages chinois s’endettaient à un rythme exceptionnel : le ratio de la dette des ménages sur le PIB a triplé entre 2008 et 2023, passant de moins de 20 % à plus de 60 %.

Troisièmement, les inégalités augmentaient en Chine (comme partout ailleurs), et un certain nombre de familles étaient désormais propriétaires de plusieurs logements que les familles plus modestes n’avaient pas forcément les moyens de louer. Notre article citait aussi plusieurs autres facteurs.

Baisse des rendements

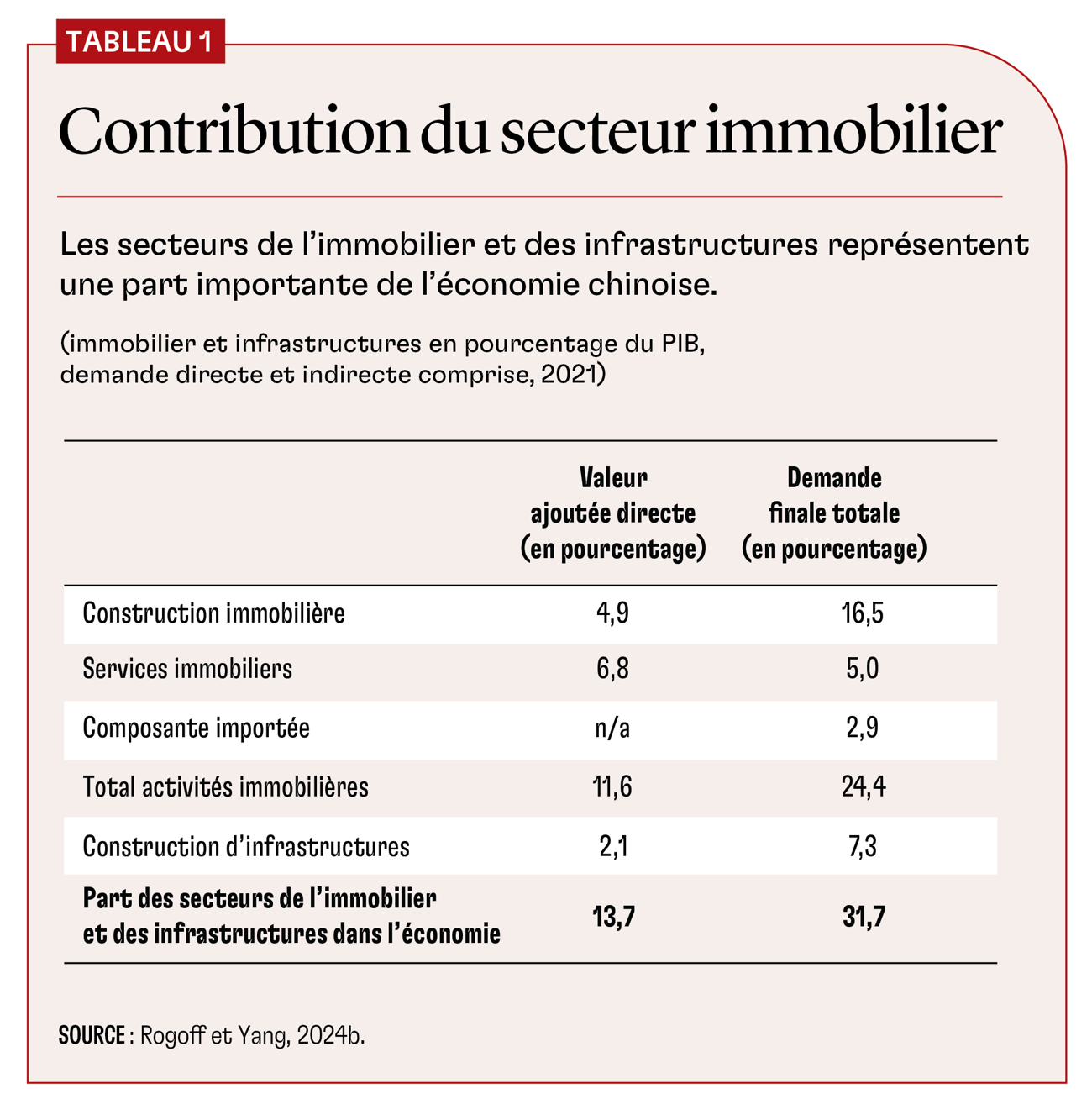

Mais l’argument le plus convaincant soulignait que certains éléments indiquaient une baisse des rendements chinois. Comme le montre le tableau 1, le secteur immobilier (résidentiel et commercial, demande directe et demande indirecte) représentait 25 % de l’économie chinoise en 2021 (22 % hors contenu importé), et 31 % en comptant les infrastructures. Ce chiffre est bien supérieur à celui mesuré aux États-Unis (18 % infrastructures comprises) et avoisine celui enregistré au plus fort du boom de la construction en Espagne et en Irlande.

Le problème n’est pas seulement l’échelle actuelle des activités de construction, c’est aussi le fait qu’elle s’ajoute à deux décennies d’accumulation rapide, en particulier depuis 2010, année où un plan de relance chinois largement salué qui visait à contrer la crise financière mondiale a donné un fort coup d’accélérateur au secteur de la construction.

Quiconque s’est rendu en Chine sait que les infrastructures y sont de tout premier ordre, même dans les provinces les plus reculées. L’accumulation de biens immobiliers jusque dans les villes petites et moyennes est tout aussi impressionnante, tant quantitativement que qualitativement : la surface habitable par personne dans le pays est aujourd’hui supérieure à celle de tous les grands pays européens, alors que le PIB par habitant est inférieur de deux tiers.

Même il y a cinq ans, il aurait dû être clair qu’un ajustement significatif était inévitable, tout au moins le suggérions-nous. Certains chercheurs estimaient au contraire que l’ajustement de la Chine à un marché immobilier plus réduit pourrait en principe se faire très progressivement, si l’on investissait dans la reconstruction des logements insalubres sur plusieurs décennies.

Cependant, cette thèse ne résiste pas à l’examen. En Chine, la plupart des logements sont relativement récents à l’heure actuelle, et les habitations délabrées se trouvent en grande partie dans les régions du pays où la population diminue depuis longtemps.

Plus récemment, d’autres observateurs ont émis l’idée que la Chine pourrait procéder à la reconversion de son secteur de la construction dans la perspective de la transition écologique. Mais le secteur immobilier et les secteurs connexes, qui représentent environ 15 % de l’emploi, sont tout simplement trop volumineux pour pouvoir être facilement réabsorbés.

En réalité, très peu de pays ont pu facilement maintenir leur croissance quand leur secteur immobilier connaissait des difficultés, et cela a souvent débouché sur une crise financière. Singapour, peut-être, fait figure d’exception. Mais la cité-État est une petite économie ouverte dont la population ne représente même pas 0,5 % de celle de la Chine.

La Chine peut aussi muscler ses exportations. On pourrait penser que les pays ayant de réelles ambitions en matière de transition écologique réserveront un bon accueil à ses véhicules électriques à bas coût. Cependant, les frictions géopolitiques et le populisme aux États-Unis et en Europe rendent cette évolution difficile.

Approche ville par ville

Quels sont les éléments qui permettent d’affirmer que le ralentissement de la croissance chinoise est réellement dû à la baisse des rendements et non, par exemple, aux suites de la pandémie ? Les données détaillées sur la croissance et l’investissement immobilier ville par ville et l’élaboration de mesures de la construction immobilière cumulée permettent de vérifier l’effet de la baisse des rendements dans le temps et dans l’espace.

C’est ce que nous avons fait dans un article de novembre 2024, au moyen d’instruments et de facteurs de contrôle appropriés. Nous avons constaté que, dans les faits, les villes qui ont déjà substantiellement étoffé leur parc immobilier retirent un bénéfice nettement moindre des nouveaux investissements immobiliers. Elles sont aussi confrontées à un endettement plus élevé de l’administration locale, notamment parce que la croissance ne compense pas les dépenses d’investissement.

Comme le montre le graphique 1, nos calculs permettent de comparer l’évolution des prix ces dernières années dans différents groupes de villes chinoises : le premier échelon correspond à Beijing, Shenzhen, Guangzhou et Shanghai, le deuxième aux capitales de province et aux villes administratives, et le troisième aux villes plus petites et généralement plus pauvres.

Dans ce dernier groupe, qui représente 60 % du PIB du pays, les prix chutent. Il est tout-à-fait normal que les problèmes immobiliers se concentrent dans certaines parties du pays. Pendant la crise financière des prêts hypothécaires aux États-Unis, par exemple, les problèmes n’étaient très graves que dans quatre ou cinq États. La situation n’en a pas moins mené à une crise bancaire qui s’est propagée dans tout le pays.

De même en Chine, toutes les villes du troisième échelon n’ont pas vu leur secteur immobilier s’effondrer. Certaines petites villes, surtout dans le sud, prospèrent. Mais beaucoup d’autres voient partir leurs jeunes et leurs emplois.

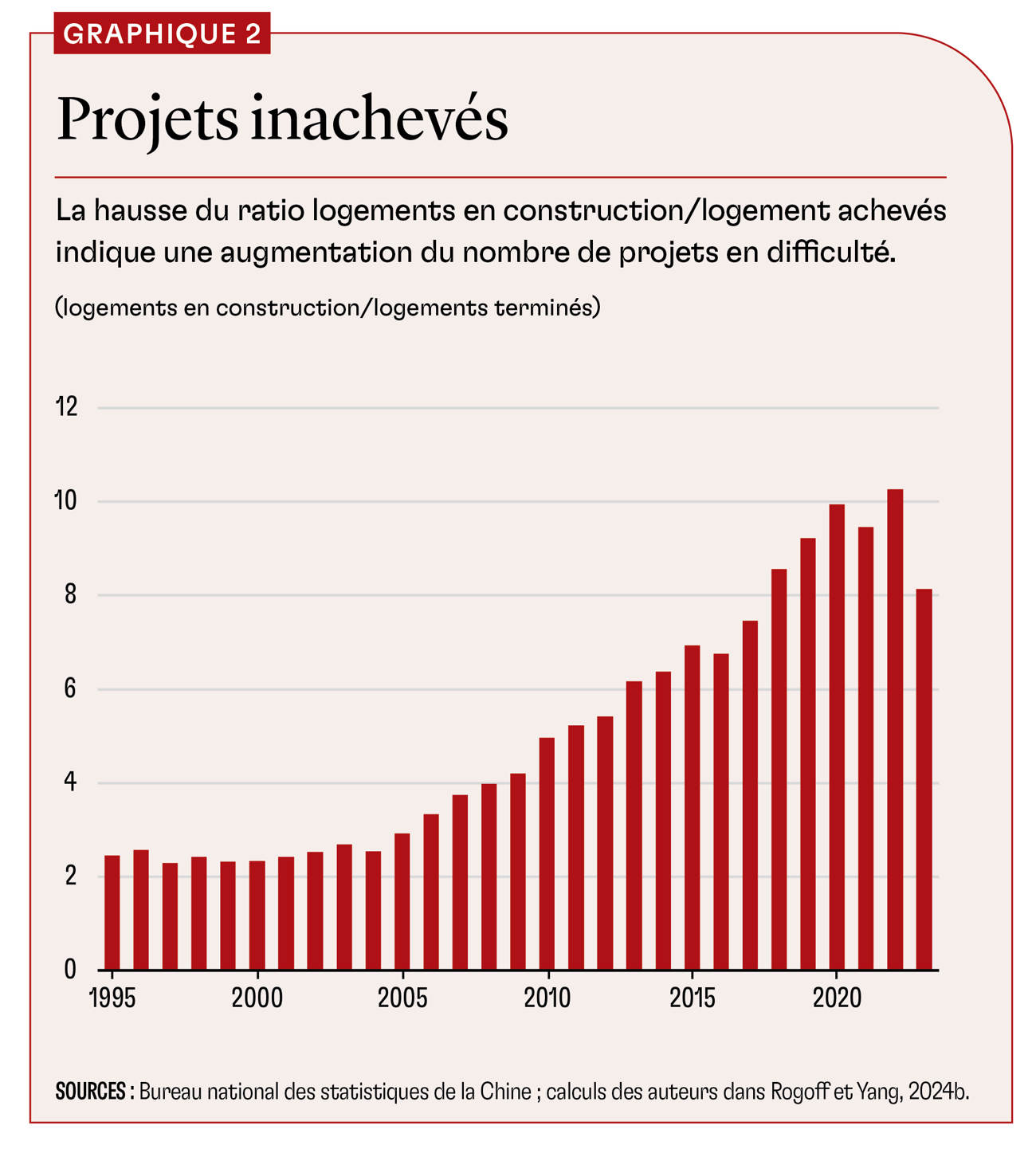

Le graphique 2 illustre une autre mesure des tensions dans le secteur : le ratio, par an, du nombre de projets de construction inachevés rapporté au nombre de projets achevés. La hausse de ce ratio au fil du temps indique une multiplication du nombre de projets qui n’ont pas pu être menés à terme, d’acquéreurs se désistant ou de biens faisant l’objet d’un litige. Nous nous sommes concentrés sur le secteur immobilier, mais plusieurs mesures indiquent que la construction d’infrastructures dépasse aussi la demande dans certaines parties de la Chine.

Transition difficile

Tout ce qui précède souligne les difficultés de la transition hors de l’immobilier, même sans crise financière à l’occidentale. Dans notre article de 2020, qui s’appuyait sur des données d’entrées–sorties globales, nous calculions qu’un recul de 20 % du secteur immobilier chinois conduirait à une chute de 5 à 10 % de la production, en chiffres cumulés sur plusieurs années, même en l’absence de crise financière.

Nos travaux plus récents, fondés sur les régressions de la croissance dans quelque 300 villes chinoises, montrent que la baisse des rendements dans l’immobilier peut contribuer au ralentissement de la croissance chinoise à hauteur de 2 % environ. Là encore, ce chiffre ne tient pas compte des problèmes financiers tels que la fragilité de la dette des administrations locales ni des effets qu’aurait sur la consommation une nouvelle chute des prix du logement. Il constitue donc une borne inférieure des incidences potentielles sur la croissance.

Nous ne spéculerons pas ici sur les politiques futures, même s’il semble qu’une perte de confiance dans l’immobilier ait nettement plombé la consommation et que les administrations locales soient en proie à d’immenses problèmes financiers. En toute hypothèse, il est malheureusement clair à présent que la Chine n’est pas aussi différente que le pensaient la plupart des chercheurs il y a encore cinq ans. Comme bien d’autres pays par le passé, elle doit elle aussi relever un défi difficile, celui de neutraliser les répercussions profondes sur la croissance et les finances d’un ralentissement prolongé de l’activité immobilière.

Les opinions exprimées dans la revue n’engagent que leurs auteurs et ne reflètent pas nécessairement la politique du FMI.

Bibliographie :

Reinhart, Carmen, and Kenneth Rogoff. 2009. This Time Is Different: Eight Centuries of Financial Folly. Princeton, NJ: Princeton University Press.

Rogoff, Kenneth, and Yuanchen Yang. 2020. “Peak China Housing.” NBER Working Paper 27697, National Bureau of Economic Research, Cambridge, MA.

Rogoff, Kenneth, and Yuanchen Yang. 2024a. “A Tale of Tier 3 Cities.” Journal of International Economics 152 (November): 1–27.

Rogoff, Kenneth, and Yuanchen Yang. 2024b. “Rethinking China’s Growth.” Economic Policy 39 (119): 517–48.