حدوث قفزة مفاجئة كبيرة في أسعار الفائدة الحقيقية قد يؤدي إلى موجة بيعية للأسهم.

لا تزال الاقتصادات على مستوى العالم تواجه تحديات ناشئة عن انقطاعات سلاسل الإمداد المقترنة بطلب قوي على السلع الأولية وتَصَاعُد في الأجور وأسعار السلع الأولية، مما يدفع التضخم إلى الارتفاع عن النطاقات التي تستهدفها البنوك المركزية.

ولاحتواء ضغوط الأسعار، بدأ تشديد السياسة النقدية في كثير من الاقتصادات، مما أدى إلى ارتفاع حاد في أسعار الفائدة الاسمية، مع تعافي عائدات السندات طويلة الأجل - التي غالبا ما تكون مؤشرا لمعنويات المستثمرين – لتصل إلى مستويات ما قبل الجائحة في بعض المناطق مثل الولايات المتحدة.

وغالبا ما ينظر المستثمرون إلى أبعد من أسعار الفائدة الاسمية ويعتمدون في قراراتهم على أسعار الفائدة الحقيقية – أي أسعار الفائدة المعدلة لاستبعاد أثر التضخم – التي تساعدهم على تحديد عائد الأصول. وأسعار الفائدة الحقيقية المنخفضة تحفز المستثمرين على تحمل المزيد من المخاطر*.

ورغم الأوضاع النقدية الأكثر ضيقا إلى حد ما، والتحرك نحو الارتفاع في الآونة الأخيرة، فإن أسعار الفائدة الحقيقية الأطول أجلا لا تزال سالبة بقوة في كثير من المناطق، مما يدعم ارتفاع الأسعار بالنسبة للأصول ذات المخاطر الأكبر. وقد يكون المزيد من التشديد لا يزال مطلوبا لترويض التضخم، لكن هذا يعرض أسعار الأصول للخطر. وقد تقرر أعداد متزايدة من المستثمرين بيع الأصول الخطرة لأنها قد تصبح أقل جاذبية.

آفاق متباينة

وبينما استمر ارتفاع أسعار الفائدة السوقية الأقصر أجلا منذ تحول البنوك المركزية إلى موقف أكثر تشددا في الاقتصادات المتقدمة وبعض الأسواق الصاعدة، فلا تزال هناك فروق حادة بين توقعات صناع السياسات لمدى الارتفاع الذي ستبلغه أسعارهم المعيارية وعند أي حد يتوقع المستثمرون انتهاء التشديد.

ويتجلى هذا الأمر في أوضح صوره في الولايات المتحدة، حيث يتوقع مسؤولو الاحتياطي الفيدرالي أن تصل أسعار فائدتهم الأساسية إلى 2,5%*، وهو ما يزيد بأكثر من نصف نقطة على ما أشارت إليه أذون الخزانة بأجل استحقاق 10 سنوات.

وهذا التباعد بين الأسواق وآراء صناع السياسات بشأن المسار الأرجح لتكاليف الاقتراض هو تباعد ذو دلالة، لأنه يعني أن المستثمرين قد يعدِّلون توقعاتهم بشأن التشديد الرافع لأسعار الفائدة من جانب الاحتياطي الفيدرالي، سواء بزيادة حجم التشديد المتوقع أو زيادة سرعته.

وبالإضافة إلى ذلك، قد يتسبب استمرار التضخم في قيام البنوك المركزية بتشديد سياستها أكثر من المتوقع في الوقت الراهن. ويعني هذا بالنسبة للاحتياطي الفيدرالي أن سعر الفائدة الأساسي قد يتجاوز 2,5% في نهاية دورة التشديد.

انعكاسات الفجوة بين مسارات أسعار الفائدة

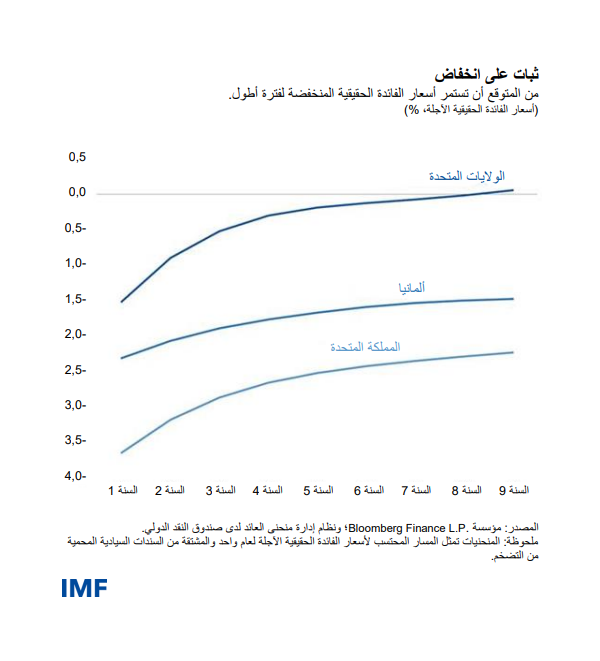

ينطوي مسار أسعار الفائدة الأساسية على انعكاسات مهمة على الأسواق المالية والاقتصاد. فنتيجة للتضخم المرتفع، نجد أسعار الفائدة الحقيقية في مستوى منخفض تاريخيا، رغم الانتعاش في أسعار الفائدة الاسمية مؤخرا، ومن المتوقع أن يظل دون تغيير. ففي الولايات المتحدة، تتراوح أسعار الفائدة طويلة الأجل حول الصفر، بينما العائدات قصيرة الأجل سالبة بشدة. وفي ألمانيا والمملكة المتحدة، لا تزال أسعار الفائدة الحقيقية سالبة للغاية عبر كل آجال الاستحقاق.

وتعكس هذه الأسعار الحقيقية بالغة الانخفاض حالة التشاؤم بشأن النمو الاقتصادي في السنوات القادمة، وتخمة الادخار العالمية الناجمة عن تقدم المجتمعات في السن، والطلب على الأصول الآمنة وسط ارتفاع عدم اليقين الذي يتفاقم من جراء الجائحة وبواعث القلق الجغرافية-السياسية في الآونة الأخيرة.

وتواصل أسعار الفائدة الحقيقية المنخفضة غير المسبوقة دعمها للأصول الأكثر خطرا، بالرغم من الاتجاه الصاعد مؤخرا. ويرتبط انخفاض أسعار الفائدة الحقيقية طويلة الأجل بنسب الأسعار إلى الأرباح المرتفعة تاريخيا في أسواق الأسهم، إذ إنها تستخدم في تخفيض نمو الأرباح والتدفقات النقدية المتوقعة في المستقبل. وفي حالة تساوي كل العوامل الأخرى، ينبغي أن يقود تشديد السياسة النقدية إلى تعديل سعر الفائدة الحقيقي ورفع سعر الخصم، مما يؤدي إلى تخفيض أسعار الأسهم.

ورغم ضيق الأوضاع المالية مؤخرا والمخاوف بشأن الفيروس والتضخم، تظل تقييمات الأصول العالمية مفرطة. وفي أسواق الائتمان، لا تزال فروق العائد أدنى من مستويات ما قبل الجائحة رغم ما شهدته من اتساع متواضع مؤخرا.

وبعد عام استثنائي دعمته قوة الأرباح المحققة، بدأت سوق الأسهم الأمريكية عام 2022 بتقهقر حاد في وسط أجواء من التضخم المرتفع وعدم اليقين بشأن النمو، وتراجع آفاق الأرباح المتوقعة. ونتيجة لذلك، نتوقع أن يؤدي حدوث ارتفاع مفاجئ وكبير في أسعار الفائدة الحقيقية إلى هبوط ملحوظ في الأسهم الأمريكية، ولا سيما في القطاعات التي تتسم بالتقييمات المفرطة لأصول مثل التكنولوجيا.

وقد حدث بالفعل هذا العام أن زاد العائد الحقيقي لأجل استحقاق عشر سنوات، بمقدار نصف نقطة مئوية تقريبا. وشهد تقلب الأسهم ارتفاعا حادا بسبب زيادة قلق المستثمرين، مع هبوط مؤشر ستاندارد آند بور 500 بأكثر من 9% للعام، بينما تهاوى مؤشر ناسداك المركب بمقدار 14%.

الأثر على النمو الاقتصادي

ومن الممكن أن تطرأ زيادة كبيرة على تقديراتنا للنمو المعرض للخطر، التي تربط مخاطر التطورات المعاكسة المستقبلية على صعيد النمو الاقتصادي بالأوضاع الكلية-المالية، إذا حدث ارتفاع مفاجئ في أسعار الفائدة الحقيقية وامتد تشديد الأوضاع المالية ليشمل نطاقا أوسع. وقد ساعدت الأوضاع الميسرة الحكومات والمستهلكين ومؤسسات الأعمال على مستوى العالم على الصمود في مواجهة الجائحة، ولكن ذلك قد يحول مسار تشديد السياسة النقدية نحو كبح التضخم، مما يُحْدِث بعض التراجع في التوسع الاقتصادي.

وبالإضافة إلى ذلك، يمكن أن تكون تدفقات رأس المال إلى الأسواق الصاعدة معرضة للخطر*. فاستثمارات الأسهم والسندات في هذه الاقتصادات تعتبر عموما أقل أمانا، وتشديد الأوضاع المالية العالمية قد يفضي إلى تدفقات رأسمالية خارجة، وخاصة بالنسبة للبلدان التي تتسم بعوامل اقتصادية أساسية أضعف.

وبالنظر إلى المستقبل، ومع استمرار التضخم، تواجه البنوك المركزية ضرورة حفظ التوازن. وفي الوقت ذاته، لا تزال أسعار الفائدة الحقيقية منخفضة بشدة في كثير من البلدان. ويجب أن يقترن تشديد السياسة النقدية ببعض التشديد للأوضاع المالية. ولكن قد يسفر هذا عن عواقب غير مقصودة إذا تم تشديد الأوضاع المالية العالمية بدرجة حادة. ومن المحتمل أن يؤدي حدوث زيادة إضافية ومفاجئة في أسعار الفائدة الحقيقية إلى عملية مُربِكة من إعادة تقييم الأسعار بل ربما أيضا موجة بيعية للأسهم. وبينما تظل مواطن الضعف المالي متزايدة في عدة قطاعات، ينبغي للسلطات النقدية أن تقدم إرشادات واضحة عن الموقف المستقبلي للسياسة النقدية بغية تجنب التقلب غير الضروري وحماية الاستقرار المالي.

*****

توبياس أدريان يشغل منصب المستشار المالي ومدير إدارة الأسواق النقدية والرأسمالية في صندوق النقد الدولي. وبهذه الصفة، يتولى قيادة عمل الصندوق المعني بالرقابة على القطاع المالي والإشراف على أنشطة بناء القدرات، والسياسات النقدية والاحترازية الكلية، والتنظيم المالي، وإدارة الدين، والأسواق الرأسمالية. وقبل انضمامه إلى الصندوق، كان نائبا أقدم لرئيس بنك الاحتياطي الفيدرالي في نيويورك والمدير المشارك لمجموعة البحوث والإحصاء. وقد قام السيد أدريان بالتدريس في جامعتي برينستون ونيويورك ونُشِرت له أعمال عديدة في الدوريات المتخصصة في الاقتصاد والعلوم المالية، بما في ذلك American Economic Review وJournal of Finance. وتركز أعماله البحثية على الآثار الإجمالية لتطورات أسواق رأس المال. وهو حاصل على درجة الدكتوراه من معهد ماساتشوستس للتكنولوجيا، ودرجة الماجستير من كلية لندن لعلوم الاقتصاد، ودبلوم من جامعة غوته في فرانكفورت، ودرجة الماجستير من جامعة دوفين في باريس.

نصيرة عباس تعمل نائبة رئيس قسم مراقبة وتحليل الأسواق العالمية في إدارة الأسواق النقدية والرأسمالية بصندوق النقد الدولي وهي من المساهمين في وضع "تقرير الاستقرار المالي العالمي". وقبل انضمامها إلى الصندوق، كانت تشغل منصب رئيس قسم تحليل الأسواق وبرامج شراء الأصول في إدارة السياسة النقدية بالبنك المركزي الفرنسي، الذي اضطلعت فيه بعدة أدوار منها نائب رئيس قسم البنوك المؤثرة، ومحلل أول للأسواق المالية، ومدير متقدم للمحافظ الاستثمارية، وخبير في الاقتصاد الدولي. وعملت أيضا محلل مصرفي متقدم في وحدة تحليل المخاطر واختبار تحمل الضغوط لدى السلطة المصرفية الأوروبية. وهي حاصلة على درجة الماجستير في إدارة الأعمال التنفيذية العالمية وفي العلوم المالية من معهد الدراسات العليا للعلوم المالية الدولية وجامعة السوربون، والماجستير البحثي في العلوم السياسية والاقتصاد من كلية الأبحاث التابعة لجامعة الدراسات العليا للعلوم السياسية الكائنة في باريس.

*بالإنجليزية