Зарплаты учителей, новое оборудование для больниц, программы социальной помощи и прочие государственные расходы. Все в значительной степени зависит от способности правительств их финансировать. Когда органам государственного управления, особенно в странах с формирующимся рынком и развивающихся странах, нужны средства для оплаты тех или иных товаров и услуг, они часто выходят на долговой рынок, на котором взаимодействуют с инвесторами, которые хотят приобрести государственные облигации.

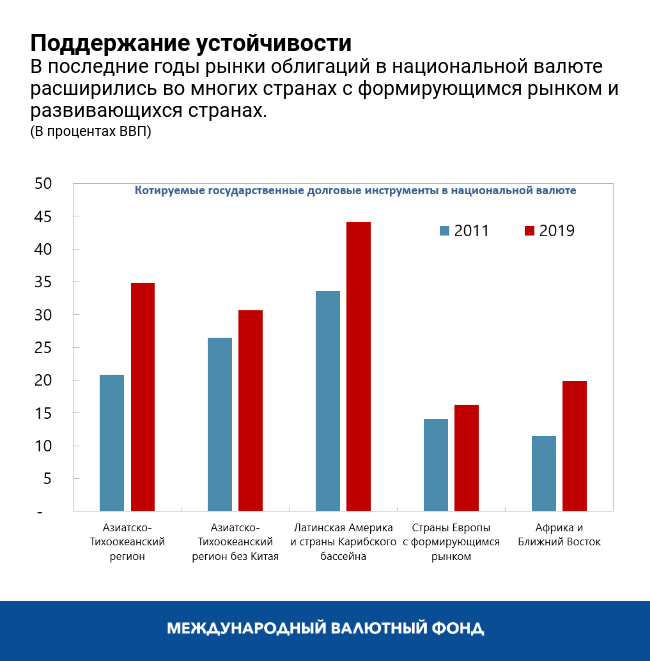

Однако при осуществлении заимствований в иностранной валюте на международных рынках облигаций эти страны могут оказаться подвержены риску волатильности обменного курса. В целях избежания рисков, связанных с колебаниями валютного курса, многие государства в последние годы вкладывают значительные ресурсы в развитие рынков государственных облигаций в национальной валюте.

Эти рынки облигаций могут обладать большим числом преимуществ. Они могут создать основу крепкой финансовой системы для поддержания экономического роста, а также продуктивного использования и ассигнования сбережений. Они могут помогать финансировать дефицит бюджета без повышения инфляции. Иони могут облегчить снижение налогов в тяжелые экономические периоды и поддержать применение других контрциклических мер налогово-бюджетной политики. Рынок облигаций в национальной валюте также может повысить устойчивость экономики к внезапным изменениям потоков иностранного капитала.

Более того, рынки облигаций в национальной валюте могут поддерживать эффективность денежно-кредитной политики и выступать в роли важного источника информации для директивных органов. Они служат основой развития внутренних финансовых рынков за счет установления безрисковых контрольных ставок. Когда они достаточно развиты, эти рынки становятся более стабильными и менее рискованными источниками финансирования — это важный фактор повышения устойчивости долговой ситуации.

Постепенное развитие рынков

В последние годы рынки облигаций в национальной валюте расширились во многих странах с формирующимся рынком и развивающихся странах. При этом есть значительный потенциал для дальнейшего углубления этих рынков. К сожалению, учитывая разные потребности всех стран, четкого «рецепта» развития рынка облигаций в национальной валюте не существует. Однако есть некоторые общие принципы.

Учреждение и развитие внутренних рынков долговых обязательств — долгий и сложный процесс, требующий применения многочисленных и взаимозависимых мер политики. Попутно необходимо учитывать преимущества и риски для макроэкономической и финансовой устойчивости.

В этой ситуации новый «Директивный документ по развитию рынков облигаций в национальной валюте» решает эти вопросы экономической политики за счет предоставления целостных, системных и практических решений. Директивный документ совместно разработан сотрудниками МВФ и Всемирного банка при поддержке Инициативы в отношении реформы и укрепления финансового сектора — совместного партнерства, направленного на укрепление различных частей финансовой системы.

Директивный документ представляет собой системную дорожную карту для директивных органов, которые проводят анализ рынков облигаций в национальной валюте стран с формирующимся рынком и развивающихся стран. Этот документ определяет шесть ключевых составляющих развития: (i) денежный рынок, (ii) первичный рынок, (iii) база инвесторов, (iv) вторичный рынок, (v) инфраструктура финансового рынка и (vi) нормативно-правовая основа. В нем также представлены обязательные условия развития рынка.

Кроме того, в документе выдвинуты следующие идеи:

- Диагностическая система на базе показателей, основанная на конкретных вопросах и простой системе оценки. При применении данной системы каждая страна оценивается с точки зрения различных показателей успешного развития рынка облигаций в национальной валюте. Соответствующие пробелы в развитии и приоритетные задачи могут быть легко определены и сопоставлены с данными по схожим странам для обоснования решений.

- Каталог общих проблем и решений ключевых аспектов развития рынка облигаций в национальной валюте. При наличии широкого набора инструментов большинство проблем, например, фрагментация рынка, имеет надежные решения, такие как выпуск эталонных ценных бумаг путем возобновления обращения ранее выпущенных инструментов.

- Руководство по разработке планов рыночных реформ. В руководстве рассматриваются вопросы политической экономии и взаимозависимости реформ, например, операционной независимости центрального банка и механизмов координации с ведомством, ответственным за управление долгом.

Поддержка работы по развитию потенциала

Диагностическая основа, представленная в Директивном документе, предлагает простой и систематический подход, который страны могут использовать для оценки уровня развития своих рынков, выявления проблем, а также контроля достигнутых результатов при реализации мер политики. В то же время выводы, полученные при применении этой системы, могут помочь определить подход к проведению соответствующей работы по развитию потенциала в этих странах.

По итогам работы Инициативы в отношении реформы и укрепления финансового сектора совместно с официальными органами стран и другими международными финансовыми организациями может быть составлена или обновлена стратегия развития финансового сектора, которая также может быть учтена в работе МВФ и Всемирного банка, направленной на распространение знаний и формирование навыков у должностных лиц в странах с формирующимся рынком и развивающихся странах.

Включение развития рынка в рекомендации по экономической политике

Директивный документ также может оказаться полезным для более эффективного обоснования рекомендаций по экономической политике восновных областях работы МВФ и Всемирного банка, включая налогово-бюджетную и денежно-кредитную политику, финансовую стабильность, развитие рынка капитала, управление потоками иностранного капитала, циклы деловой активности и экономический рост.

Во многих случаях для развития рынков облигаций в национальной валюте необходим широкий спектр реформ, а для определения оптимальной последовательности и сроков реформ часто требуется тщательный анализ. МВФ и Всемирный банк готовы играть роль катализатора в содействии координации реформ за счет регулярного мониторинга экономических и финансовых условий, а также их постоянного диалога с налогово-бюджетными и денежно-кредитными органами.

*****

Тобиас Адриан — финансовый советник и директор Департамента денежно-кредитных систем и рынков капитала МВФ. Он возглавляет работу МВФ в сфере надзора и развития потенциала в финансовом секторе, денежно-кредитной и макропруденциальной политики, финансового регулирования, управления долгом и рынков капитала. До начала работы в МВФ он занимал должности старшего вице-президента Федерального резервного банка Нью-Йорка и заместителя директора Группы исследований и статистики. Г-н Адриан преподавал в Принстонском университете и Университете Нью-Йорка и имеет публикации в экономических и финансовых журналах, в том числе в American Economic Review и Journal of Finance. В центре его научных интересов находятся общие последствия динамики ситуации на рынках капитала. Он имеет докторскую степень Массачусетского технологического института, магистерскую степень Лондонской школы экономики, диплом Университета Гёте во Франкфурте и степень бакалавра Университета Дофин в Париже.

Тордур Йонассон — заместитель начальника Отдела рынков долгового капитала Департамента денежно-кредитных систем и рынков капитала. До прихода в МВФ он работал во Всемирном банке над вопросами развития рынков государственных и частных долговых обязательств и участия в Программе оценки финансового сектора. Опыт г-на Йонассона в МВФ и ВБ включает работу примерно по 60 странам во всех основных регионах, охватывая сферу развития потенциала, надзора и работу по странам, которые имеют программы с МВФ. Его профессиональный опыт также включает службу в Национальном ведомстве по управлению долгом в Исландии, в котором он занимал различные должности пока не был назначен на пост генерального директора. Он также работал в частном секторе в качестве советника для муниципалитетов и государственных корпораций по вопросам управления долгом, казначейских операций и международного финансирования. Он является автором публикаций на тему развития рынка капитала, по вопросам, связанным с долговыми обязательствами, а также управления государственными активами и обязательствами.