Commençons par la bonne nouvelle : il semble que la bataille mondiale contre l’inflation a été dans une large mesure remportée, même si des pressions sur les prix persistent dans certains pays. Après avoir culminé à 9,4 % en glissement annuel au troisième trimestre 2022, nous prévoyons désormais que l’inflation globale tombera à 3,5 % d’ici la fin de l’année prochaine, un chiffre légèrement en dessous du niveau moyen des deux décennies précédant la pandémie. Dans la plupart des pays, l’inflation se rapproche des cibles des banques centrales, ce qui ouvre la voie à un assouplissement monétaire par les principales banques centrales.

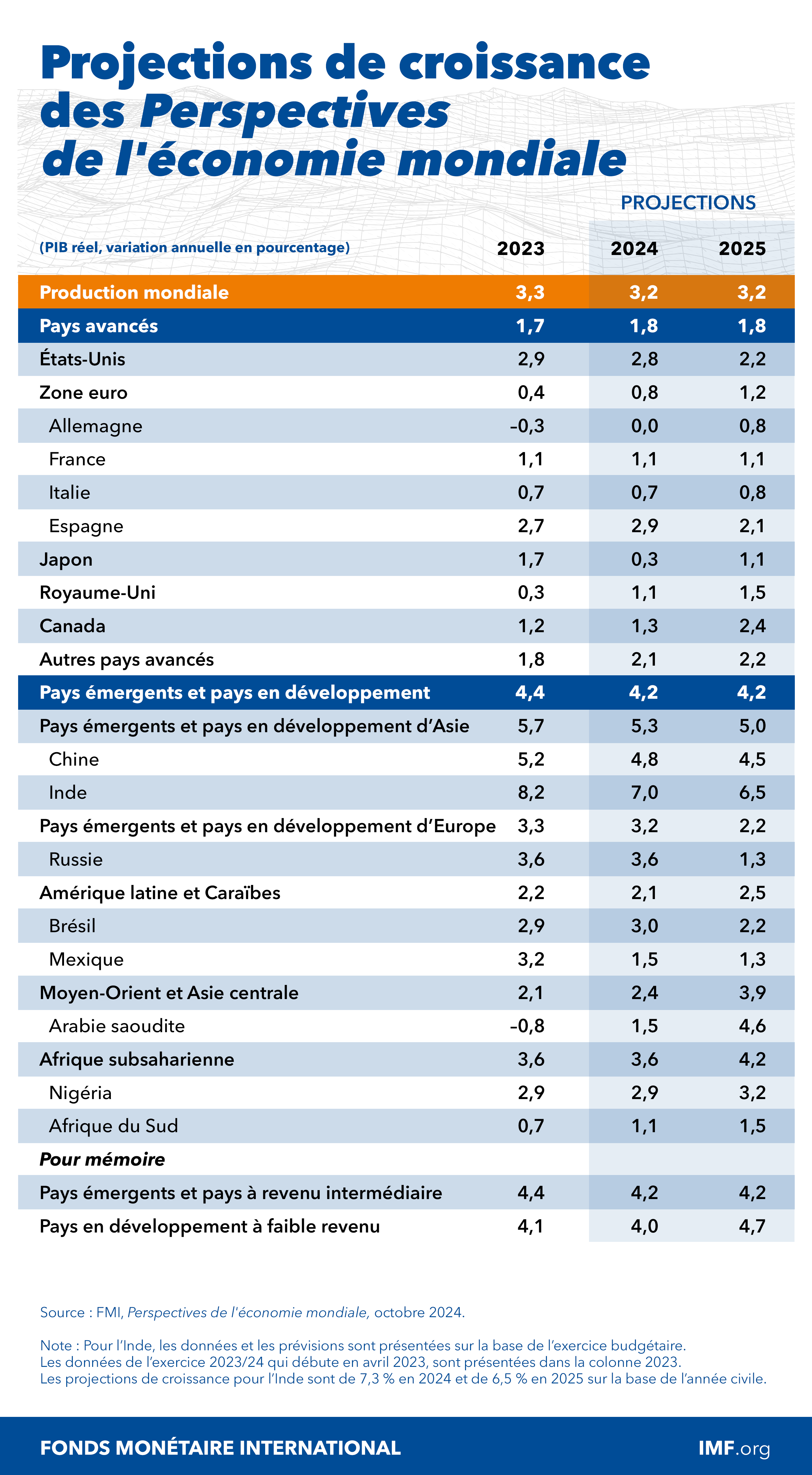

L’économie mondiale est restée exceptionnellement résiliente tout au long du processus de désinflation. La croissance devrait se maintenir à 3,2 % en 2024 et 2025, mais certains pays à faible revenu et pays en développement ont fait l’objet d’importantes révisions à la baisse, souvent du fait de l’intensification des conflits.

Du côté des pays avancés, la croissance aux États-Unis est forte, à 2,8 % cette année, mais retrouvera son taux potentiel en 2025. Dans les pays avancés d’Europe, un modeste rebond de la croissance est attendu l’an prochain, avec une production se rapprochant de son potentiel. Les perspectives de croissance sont très stables dans les pays émergents et les pays en développement, autour de 4,2 % cette année et l’année prochaine, avec des résultats toujours solides dans les pays émergents d’Asie.

La baisse de l’inflation sans récession mondiale est une réussite majeure. Comme l’indique le chapitre 2 du présent rapport, la poussée de l’inflation mondiale et sa baisse ultérieure tiennent à une conjugaison unique de chocs : de vastes perturbations de l’approvisionnement associées à de fortes pressions sur la demande à la suite de la pandémie, suivies d’importantes flambées des prix des produits de base causées par la guerre en Ukraine.

Ces chocs ont conduit à un déplacement vers le haut et à une pentification de la courbe de Phillips, à savoir la relation entre l’activité et l’inflation. À mesure que les perturbations de l’approvisionnement s’atténuaient et que le resserrement de la politique monétaire commençait à freiner la demande, la normalisation des marchés du travail a permis à l’inflation de diminuer rapidement sans pénaliser fortement l’activité.

Il est clair que la désinflation peut être en grande partie attribuée à la résorption des chocs eux-mêmes, et ensuite à une reprise de l’offre de main-d’œuvre, souvent liée à l’immigration. Mais la politique monétaire a joué un rôle important, car elle a aidé à maintenir l’ancrage des anticipations d’inflation, ce qui a permis d’éviter des spirales prix–salaires délétères et de ne pas revivre la situation désastreuse des années 70.

Malgré les bonnes nouvelles en matière d’inflation, les risques de dégradation se multiplient et dominent actuellement les perspectives. Une escalade des conflits régionaux, en particulier au Moyen-Orient, pourrait présenter des risques importants pour les marchés des produits de base. Le basculement vers l’adoption de politiques commerciales et industrielles indésirables pourrait réduire considérablement la production par rapport à nos prévisions de référence. La politique monétaire pourrait rester trop restrictive trop longtemps et les conditions financières mondiales, subitement se durcir.

Le retour de l’inflation à des niveaux proches des cibles des banques centrales offre l’occasion d’un changement de cap indispensable sur trois fronts. Cela apporterait un ballon d’oxygène macroéconomique indispensable, à un moment où les risques et les difficultés restent élevés.

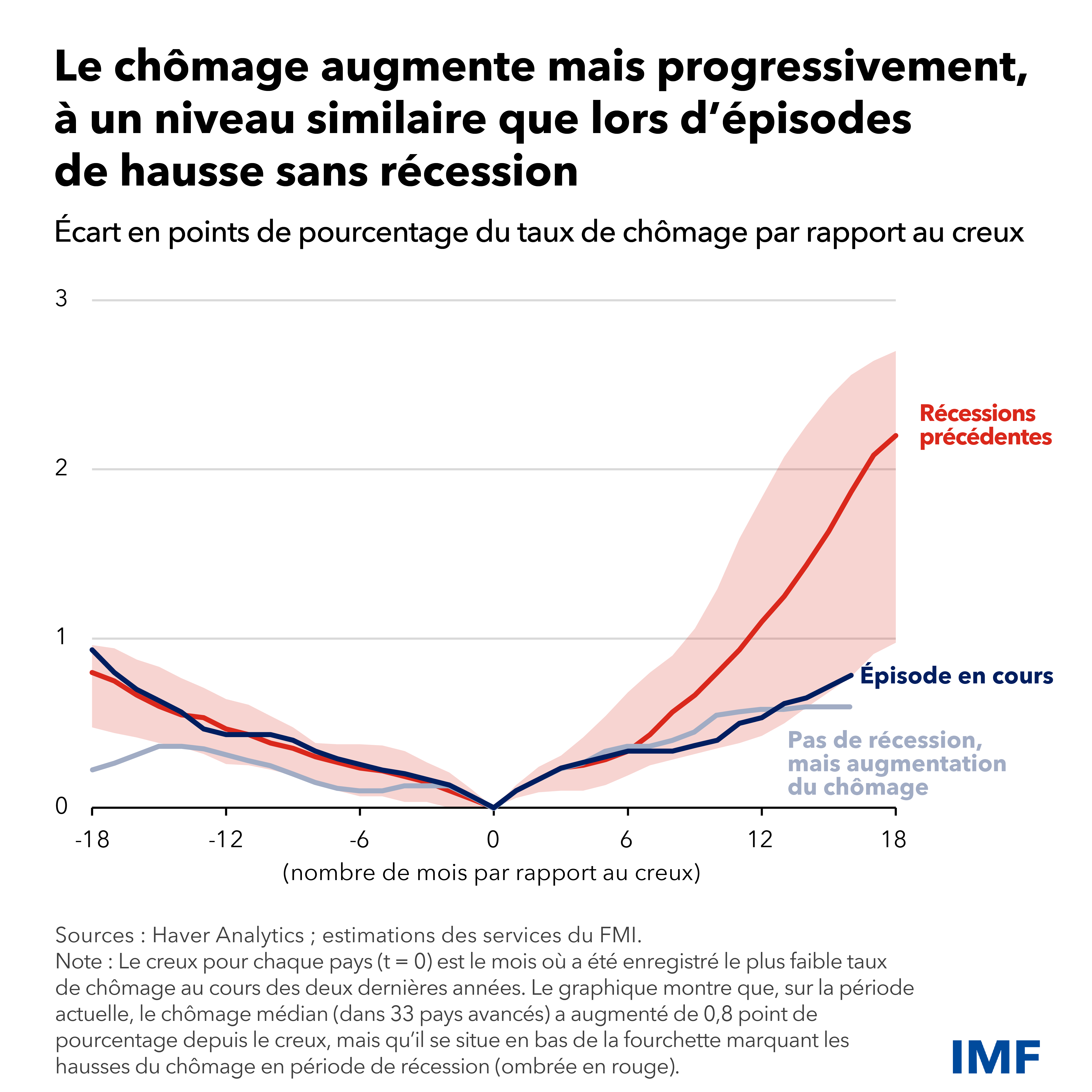

Le premier virage, celui de la politique monétaire, a déjà été amorcé. Depuis juin, les principales banques centrales des pays avancés ont commencé à réduire leurs taux directeurs, passant progressivement à une orientation plus neutre. Ces mesures soutiendront l’activité économique à un moment où les marchés du travail de nombreux pays avancés montrent des signes de faiblesse, avec des taux de chômage en hausse. Jusqu’à présent, cependant, l’augmentation du chômage a été progressive et ne laisse pas présager un ralentissement imminent.

La baisse des taux d’intérêt dans les principales puissances économiques atténue la pression sur les pays émergents ; leurs monnaies s’apprécient par rapport au dollar et les conditions financières s’améliorent. Cela contribuera à réduire les pressions inflationnistes importées et permettra à ces pays de poursuivre plus facilement leur propre trajectoire de désinflation.

Toutefois, la vigilance reste de mise. L’inflation des services reste trop élevée, à près du double des niveaux prépandémiques. Certains pays émergents voient réapparaître des pressions inflationnistes et ont recommencé à relever leurs taux directeurs.

De plus, le monde est à présent marqué par des perturbations de l’approvisionnement en raison de facteurs climatiques, sanitaires et géopolitiques. Face à de tels chocs, qui font à la fois augmenter les prix et baisser la production, la politique monétaire peine toujours davantage à contenir l’inflation.

Enfin, même si les anticipations d’inflation sont restées bien ancrées cette fois-ci, la partie sera peut-être plus difficile la prochaine fois, car à l’avenir, les travailleurs et les entreprises chercheront davantage à protéger leur niveau de vie et leurs bénéfices.

Le deuxième virage à opérer porte sur la politique budgétaire. L’espace budgétaire est la pierre angulaire de la stabilité macroéconomique et financière. Après des années de politique budgétaire accommodante dans de nombreux pays, il est temps de stabiliser la dynamique de la dette et de reconstituer des amortisseurs budgétaires indispensables.

Si l’abaissement des taux directeurs apporte un certain répit budgétaire en réduisant les coûts de financement, cela ne suffira pas, surtout que les taux d’intérêt réels à long terme sont de loin supérieurs à leurs niveaux prépandémiques. Dans bon nombre de pays, il convient d’améliorer les soldes primaires, c’est-à-dire la différence entre recettes budgétaires et dépenses publiques nettes du service de la dette.

Pour certains pays, comme les États-Unis et la Chine, les plans budgétaires actuels ne stabilisent pas la dynamique de la dette. Dans beaucoup d’autres, même si les plans budgétaires qui ont immédiatement suivi la pandémie et les crises du coût de la vie étaient prometteurs, les signes de dérapages se multiplient.

La marge de manœuvre est étroite : retarder inutilement les ajustements augmenterait le risque de se voir imposer des ajustements désordonnés par les marchés, tandis qu’un virage excessivement abrupt vers le rééquilibrage budgétaire irait à l’encontre du but recherché et nuirait à l’activité économique.

Pour atteindre les objectifs, il faudrait entreprendre sans délai des ajustements durables et crédibles, sur plusieurs années, lorsqu’un rééquilibrage s’impose. Plus l’ajustement budgétaire sera crédible et discipliné, plus la politique monétaire sera en mesure de jouer un rôle d’accompagnement en assouplissant les taux directeurs tout en maîtrisant l’inflation. Or, la volonté et la capacité de mener à bien des ajustements disciplinés et crédibles ne sont pas au rendez-vous.

Le troisième virage, le plus difficile, est celui des réformes porteuses de croissance. Il reste beaucoup à faire afin d’améliorer les perspectives de croissance et de rehausser la productivité, seuls moyens de relever les nombreux défis auxquels nous sommes confrontés : la reconstitution des amortisseurs budgétaires, le vieillissement et la baisse de la population dans de nombreuses régions du monde, la transition climatique, le renforcement de la résilience et l’amélioration des conditions de vie des personnes les plus vulnérables aux niveaux national et international.

Hélas, les perspectives de croissance pour les cinq prochaines années restent moroses, à 3,1 %, soit le niveau le plus bas observé depuis des décennies. Bien que cela s’explique en grande partie par la dégradation des perspectives de la Chine, l’horizon à moyen terme d’autres régions telles que l’Amérique latine et l’Union européenne s’est également assombri.

Face à une concurrence extérieure accrue et aux faiblesses structurelles de l’industrie manufacturière et de la productivité, bon nombre de pays prennent des mesures de politique industrielle et commerciale en vue de protéger leurs travailleurs et leurs industries. Toutefois, les déséquilibres extérieurs résultent souvent de forces macroéconomiques : un affaiblissement de la demande intérieure en Chine ou une demande excessive aux États-Unis. Pour remédier à cela, il faudra bien régler les curseurs macroéconomiques.

En outre, si ces mesures industrielles et commerciales peuvent parfois stimuler l’investissement et l’activité à court terme, en particulier lorsqu’elles reposent sur des subventions financées par la dette, elles entraînent souvent des représailles et sont peu susceptibles d’améliorer durablement les conditions de vie. Elles sont à éviter lorsqu’elles ne s’attaquent pas minutieusement à des défaillances bien connues du marché ni à des préoccupations de sécurité nationale précisément définies.

La croissance économique doit plutôt être le résultat de réformes intérieures ambitieuses qui stimulent la technologie et l’innovation, améliorent la concurrence et l’allocation des ressources, approfondissent l’intégration économique et encouragent des investissements privés productifs.

Or, bien qu’elles soient plus urgentes que jamais, les réformes structurelles rencontrent souvent une forte résistance sociale. Comment les dirigeants peuvent-ils obtenir le soutien dont ils ont besoin pour que les réformes soient couronnées de succès?

Comme le montre le chapitre 3 de notre rapport, les stratégies d’information peuvent être utiles, mais ne font pas de miracle. La clé du succès réside plutôt dans l’établissement d’une relation de confiance entre le gouvernement et la population (un processus à double sens tout au long de la conception des mesures) et l’inclusion de mesures compensatoires adéquates pour compenser les éventuels préjudices.

Ce précieux enseignement est également pertinent lorsque nous réfléchissons aux voies et moyens d’améliorer davantage la coopération internationale et d’intensifier nos efforts multilatéraux pour relever nos défis communs, en cette période où nous célébrons le 80 e anniversaire des institutions de Bretton Woods.

— Cet article est basé sur les Perspectives de l’économie mondiale d’octobre 2024. Pour en savoir plus, consultez les articles de blog consacrés aux chapitres analytiques du rapport : «Épisode inflationniste mondial : enseignements pour la politique monétaire» et «Pour être acceptées, les réformes économiques doivent s’appuyer sur la communication, la participation et la confiance».