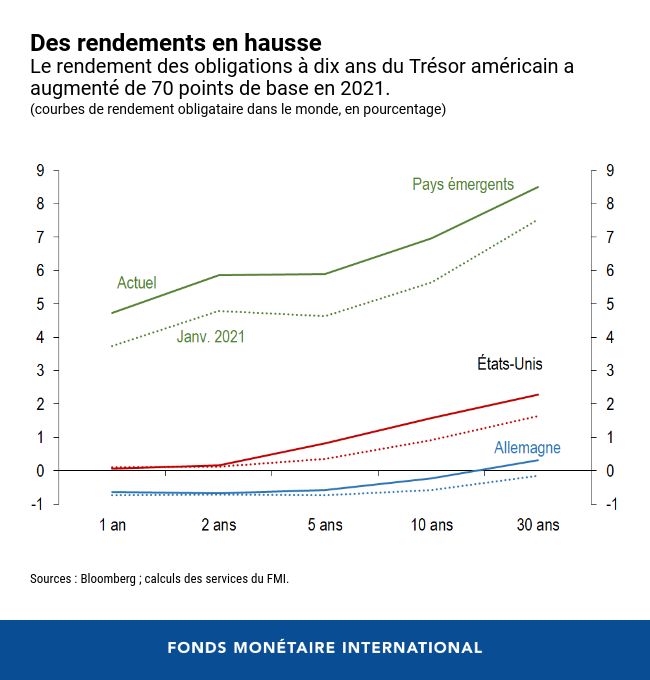

Le rendement nominal des obligations du Trésor américain à échéance de dix ans a augmenté d’environ 70 points de base depuis le début de l’année. Cette augmentation témoigne en partie d’une amélioration des perspectives économiques aux États–Unis sur fond de fort soutien budgétaire et de l’accélération de la reprise à l’issue de la crise de la COVID-19. Une hausse était donc prévisible. Mais d’autres facteurs comme les préoccupations des investisseurs au sujet de la situation budgétaire et les incertitudes liées aux perspectives économiques et à l’action des pouvoirs publics peuvent également entrer en ligne de compte et permettre d’expliquer la hausse rapide observée en ce début d’année.

Comme les obligations américaines sont à la base de la détermination des cours des titres à revenu fixe et exercent une influence sur presque tous les titres à l’échelle planétaire, une hausse rapide et persistante des rendements pourrait aboutir à une réévaluation du risque et à un durcissement général des conditions financières, provoquant des turbulences dans les pays émergents et perturbant la reprise économique en cours. Nous traiterons ici des principaux facteurs déterminant le rendement des obligations du Trésor afin d’aider les dirigeants et les acteurs du marché à évaluer les perspectives des taux d’intérêt et les risques qui s’y rattachent.

Analyse des variations des rendements obligataires

Le rendement des obligations du Trésor américain à dix ans est le reflet d’éléments différents : d’une part, le rendement réel de ces obligations, qui donne une indication indirecte sur la croissance économique attendue ; d’autre part, le point mort d’inflation, qui mesure les anticipations d’inflation future des investisseurs. Le rendement réel auquel s’ajoute le point mort d’inflation nous fournit le rendement nominal.

Il importe de noter que les points morts d’inflation et les rendements réels ne représentent pas seulement les attentes actuelles du marché en matière d’inflation et de croissance. Ils incluent aussi la rémunération dont les investisseurs ont besoin pour supporter les risques associés à ces deux éléments. La prime de risque d’inflation est liée aux incertitudes entourant l’inflation future. Et le rendement réel comprend une prime de risque réelle, qui traduit les incertitudes sur la trajectoire future des taux d’intérêt et les perspectives économiques. La somme des deux, que l’on appelle communément la prime à terme, représente la rémunération dont les investisseurs ont besoin pour supporter le risque de taux d’intérêt inhérent aux titres du Trésor.

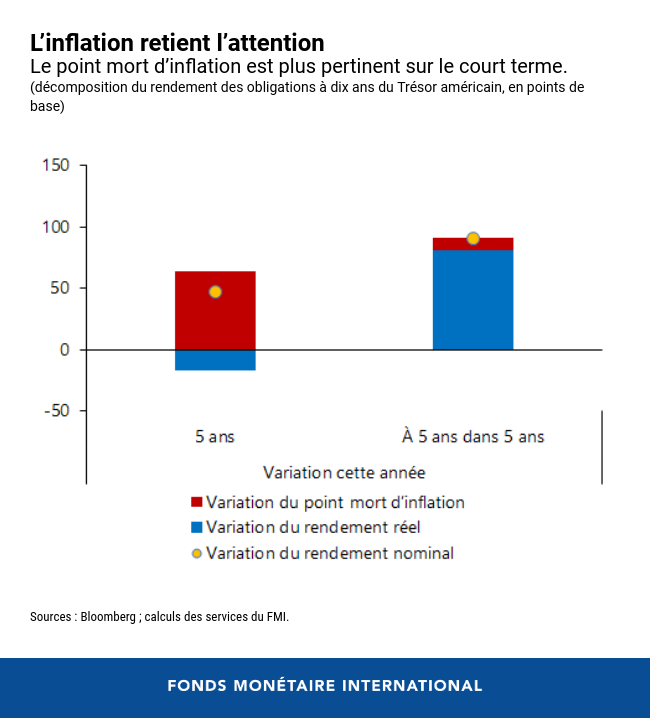

De plus, il est utile de distinguer le rendement à dix ans en deux horizons temporels, dans la mesure où différents facteurs peuvent entrer en ligne de compte à court terme et à long terme : le rendement à cinq ans et, d’autre part, ce que les marchés appellent le « taux anticipé à cinq ans dans cinq ans », couvrant la seconde moitié de l’échéance à dix ans des obligations.

La hausse récente du rendement à cinq ans résulte d’une forte augmentation du point mort d’inflation à court terme. Cette évolution est allée de pair avec une hausse des matières premières, la reprise économique mondiale prenant racine, ainsi qu’avec l’intention réaffirmée par la Réserve fédérale américaine de poursuivre une politique monétaire accommodante afin d’atteindre ses objectifs de plein emploi et de stabilité des prix.

En revanche, la hausse du taux anticipé à cinq ans dans cinq ans tient essentiellement à une forte augmentation des rendements réels, laissant présager d’une amélioration des perspectives de croissance assortie d’un point d’inflation à plus long terme bien ancré.

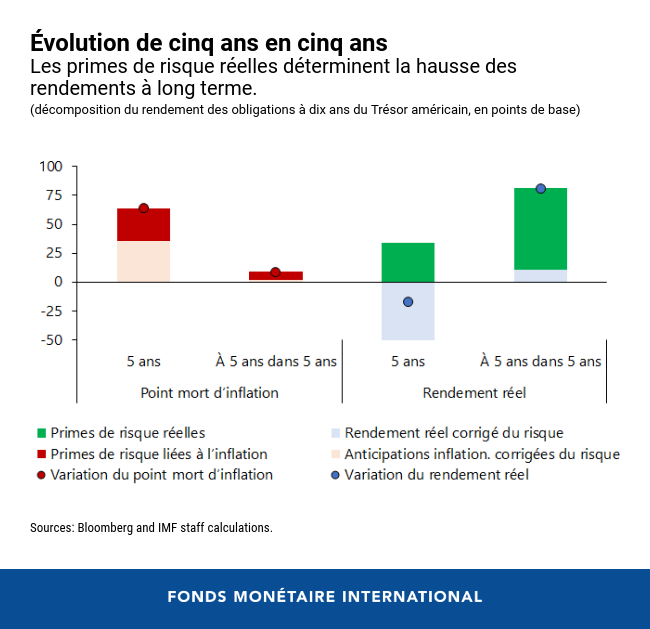

Compte tenu de tous ces éléments, la hausse du point mort d’inflation à cinq ans reflète une augmentation de l’inflation attendue et des primes de risque liées à l’inflation. Quant à la forte progression du rendement réel à long terme, elle est essentiellement due à la hausse de la prime de risque réelle. Ce constat met en évidence une plus grande incertitude concernant les perspectives économiques et budgétaires, ainsi que les perspectives en matière d’achats d’actifs par la banque centrale, outre des déterminants à plus long terme tels que la démographie et la productivité.

Incidences sur la politique monétaire

La banque centrale américaine devrait-elle contrôler cette dynamique ou, à tout le moins, tenter de lui donner forme ? La politique monétaire demeure très accommodante, les rendements réels étant appelés à devenir fortement négatifs dans les années à venir. Un taux directeur au jour le jour pratiquement à zéro, conjugué au fait que la Réserve fédérale indique qu’elle autorisera un léger dépassement de son objectif d’inflation pendant un certain temps, stimule considérablement l’économie sur le plan monétaire, dans la mesure où les investisseurs ne prévoient pas de hausse du taux directeur avant au moins deux ans. Une communication soignée et bien orchestrée sur la trajectoire attendue des taux d’intérêt à court terme a donné forme à la courbe des rendements sur les échéances les plus courtes.

Toutefois, les échéances les plus longues de la courbe des rendements sont elles aussi fortement influencées par les achats d’actifs. En réalité, les achats d’actifs en tant qu’instrument principal et atypique de politique monétaire aux États-Unis opèrent par le biais d’une compression des primes à terme, en soutenant les prix des actifs risqués et en assouplissant les conditions financières d’une manière générale. De ce fait, la hausse des primes de risque réelles à cinq ans dans cinq ans peut être interprétée comme une réévaluation des perspectives d’achats d’actifs et des risques qui s’y rattachent, compte tenu de l’augmentation attendue de l’offre du Trésor liée au soutien budgétaire aux États-Unis.

Les indications prospectives sur l’orientation future de la politique monétaire ont joué un rôle déterminant pendant la pandémie. Ces indications présentent deux aspects qui orientent l’avis des investisseurs : la trajectoire des taux directeurs et la stratégie en matière d’achats d’actifs. Si la trajectoire des taux d’intérêt à court terme semble bien comprise à ce stade, il existe une grande variété de points de vue parmi les acteurs du marché quant aux perspectives en matière d’achats d’actifs. Il est par conséquent primordial que la Réserve fédérale, dès que se profile le début du processus de normalisation de la politique monétaire, mette en place une communication claire et bien orchestrée sur le rythme des achats d’actifs futurs pour éviter une volatilité inutile sur les marchés financiers.

Une hausse progressive des taux américains à long terme, reflet de la forte reprise attendue aux États-Unis, est avisée et serait bienvenue. Elle permettrait aussi de juguler les conséquences imprévues du soutien sans précédent imposé par la pandémie, telles que les pressions sur les prix des actifs et l’augmentation des sources de vulnérabilité financière.

Dans son scénario de référence, le FMI estime que les conditions financières vont demeurer souples, même si les taux américains devaient continuer à grimper. Toutefois, un durcissement des conditions financières mondiales demeure un risque. Étant donné l’asynchronie et la vitesse variable de la reprise dans le monde entier, des hausses rapides et soudaines des taux américains pourraient avoir des répercussions importantes à l’échelle de la planète, en durcissant les conditions financières pour les pays émergents et en faisant obstacle à leur processus de reprise.

******

Tobias Adrian est conseiller financier et directeur du département des marchés monétaires et de capitaux du FMI. À ce titre, il dirige les travaux du FMI sur la surveillance du secteur financier et le renforcement des capacités dans ce domaine, les politiques monétaires et macroprudentielles, la réglementation financière, la gestion de la dette et les marchés de capitaux. Avant d’entrer au FMI, M. Adrian était premier vice-président de la Federal Reserve Bank de New York et directeur adjoint du Research and Statistics Group. M. Adrian a enseigné à l’Université de Princeton et à l’Université de New York et est l’auteur de publications dans des revues économiques et financières, dont l’American Economic Review, et le Journal of Finance. Ses recherches portent sur les conséquences globales des évolutions à l’œuvre sur les marchés de capitaux. Il est titulaire d’un doctorat du Massachusetts Institute of Technology, d’une maîtrise de la London School of Economics, d’un diplôme de l’Université Goethe de Francfort et d’une maîtrise de l’Université Paris-Dauphine.

Rohit Goel est expert du secteur financier au sein du département des marchés monétaires et de capitaux du FMI. Il contribue à l’établissement du Rapport sur la stabilité financière dans le monde (chapitre 1) et fait partie de l’équipe du FMI chargée de la surveillance des marchés. Il étudie de manière approfondie les risques qui pèsent sur la stabilité financière dans les pays émergents, l’évolution de la liquidité des marchés et la modélisation quantitative dans diverses catégories d’actifs. Ses travaux antérieurs ont aussi porté sur la stabilité des entreprises aux États-Unis et sur l’analyse des banques dans le monde. Avant de rejoindre le FMI, M. Goel a été vice-président adjoint et analyste chez Barclays Asia Equities pendant quatre ans. Il est titulaire d’une licence d’informatique de l’Indian Institute of Technology à New Delhi et d’un MBA de l’Indian Institute of Management à Bangalore. Il est aussi analyste financier agréé (CFA) et a obtenu les certifications CAIA et FRM.

Sheheryar Malik est expert principal du secteur financier au sein de la division d’analyse des marchés mondiaux du département des marchés monétaires et de capitaux du FMI. Il contribue à la surveillance macrofinancière, ainsi qu’à l’établissement du Rapport sur la stabilité financière dans le monde (sections des hypothèses et des analyses). Avant de rejoindre le FMI, M. Malik a exercé les fonctions d’économiste à la Banque de France et à la Banque d’Angleterre. Il est titulaire d’une maîtrise en finances et économie et d’un doctorat en économie de l’Université de Warwick.

Fabio M. Natalucci est l’un des directeurs adjoints du département des marchés monétaires et de capitaux. Il est chargé du Rapport sur la stabilité financière dans le monde, qui présente l’évaluation par le FMI des risques pesant sur la stabilité du système financier mondial. Avant de rejoindre le FMI, M. Natalucci occupait le poste de directeur associé principal au sein de la division des affaires monétaires du Conseil des gouverneurs du Système fédéral de réserve des États-Unis. D’octobre 2016 à juin 2017, il a exercé les fonctions de secrétaire adjoint chargé de la stabilité et de la réglementation financières internationales au département du Trésor des États-Unis. Il est titulaire d’un doctorat en économie de l’Université de New York.