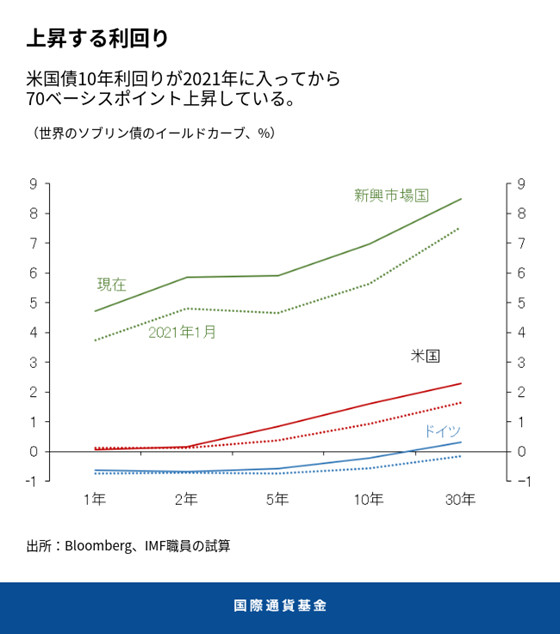

米国債が債券価格決定の土台となっており、また、世界の証券はほぼすべて米国債から影響を受けるため、米国債の急激かつ持続的な利回りの上昇は、リスクプレミアムの見直しや金融環境の広範なタイト化といった結果を招きうる。こうした事態が生じると、新興市場で混乱が生じ、経済回復の継続を阻害しうるだろう。このブログ記事は、政策担当者や市場参加者が今後の金利動向とその付随リスクを評価する上での参考になるように、米国債利回りを左右する主要因を重点的に検討していく。

利回りの動きを詳細に見る

米国10年債の利回りは各種の要因を反映している。国債の実質利回りは、期待されている経済成長の代理指標となる。同様に投資家が織り込んでいる未来の期待インフレ率であるブレークイーブンインフレ率をも示す。実質利回りにブレークイーブンインフレ率を足すと名目利回りとなる。

重要な点だが、ブレークイーブンインフレ率と実質利回りが示しているのは現在の市場における物価と成長の予測だけではない。これら両方の要素に関連するリスクを負う上で投資家が求める対価も反映されている。インフレリスクプレミアムは未来の物価上昇に伴う不確実性と関係がある。そして、実質利回りには実質リスクプレミアムの部分が含まれており、これには金利の将来的な推移や経済見通しについての不確実性が反映されている。両者の合計は、一般的にタームプレミアムと呼ばれているが、国債に付随する金利リスクを負う上で投資家が求める対価に相当する。

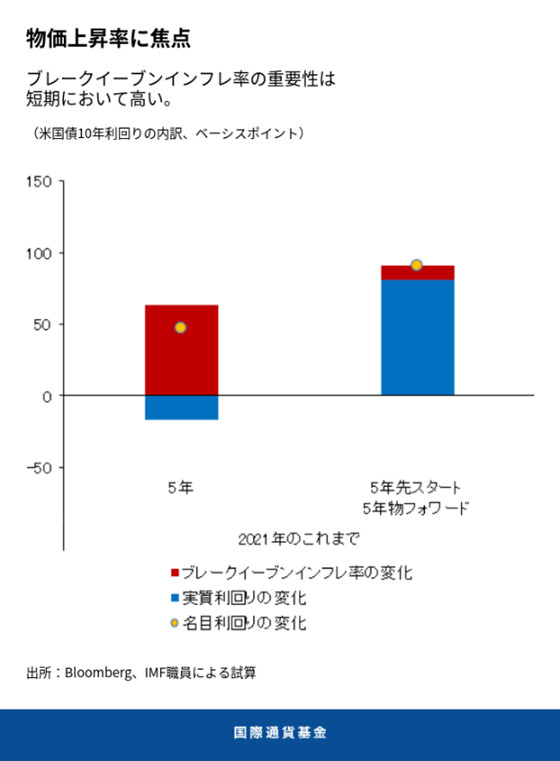

くわえて、米国10年債の利回りは時間軸に沿って2段階で考えることも有用だろう。短期と長期で異なった要因が働いている可能性があるためだ。5年債の利回りと市場が「5年先スタート5年物フォワード」と呼ぶレートとをここで考慮したい。後者については、10年満期の債券の後半5年間を対象とするものだ。

5年利回りが最近高まった主要因は、短期的なブレークイーブンインフレ率の急上昇だ。また、世界経済の回復が勢いづいてきており、一次産品価格が上昇したことも同時に作用している。また、米連邦準備制度が完全雇用と物価安定という目標を達成するために緩和的な金融政策スタンスを保持する意図を繰り返し表明したことも5年利回り上昇の背景にある。

対照的に、5年先スタート5年物フォワードレート上昇は、実質利回りの急上昇によるところが最も大きい。これはより長期的なブレークイーブンインフレ率が安定的なアンカリングを見せつつ成長見通しに変化が生じていることを示している。

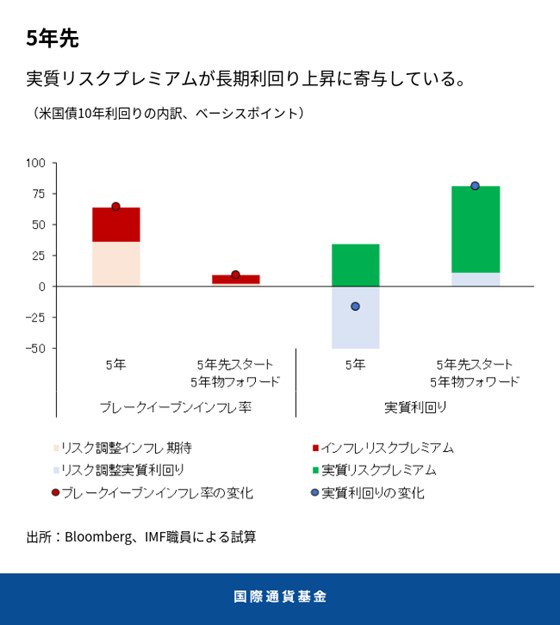

こうした点をすべて踏まえると、5年物のブレークイーブンインフレ率は期待インフレとインフレリスクプレミアムの両方の上昇を反映している。一方で、長期実質利回りの急上昇は実質リスクプレミアムの高まりによるところが一番大きい。これはつまり、経済・財政の見通しについて不透明性が高まっている点、また、中央銀行による資産買い入れの見通しとの関係を示している。くわえて、人口動態や生産性などの長期的な要素も絡んでくる。

金融政策にとっての含意

こうした各種の要因が持つ力は、米国の中央銀行が制御すべき対象か、少なくともその中身を変えられるように働きかけを試みるべき対象なのだろうか。金融政策は今も非常に緩和的であり、今後数年間は実質金利のマイナス幅が大きい状態が続くと見込まれている。オーバーナイト政策金利は実質ゼロであり、米連邦準備制度がある程度の期間、物価目標をわずかに上回る物価上昇率を許容する意図を提示していることで、経済に対して相当の金融刺激策が講じられている。投資家は少なくともここ2年程度は政策金利の上昇を見込んでいない。見込まれる短期金利の将来的な軌道が注意深く十分に伝達された結果、イールドカーブの短期金利側が形成されてきた。

しかし、その長期金利側も資産買い入れによって大きな影響を受けている。資産買い入れは米国が活用している非伝統的な金融政策ツールの中でも最も主要なものであり、これはタームプレミアムを縮小させる作用をもたらし、リスク資産価格を支え、広範な金融環境の緩和を実現する。したがって、5年先スタート5年物フォワードという時間軸での実質リスクプレミアムの上昇は、米国政府の財政出動に関係した米国債供給増の見込みを考慮した、資産買い入れの見通しについて、また、資産買い入れを取り巻くリスクについての見直しを反映していると解釈できるだろう。

金融政策の将来的なスタンスに関するフォワードガイダンスがコロナ禍において重要な役割を果たしてきた。フォワードガイダンスには投資家の見方を形成する上で、政策金利の推移と資産買い入れについての戦略という2種類の側面がある。この点について見ると、短期金利の動向についての理解は深まっているように思えるが、資産買い入れの見通しについては市場参加者の間で考え方に大きな幅がある。したがって、金融市場における不要なボラティリティを避けるためには、政策正常化プロセス開始が近づいてきた場合に、米連邦準備制度が今後の資産買い入れのペースについて明確な情報をしっかりと伝達することが重要となる。

米国の長期金利の段階的な上昇は、米国経済に力強い回復が見込まれることを反映しており、健全かつ歓迎すべきことだ。これは、コロナ禍によって必要となった未曾有の政策支援がもたらす予期せぬ影響(例えば、資産価格高騰、金融脆弱性の増加)を抑制する上でも貢献するだろう。

国際通貨基金(IMF)は基本シナリオとして、米国の金利がさらに上昇したとしても緩和的な金融環境が継続すると見込んでいる。しかし、世界の金融環境のタイト化が今もリスクであり続けている。世界経済の回復は足取りが揃わず、速度の異なるマルチスピードの復興となっている。この点を踏まえると、米国の急速かつ突然な金利上昇は世界中に大きな波及効果をもたらし、新興市場国が金融環境のタイト化に直面し、こうした国々の経済回復プロセスに水を差すことになる可能性がある。

******

トビアス・エイドリアンはIMF金融顧問兼金融資本市場局長。IMFによる金融部門のサーベイランスや能力開発、金融政策・マクロプルーデンス政策、金融規制、債務管理、資本市場に関する業務を統括。ニューヨーク連銀上級副総裁と調査統計グループ副グループ長を経て現職。プリンストン大学およびニューヨーク大学で教鞭をとった経験があるほか、「American Economic Review」「Journal of Finance」等の経済学・金融の学術誌に論文を発表してきた。資本市場動向の総合的な影響に研究上の重点を置いている。マサチューセッツ工科大学博士、ロンドン・スクール・オブ・エコノミクス修士、フランクフルト大学ディプロマ、パリ・ドフィーヌ大学修士。

ロヒト・ゴエルはIMF金融資本市場局の金融セクターエキスパート。「国際金融安定性報告書(GFSR)」(第1章)の執筆に貢献し、IMFの市場監視チームの一員である。新興市場国の金融安定性リスク、市場流動性のトレンド、アセットクラス全体の定量モデリングに焦点を当てて、広く取り組んできた。この他、これまでに力を注いだ業務には、アメリカの企業安定性や世界的な銀行分析がある。IMFでの勤務開始前には、Barclays Asia Equitiesにアシスタント・ヴァイス・プレジデント、ライティング・アナリストとして4年間務めた。インド工科大学デリー校でコンピューターサイエンス学士号とインド経営大学院バンガロール校で経営学修士号を取得。CFA協会認定証券アナリストであり、CAIAとFRMの資格を有する。

シェエリャー・マリクはIMF金融資本市場局国際金融安定性分析課のシニア金融セクターエキスパート。マクロ金融サーベイランスに貢献しているほか、「国際金融安定性報告書(GFSR)」の予測章、分析章の執筆を担当している。IMFに務める前にはフランス銀行とイングランド銀行でエコノミストとして勤務した。ウォーリック大学で金融・経済学修士号と経済学博士号を取得。

ファビオ・マッシモ・ナタルッチは金融資本市場局副局長。国際金融安定性リスクに関するIMFの評価を示す「国際金融安定性報告書(GFSR)」の責任者を務めている。米連邦準備制度理事会(FRB)金融政策局上級局長補を経て現職。2016年10月から2017年6月まで米財務省国際金融安定・規制担当次官補代理。ニューヨーク大学経済学博士。