L’accélération de l’inflation des trois dernières années a suivi une

période inédite de perturbation de l’économie mondiale, mais elle offre

tout de même d’importants enseignements aux banques centrales.

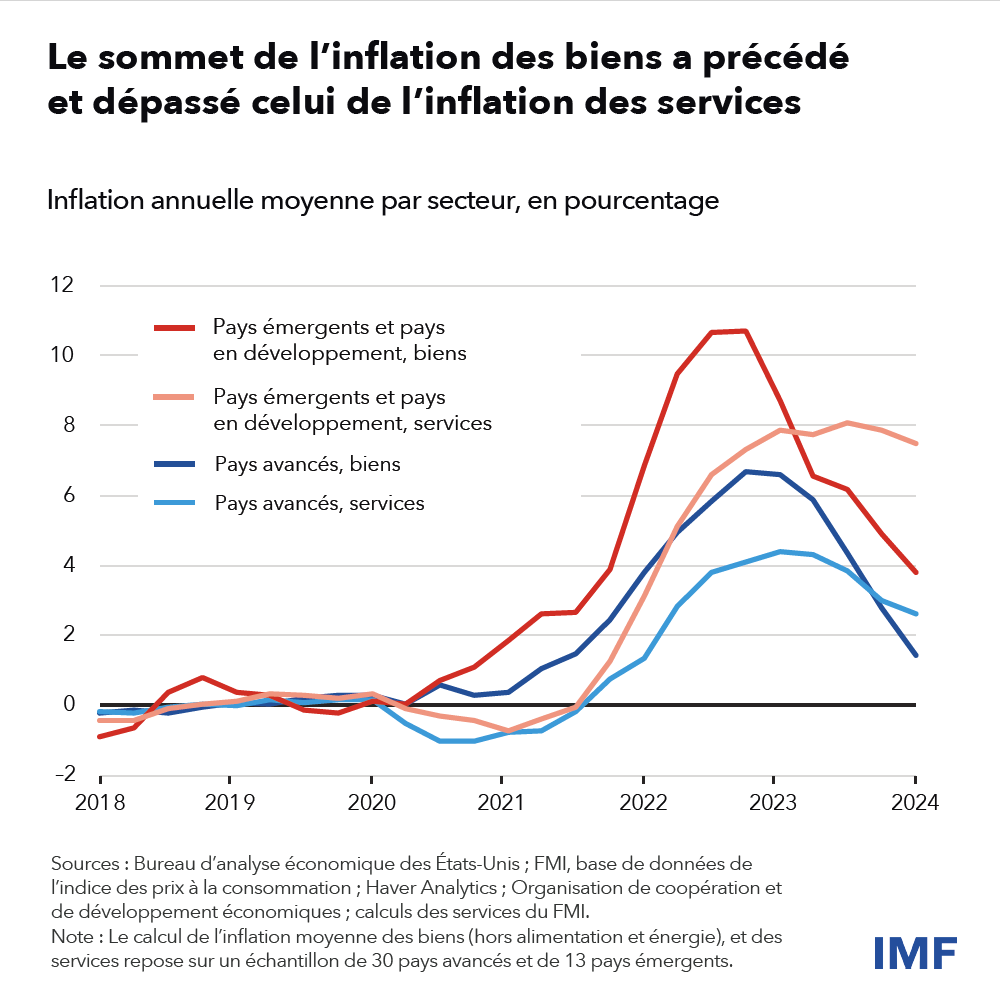

Les confinements liés à la pandémie ont d’abord fait basculer la demande

des services vers les biens. Mais cela s’est produit à un moment où des

mesures de relance budgétaire et monétaire sans précédent ont stimulé la

demande, et de nombreuses entreprises n’ont pas pu augmenter leur

production assez rapidement, ce qui a entraîné des asymétries entre

l’offre et la demande ainsi qu’une hausse des prix dans certains

secteurs.

Par exemple, les ports ont atteint ou dépassé leur capacité maximale, en

partie en raison des pénuries de personnel liées à la pandémie, de sorte

que lorsque la demande de marchandises a augmenté, cela a entraîné des

commandes en souffrance. Une fois que les économies ont rouvert, la

demande de services a rebondi et l’invasion de l’Ukraine par la Russie a

fait grimper les prix des matières premières, poussant l’inflation

mondiale à son plus haut niveau depuis les années 70.

Notre chapitre de la dernière édition des Perspectives de l’économie mondiale se penche sur cet épisode et en tire des

enseignements, aussi bien nouveaux qu’anciens, pour la politique

monétaire.

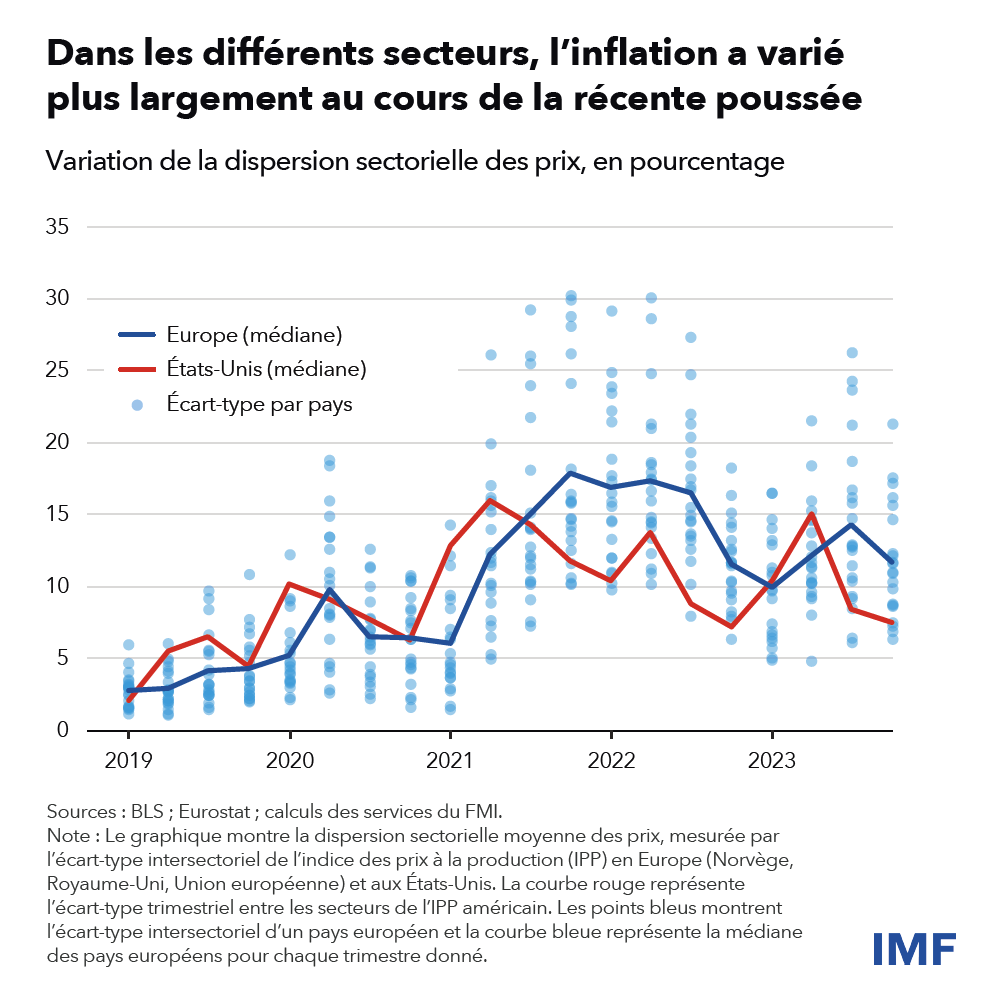

Pour comprendre la récente poussée inflationniste mondiale, nous devons

aller au-delà des agrégats macroéconomiques traditionnels. Notre

modélisation montre comment les flambées de l’inflation dans des

secteurs particuliers se sont intégrées à l’inflation sous-jacente, un

indicateur moins volatil qui exclut l’alimentation et l’énergie. Notre

analyse met l’accent sur l’interaction entre l’envolée de la demande,

d’une part, et les goulets d’étranglement et chocs sectoriels, d’autre

part. Ceux-ci ont entraîné des variations considérables des prix

relatifs, avec pour corollaire une dispersion inhabituelle des prix.Lorsque les goulets d’étranglement de l’offre se sont généralisés et ont

interagi avec une forte demande, la courbe de Phillips — principal

indicateur du lien entre inflation et ralentissement économique — s’est

accentuée et s’est déplacée vers le haut. Plus pentue, la courbe de

Phillips indiquait que des variations relativement faibles du

ralentissement économique pouvaient avoir un effet important sur

l’inflation. Cela s’est accompagné d’une mauvaise et d’une bonne

nouvelle.

Mauvaise nouvelle : l’inflation a bondi en raison des contraintes de

capacité dans de nombreux secteurs. Bonne nouvelle : il était possible

de freiner l’inflation à un coût moindre du point de vue de la

production économique.

Ce dernier éclairage apporte un nouvel enseignement : les goulets

d’étranglement généralisés de l’offre peuvent offrir un arbitrage

favorable aux banques centrales lorsque celles-ci sont confrontées à une

accélération de la demande. Étant donné que la courbe de Phillips

s’accentue dans de tels cas, le resserrement de la politique monétaire

peut être particulièrement efficace pour freiner rapidement l’inflation

à des coûts de production limités.

Cependant, lorsque les goulets d’étranglement sont limités à des

secteurs particuliers où les prix sont relativement flexibles, comme les

produits de base, cela rappelle un vieil enseignement : la pratique

courante consistant à axer la politique monétaire sur les mesures de

l’inflation sous-jacente reste appropriée. Dans de tels cas, un

resserrement excessif de la politique monétaire peut être

contre-productif, entraînant une contraction économique coûteuse et une

mauvaise allocation des ressources.

À la lumière de ces informations, les cadres de politique monétaire des

banques centrales devraient déterminer les conditions dans lesquelles un

resserrement anticipé est approprié. Cela nécessite des modèles

améliorés et de meilleures données sectorielles pour évaluer les forces

inflationnistes sous-jacentes, améliorer les prévisions et guider le

peaufinage des réponses. Un premier pas dans la bonne direction pourrait

consister à collecter plus fréquemment des données sur les prix par

secteur et sur les contraintes d’approvisionnement afin de déterminer si

les secteurs clés se heurtent à des goulets d’étranglement de l’offre.

De plus, appréhender des facteurs structurels tels que la façon dont les

différents secteurs fixent les prix et les liens qui existent entre eux

fournirait de précieuses informations supplémentaires.

Plusieurs banques centrales prévoient de revoir leur cadre de politique

monétaire au cours des prochains mois. Ces examens offrent l’occasion

d’incorporer des clauses dérogatoires bien définies dans leur cadre de

politique monétaire pour faire face aux pressions inflationnistes

lorsque les courbes de Phillips agrégées s’accentuent. Les orientations

prospectives devraient intégrer ces clauses dérogatoires et favoriser un

resserrement monétaire anticipé dans de telles situations.

Cette souplesse accrue devrait permettre aux banques centrales d’être

mieux préparées à l’avenir et contribuer à préserver leur crédibilité

durement acquise.

— Le présent blog s’inspire du chapitre 2 des Perspectives del’économie mondiale d’octobre 2024, qui traitent du grand resserrement monétaire à la lumière des enseignements du récent épisode inflationniste. Il reflète également les contributions d’Emine Boz, Thomas Kroen, Galip Kemal Ozhan, Nicholas Sander et Sihwan Yang.