Le rôle et le mandat des banques centrales sont devenus plus étendus et plus complexes depuis la crise financière mondiale de 2008. Du fait de la nature non conventionnelle et de l'ampleur croissante de leurs interventions (comme observé de nouveau durant la pandémie de COVID-19), les banques centrales font l'objet d'une surveillance beaucoup plus étroite. Elles doivent faire preuve de plus de transparence et rendre davantage de comptes pour conserver la confiance du public, préserver leur indépendance et renforcer l'efficacité de leur action.

Le FMI a élaboré un code pour la transparence des banques centrales afin d’aider les pays membres à répondre à ces exigences et d'accroître la confiance et le soutien qui est accordé aux banques centrales. Ce code vise à favoriser une communication plus efficace entre les banques centrales et leurs diverses parties prenantes, en réduisant l'incertitude et en contribuant à la prise de décisions plus judicieuses.

Responsabilisation et efficacité

Les banques centrales se livrent à de plus en plus d'activités différentes. Un plus grand nombre d'entre elles assument, par exemple, des fonctions de surveillance et d'autres fonctions liées à la stabilité financière. La transparence est un instrument qui facilite la responsabilisation en permettant au public de mieux comprendre comment les activités menées servent son intérêt supérieur et sont conformes aux mandats établis, dans le but ultime d'une plus grande efficacité. En raison de responsabilités accrues et d'une expansion considérable des bilans, les banques centrales sont davantage appelées à préciser ce qu'elles font, comment et pourquoi. Cela est d'autant plus important que leur indépendance a été remise en question dans de nombreux pays. Pour reprendre le jargon des banques centrales, nous pouvons dire que la transparence et la responsabilisation sont les garanties réelles de leur indépendance.

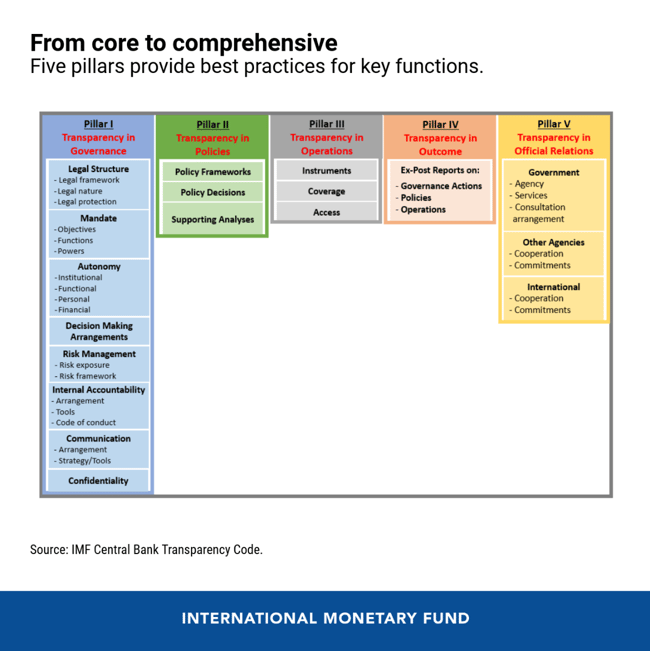

Le nouveau code s'inscrit dans le cadre plus large de l'attention que porte le FMI aux questions de responsabilisation et de gouvernance. Revêtant un caractère facultatif, il permet aux banques centrales de mesurer la transparence dans cinq domaines essentiels ou « piliers » : gouvernance, grandes orientations, opérations, résultats et relations officielles. Pour chaque pilier, le code présente une liste de meilleures pratiques (« fondamentales », « élargies » ou « complètes ») pour des fonctions essentielles telles que la politique monétaire ou macroprudentielle.

Cet ensemble de pratiques a été établi compte tenu de l'immense diversité des banques centrales dans les 189 pays membres du FMI, en ce qui concerne les cadres juridiques, les dispositifs de gouvernance et les niveaux de développement économique et financier. Chaque banque centrale et ses parties prenantes peuvent déterminer si une transparence objective est observée dans la pratique, en fonction de la situation propre à chaque pays. Il convient de noter que cette liste n'est pas conçue comme un outil de classement et qu'elle ne vise ni à exprimer des préférences ni à formuler des recommandations sur le mandat, les structures institutionnelles ou les procédures de gouvernance des banques centrales.

Il est admis dans le code que la transparence n'est pas un objectif absolu ni une fin en soi. Les banques centrales ont des raisons légitimes de retarder la publication de données sensibles sur les marchés, d’éléments relatifs à la stabilité financière et de données personnelles, ou de ne pas les publier. La notion de confidentialité est particulièrement pertinente pour les interventions sur le marché des changes, la gestion des réserves, les décisions de surveillance concernant certaines institutions et l'apport de liquidités d'urgence. Le code présente les conditions à respecter et met en évidence le principe général selon lequel les banques centrales devraient établir des règles claires permettant d’expliquer quelles informations restent confidentielles et pour quelles raisons.

Dialogue avec les parties prenantes

Pour élaborer le code de transparence, les services du FMI ont mené des consultations approfondies avec des banques centrales, des unions monétaires, des institutions financières internationales et des organismes de normalisation. De riches contributions ont notamment été apportées par 73 banques centrales représentant diverses situations de développement économique et diverses régions. Un groupe consultatif formé d'éminents universitaires et d'anciens gouverneurs a apporté un éclairage supplémentaire et des éléments tirés d’une expérience pratique.

Un des objectifs était de faire en sorte que le code soit applicable à tous les pays et aux différentes banques centrales, quels que soient leur niveau de revenu, leur régime de change ou leur situation géographique. Le code a été conçu de manière à ce que les évaluations puissent être effectuées en totalité ou avec un sous-ensemble de principes et de pratiques mieux applicables à certaines circonstances particulières. Les services du FMI peuvent apporter leur concours aux évaluations, qui peuvent également servir d'outil de diagnostic en vue de la conception de programmes ciblés de développement des capacités. Pour faciliter ce processus, plusieurs évaluations pilotes seront menées au cours des prochaines années.

Les représentants des pays membres au sein du conseil d'administration du FMI ont salué la souplesse du texte et l'attention portée à la situation de chacun. Lors de l'approbation du code à la mi-juillet, ils ont affirmé dans une déclaration qu'il s'agissait d'un outil opportun et utile pour les banques centrales, car il apporte des orientations pour leurs pratiques de transparence et leur permet de renforcer la responsabilisation, en garantissant des résultats plus efficaces et un dialogue plus éclairé avec les parties prenantes.

Mis au point avec et pour les banques centrales, le code de transparence du FMI les aidera à continuer de jouer leur rôle crucial dans des conditions qui préservent et renforcent le soutien dont elles bénéficient auprès de leurs parties prenantes et de la société dans son ensemble. Alors que les banques centrales sont une fois de plus appelées à intensifier leur action, il est essentiel qu'elles continuent de susciter confiance et crédibilité auprès des citoyens qu'elles servent en fin de compte.

*****

Tobias Adrian est conseiller financier et directeur du département des marchés monétaires et de capitaux du FMI. À ce titre, il dirige les travaux du FMI sur la surveillance du secteur financier, les politiques monétaires et macroprudentielles, la réglementation financière, la gestion de la dette et les marchés de capitaux. De plus, il supervise les activités de renforcement des capacités dans les pays membres du FMI. Avant d’entrer au FMI, il était premier vice-président de la Banque fédérale de réserve de New York et directeur adjoint du Research and Statistics Group. Adrian a enseigné à l’université de Princeton et à l’université de New York et est l’auteur de nombreuses publications dans des revues économiques et financières, dont American Economic Review, Journal of Finance, Journal of Financial Economics et Review of Financial Studies. Il est titulaire d’un doctorat du Massachusetts Institute of Technology, d’une maîtrise de la London School of Economics, d’un diplôme de l’université Goethe de Francfort et d’une maîtrise de l’université Paris-Dauphine. Il a obtenu son diplôme de fin d’études secondaires en littérature et mathématiques à la Humboldtschule de Bad Homburg.

Ghiath Shabsigh, spécialiste principal des services bancaires et de la finance islamiques au FMI, est sous-directeur au département des marchés monétaires et de capitaux. Il était auparavant chef de la division du FMI responsable de la gestion des opérations relatives au secteur financier dans la région Moyen-Orient et Asie centrale. Il est titulaire d’un doctorat en économie monétaire et en finance internationale de l’Université du Wisconsin-Milwaukee.

Ashraf Khan est spécialiste principal du secteur financier au département des marchés monétaires et de capitaux du FMI. Il dirige les travaux de ce département sur les questions de gouvernance des banques centrales, transparence, gestion des risques et gestion des devises liquides. Il contribue également aux travaux du FMI sur les technologies financières et la finance islamique et gère la base de données du FMI relative à la législation des banques centrales.

Avant d’intégrer le FMI, M. Khan a été directeur du service gouvernance et comptabilité de la banque centrale des Pays-Bas, conseiller en matière de politique commerciale au ministère des Finances néerlandais et avocat d’affaires au sein du cabinet CMS Derks Star Busmann.

Il est titulaire d’une maîtrise en droit privé néerlandais, d’une maîtrise en droit international de la Vrije Universiteit d’Amsterdam et d’une maîtrise en philosophie de la Jawaharlal Nehru University de New Delhi. Khan est un des membres fondateurs du conseil d’administration de la Duisenberg School of Finance à Amsterdam et l’auteur d’un grand nombre d’articles sur la gouvernance et la gestion des risques.