Traiter les banques en difficulté de façon rapide, efficiente et impartiale est essentiel pour l’union bancaire européenne. On a beaucoup avancé, mais il faut faire plus pour renforcer les institutions et améliorer les pratiques. Nous donnons ici les grandes lignes des recommandations en ce domaine formulées dans le cadre de l’ évaluation récente par le FMI du secteur financier de la zone euro.

L’existence d’un dispositif solide et de moyens opérationnels de traitement des banques en difficulté est indispensable pour égaliser les conditions de concurrence dans l’union bancaire et atténuer les risques ; il faut un système vraiment commun pour s’assurer que les banques se fassent concurrence sur la base de leurs mérites propres et ne soient ni avantagées ni désavantagées par le pays où elles se sont constituées en sociétés. Un contrôle de qualité, comme on le voit avec le mécanisme de surveillance unique, peut réduire la possibilité qu’une banque fasse brutalement faillite. Pourtant, de temps à autre, les banques font effectivement faillite; c’est pourquoi la préparation aux crises et le système destiné à les gérer doivent permettre d’éviter aux États et aux économies des épisodes coûteux.

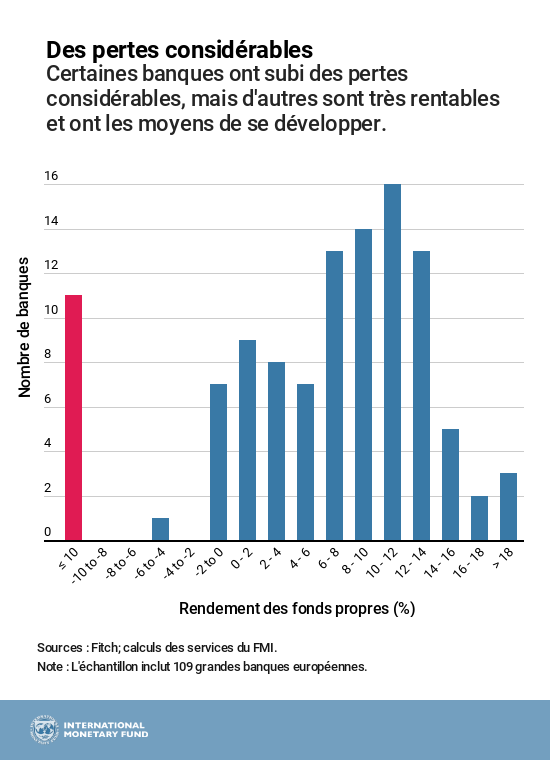

Un secteur en évolution

Le secteur bancaire de la zone euro évolue constamment et on peut s’attendre à de nouvelles fusions. Nous montrons dans notre rapport que certaines banques sont peu rentables, même en période favorable. En 2016, par exemple, à peu près un dixième des plus grandes banques a subi de très lourdes pertes. Les moins performantes sont sous pression pour se restructurer, fusionner, réduire leur taille ou cesser leur activité et la pression ne peut que s’intensifier sous l’effet des progrès de la numérisation et de la concurrence des non-banques. Il va donc falloir mettre en place un cadre de redressement et de résolution des banques qui contribue à rendre ce processus aussi indolore que possible.

Mesures nécessaires

La directive sur le redressement et la résolution des banques ainsi que le règlement relatif au mécanisme de résolution unique constituent une base solide pour s’occuper des banques en difficulté. Toutefois, le dispositif reste morcelé et incite les États membres à recourir à des solutions nationales. L’union bancaire doit donc agir dans cinq domaines principaux pour être bien préparée :

1. Il faut renforcer le régime juridique des interventions précoces et les capacités d’action préparatoires. Les agences compétentes doivent pouvoir anticiper à quel moment il est judicieux d’intervenir sur une banque en difficulté et de procéder à sa résolution.

2. Une aide financière doit être en place à l’intention d’une banque faisant l’objet d’une intervention, pour lui éviter des cessions d’actifs précipitées ou l’interruption de services essentiels. Une banque qui vient d’être mise en résolution doit pouvoir compter sur des amortisseurs de liquidité adéquats. La crainte d’une faillite est de nature à propager l’incertitude et même à paralyser la prise de décision. À court terme, la zone euro a besoin :

- d’un fonds de résolution bien financé et doté d’un filet de sécurité;

- de systèmes nationaux d’assurance des dépôts bien financés;

- de mettre en place un mécanisme européen d’assurance des dépôts pour appuyer les systèmes nationaux;

- de donner aux banques les moyens d’absorber des pertes (ce que l’on appelle l’exigence minimum de fonds propres et de passif éligible ou MREL), afin que chacune ait assez de fonds propres et de dette subordonnée pour qu’un renflouement interne soit crédible. L’existence d’un montant suffisant de MREL « internes » prépositionnés dans les filiales importantes des groupes transfrontaliers réduira les conflits éventuels entre intérêts nationaux.

3. La résolution des banques doit s’inscrire dans un cadre cohérent. Les facteurs de déclenchement (par exemple ce que l’on considère comme l’« intérêt public ») doivent être clarifiés et la hiérarchie des créances en cas de faillite bancaire doit être rendue plus cohérente entre les différents pays.

4. Il faut faire plus en cas de crise généralisée, quand le risque de contagion est élevé. Des règles trop strictes, concernant en particulier le renflouement en interne, peuvent augmenter l’incertitude et la tendance à fuir les banques potentiellement en péril.

5. Le Conseil de résolution unique devrait pouvoir nommer un liquidateur et lancer la procédure. Cette faculté serait particulièrement utile au traitement des grandes banques internationales pour lesquelles une résolution complète ne se justifie pas.

Personne n’aime qu’une banque fasse faillite mais les autorités de l’union bancaire seraient bien avisées d’accélérer les préparatifs de ce qui est, tôt ou tard, presque inévitable.

*****

Atilla Arda dirige des missions d’assistance technique et d’évaluation du département des marchés monétaires et de capitaux du FMI. Il a travaillé auparavant à l’unité de la législation financière et budgétaire du FMI ainsi qu’à la banque centrale et à l’agence de supervision des Pays-Bas. Il est spécialisé dans l’organisation des filets de sécurité financiers, la résolution des banques ainsi que dans la préparation et la gestion des crises. Son activité sur place s’exerce dans plus de 30 pays.

Daniel C. Hardy dirige actuellement la division instruments de dette et des marchés de capitaux du département des marchés monétaires et de capitaux du Fonds monétaire international. À ce titre, il est responsable des conseils et des orientations en matière de gestion de la dette publique, d’évolution des marchés de dette et de restructuration des dettes souveraines, dans le cadre des programmes appuyés par le FMI ; il s’occupe aussi d’assistance technique. Récemment, il a dirigé le programme d’évaluation du secteur financier de la zone euro. Au cours de sa carrière, il a travaillé dans les domaines de la surveillance macroéconomique et du secteur financier, des programmes appuyés par le FMI et de l’assistance technique concernant la politique à l’égard du secteur financier dans une large gamme de pays industrialisés, émergents et en développement. Il a effectué des recherches sur des thèmes comme la coordination internationale des politiques économiques, le comportement des marchés de crédit et les tests de résistance. Il a fait ses études dans les universités d’Oxford et de Princeton.

Maike B. Luedersen est conseil principal au département juridique du FMI et est experte en gestion des crises bancaires et financières. Elle a participé aux entretiens sur les mesures de réduction des risques lors de son détachement à la BCE en 2014–17. Pendant la crise financière mondiale, elle a donné des conseils sur les mesures favorisant la stabilité financière, la garantie des dépôts et les dispositifs de résolution bancaire en Allemagne, en Hongrie et en Irlande. La modernisation de la loi sur l’insolvabilité personnelle, y compris la restructuration du crédit hypothécaire, fut l’une des principales mesures qui a facilité le redressement de l’économie irlandaise. Mme Luedersen dispose aussi d’une vaste expérience dans la rédaction de lois sur le secteur financier en Irak, à Maurice, aux Seychelles et en Turquie, ainsi que dans les PESF en Allemagne, en France, en République slovaque, en Suisse et dans la zone euro. Elle donne régulièrement des conférences et ses publications portent principalement sur l’insolvabilité des banques et la hiérarchie des créanciers. Mme Luedersen détient une maîtrise en droit de University of California Los Angeles School of Law, des diplômes en économie des affaires de Georg-August-Universität Göttingen et de State University of New York at Oneonta, et est une avocate qualifiée en Allemagne.

À consulter :

Euro Area Policies: Financial System Stability Assessment