Dix ans après que l’effondrement de Lehman Brothers a déclenché la plus grave crise économique depuis la Grande Dépression, la réglementation et la surveillance du secteur financier ont été nettement renforcées. Cela a réduit le risque d’une autre crise, avec tous les problèmes qui en découlent, à savoir le chômage de masse, les saisies immobilières et les faillites. Mais un nouveau risque est apparu : la lassitude à l’égard des réformes.

Alors que les souvenirs de la crise s’estompent, les acteurs des marchés financiers, les dirigeants et les électeurs se lassent des appels à de nouvelles réglementations et certains exigent même que l’on revienne sur celles qui existent. Il y a de bonnes raisons de résister à ces pressions. Le programme de réformes qui visait à empêcher une nouvelle crise financière n’a pas encore été totalement mis en œuvre et de nouveaux risques pour la stabilité financière dans le monde continuent à voir le jour. Pour achever le programme et répondre aux nouveaux défis, une coopération internationale sera indispensable, d’après le chapitre 2 du dernier Rapport sur la stabilité financière dans le monde (Global Financial Stability Report, GFSR).

Un système financier plus sûr

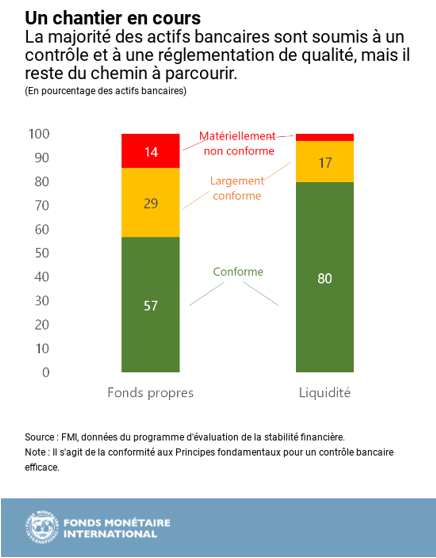

Le système financier est certes plus sûr aujourd’hui. Les banques disposent de volants de fonds propres plus étoffés et de meilleure qualité pour absorber les pertes. Elles sont à présent plus en mesure de transformer des actifs en liquidités durant les périodes difficiles. Les pays ont aussi recours aux tests de résistance pour vérifier la santé des plus grandes banques et ont mis sur pied des autorités de surveillance pour contrôler les risques qui pèsent sur le système financier. Il faut toutefois aller encore plus loin. La mise en place du ratio dit de levier, qui limite la capacité des banques à croître de manière exagérée pendant les périodes d’essor, devrait en particulier être finalisée. En outre, les autorités de contrôle ne doivent pas relâcher leur surveillance des grandes banques dont la faillite pourrait menacer le système financier.

Quels sont les autres aspects que les autorités devraient privilégier à l’avenir?

- Liquidité. Avant la crise, de nombreuses sociétés financières ont emprunté des capitaux à court terme sur les marchés de gros afin de financer des actifs à plus long terme. Lorsque les difficultés sont survenues, elles n’ont pas pu reconduire les emprunts à court terme et ont été contraintes de vendre des actifs à prix bradés. En réaction, le Comité de Bâle sur le contrôle bancaire, qui établit des normes à l’échelle mondiale, a instauré le ratio de liquidité à court terme et le ratio structurel de liquidité à long terme. L’objectif était d’inciter les banques à détenir des actifs plus liquides pour se protéger contre une diminution subite des financements et de mieux faire concorder les échéances de leurs actifs et de leurs passifs. Les pays ont pour la plupart adopté le ratio de liquidité à court terme. En revanche, l’adoption du ratio structurel de liquidité à long terme est encore en cours et il faut aller jusqu’au bout sur ce point.

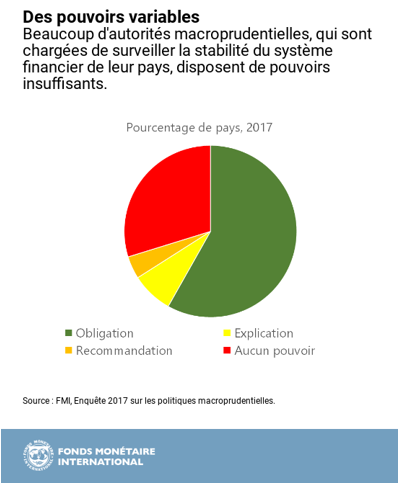

- Réglementation macroprudentielle. Des pays, dont l’Inde et les États-Unis, ont mis en place des autorités pour contrôler et réduire les risques systémiques. Toutefois, dans de nombreux pays, ces autorités ne sont pas dotées de pouvoirs et d’outils suffisants pour enrayer l’accumulation excessive de dettes et les asymétries des sociétés non financières et des ménages. Il faudrait aussi améliorer la coopération internationale en matière de partage de données et de risques systémiques.

- Banque parallèle. Les pays ont accompli des progrès sur le front de la surveillance et, dans une moindre mesure, de la réglementation prudentielle des banques dites parallèles, par exemple les sociétés de gestion de portefeuille. Il faut néanmoins aller encore plus loin et, dans de nombreux pays, dont la Chine et d’autres pays émergents, la croissance rapide de la banque parallèle pourrait créer des risques pour d’autres composantes du système financier.

- Résolution bancaire. Pendant la crise, les sauvetages de grandes banques onéreux et financés par les contribuables, s’ils ont permis de contenir les retombées négatives sur le système financier, ont suscité des réactions hostiles des populations. Après la crise, les pays ont adopté des mesures qui facilitent la liquidation ou la résolution de grandes banques en imposant des coûts plus élevés aux actionnaires et en limitant le recours à des fonds publics. Cependant, s’agissant des dispositifs de résolution pour les compagnies d’assurance, les progrès ont été moindres et la coopération internationale pour faire face à la défaillance des plus grandes banques mondiales s’avère particulièrement problématique.

Ces éléments figurent parmi les lacunes qui subsistent dans les mesures réglementaires d’après-crise. Toutefois, de nouveaux risques apparaissent aussi, dont la menace de cyberattaques déstabilisantes qui plane sur les sociétés financières et les marchés boursiers. Les nouvelles technologies financières, tout en procurant des avantages comme des paiements électroniques plus rapides et moins onéreux, créent aussi des problèmes. Les autorités de contrôle doivent s’efforcer d’encourager les innovations positives tout en se protégeant contre les risques qui pourraient amplifier les chocs pour le système financier. Une fois encore, une coopération internationale sera cruciale car les technologies innovantes se diffusent rapidement dans tous les pays.

Surtout, les autorités de contrôle doivent éviter tout relâchement de la vigilance. Il n’est pas possible de réduire à zéro la probabilité d’une crise et il ne faut pas non plus s’y employer. Après dix années passées à mettre en œuvre les nouvelles réformes, une évaluation des effets de ces dernières sur l’ensemble de l’économie s’impose. Les autorités de contrôle pourraient ensuite déterminer si les coûts et les inconvénients des nouvelles règles et les avantages d’une plus grande sécurité s’équilibrent. Elles doivent garder à l’esprit que les risques ont tendance à s’accroître pendant les périodes favorables et qu’ils migrent vers de nouveaux recoins inattendus du système financier. Elles ne doivent pas se contenter de répéter le passé mais au contraire s’adapter à la nouveauté.

*****

Adolfo Barajas est économiste principal au sein de la division analyse de la stabilité financière mondiale du département des marchés monétaires et de capitaux du FMI, où sa première mission est de travailler sur les chapitres analytiques du Rapport sur la stabilité financière dans le monde, publication semestrielle du FMI. Au cours de sa carrière au FMI, il a travaillé à l’institut pour le développement des capacités, où il a donné des cours sur des sujets macroéconomiques et financiers, et dans les départements hémisphère occidental et Moyen-Orient et Asie centrale, où il a participé à des programmes et missions de surveillance et a contribué à la surveillance multilatérale et à l’analyse en sa qualité d’auteur de chapitres des Perspectives économiques régionales pour la région Moyen-Orient et Asie centrale. Il est titulaire d’un doctorat d’économie de l’Université de Stanford et a publié des articles sur des thèmes comme le développement financier et l’inclusion financière, les conséquences macroéconomiques des envois de fonds des travailleurs, la politique de change et la vulnérabilité des bilans des sociétés.

Claudio Raddatz Kiefer est chef de la division analyse de la stabilité financière mondiale du département des marchés monétaires et de capitaux du FMI. Auparavant, il a été directeur des départements de politique financière (2014-17) et de recherche économique (2011-14) de la Banque centrale du Chili, économiste principal au sein du groupe de recherche sur l'économie du développement de la Banque mondiale (2008-11) et économiste dans la même institution. M. Raddatz a publié de nombreuses études sur des questions macrofinancières. Il est diplômé de l'Université du Chili et titulaire d'un doctorat d’économie du Massachusetts Institute of Technology (2003).

M. Walsh est chef adjoint au sein du département des marchés monétaires et de capitaux du FMI. Il travaille principalement sur des questions liées à la politique monétaire et à la stabilité financière, en particulier en Asie et dans les Amériques. Il est aussi chef de mission adjoint de l’évaluation conjointe par le FMI et la Banque mondiale du secteur financier chinois. Dans le cadre de ses précédentes missions pour le FMI, il a participé à des rapports de surveillance des pays sur divers pays émergents dans toutes les régions du monde, dont la Chine et l’Inde. Ses travaux portent sur les liens macrofinanciers, l’inflation, le financement de projets d’infrastructure et les risques financiers systémiques. Il a coédité un ouvrage sur les systèmes financiers en Asie. Il a aussi travaillé au sein du dLa épartement d’élaboration des politiques du FMI, où il a analysé la surveillance par le FMI des pays en développement. Il est titulaire d’un doctorat d’économie de l’Université de Chicago et d’une licence d’économie de l’Université de Pennsylvanie.