Nous avons publié aujourd’hui notre mise à jour des Perspectives de l’économie mondiale.

De multiples données récentes montrent que le paysage économique mondial a commencé à changer au deuxième semestre de 2016. Les développements depuis l’été dernier indiquent qu’un certain nombre de pays importants connaissent une croissance légèrement plus élevée au seuil de cette année nouvelle. Notre projection antérieure, à savoir que la croissance mondiale s’accélérera en 2017 et en 2018 par rapport à son rythme médiocre de l’an dernier, semble donc avoir de plus en plus de chances de se matérialiser. Par ailleurs, nous constatons une dispersion plus élevée des facteurs qui influent sur ces prévisions à court terme, et les risques de dégradation l’emportent encore sur les chances d’amélioration. L’incertitude est montée.

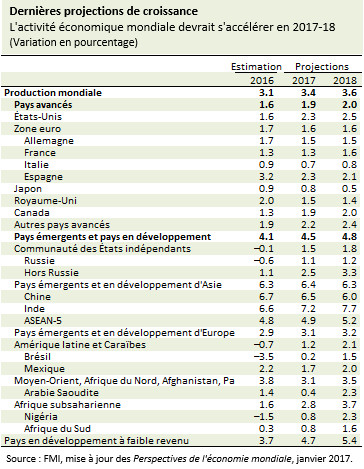

Selon notre projection centrale, la croissance mondiale passera de 3,1 % en 2016 à 3,4 % en 2017 et à 3,6 % en 2018. Une bonne partie des meilleurs résultats qui sont attendus cette année et l’an prochain tient à une amélioration dans quelques grands pays émergents et quelques pays à faible revenu qui, en 2016, ont connu des difficultés exceptionnelles. Cela dit, par rapport à nos prévisions d’octobre dernier, nous pensons maintenant qu’une plus grande partie de cette accélération viendra de meilleures perspectives aux États-Unis, en Chine, en Europe et au Japon.

Une expansion plus rapide serait particulièrement opportune cette année : la croissance mondiale en 2016 a été la plus faible depuis 2008-09, en raison d’un premier semestre difficile, marqué initialement par des turbulences sur les marchés financiers mondiaux. Une amélioration générale a vu le jour vers le milieu d’année. Par exemple, les indicateurs généraux de l’activité manufacturière dans les pays émergents et les pays avancés ont progressé depuis le début de l’été. Dans beaucoup de pays, les tensions à la baisse sur l’inflation globale se sont affaiblies, en partie du fait de l’affermissement des prix des produits de base.

Une réévaluation marquée des actifs a suivi l’élection présidentielle aux États-Unis. Ses éléments les plus notables ont été une forte hausse des taux d’intérêt à long terme aux États-Unis, une appréciation sur les marchés d’actions et une augmentation des anticipations inflationnistes à long terme dans les pays avancés, et des variations prononcées du dollar (à la hausse) et du yen (à la baisse). Par ailleurs, les marchés d’actions des pays émergents ont reculé de manière générale, en raison de l’affaiblissement des monnaies.

Bien entendu, les marchés des actifs ne s’ajustent pas seulement aux événements actuels inattendus, mais aussi à la variation des événements futurs attendus. La plupart des commentateurs ont interprété les fluctuations qui ont suivi l’élection américaine comme une prévision que la politique budgétaire américaine deviendra plus expansionniste et exigera des augmentations plus rapides des taux d’intérêt de la part de la Réserve fédérale. Les marchés ont noté que la Maison-Blanche et le Congrès sont aux mains du même parti pour la première fois depuis six ans, et ce changement laisse entrevoir une baisse des taux d’imposition et peut-être une augmentation des dépenses dans les infrastructures et la défense.

Étant donné la dynamique de l’économie américaine au seuil de 2017 et la variation probable du dosage de la politique économique américaine, nous avons relevé modérément nos projections de la croissance américaine sur deux ans. Cependant, au stade préliminaire actuel, les détails de la future législation budgétaire restent imprécis, de même que le degré d’augmentation nette des dépenses publiques et les répercussions sur la demande globale, la production potentielle, le déficit fédéral et le dollar.

Ces prévisions sont donc exposées à un éventail plus large que d’habitude de facteurs de révision à la hausse et à la baisse. Une accélération soutenue de la croissance sans effet inflationniste, caractérisée par une augmentation du taux d’activité et une expansion notable du stock de capital et des infrastructures aux États-Unis, permettrait d’augmenter les taux d’intérêt de manière plus modérée, ce qui correspond à la mission de stabilité des prix de la Réserve fédérale. Du côté négatif, si une hausse de la demande résultant des mesures budgétaires se heurte à des contraintes de capacités plus rigides, une trajectoire plus pentue des taux d’intérêt sera nécessaire pour maîtriser l’inflation, le dollar s’appréciera nettement, la croissance réelle sera plus faible, les pressions sur le budget augmenteront et le déficit des transactions courantes des États-Unis se creusera.

Ce dernier scénario, avec un creusement des déséquilibres mondiaux, intensifie le risque de mesures protectionnistes et de mesures de rétorsion. Il impliquerait aussi un durcissement plus rapide que prévu des conditions financières mondiales, avec comme conséquence éventuelle des tensions sur de nombreux pays émergeant et quelques pays à faible revenu. Certains pays émergents et en particulier certains pays à faible revenu exportateurs de produits de base pourraient profiter d’une hausse des prix à l’exportation, mais les pays importateurs seraient dès lors perdants. Les détails du dosage de la politique économique américaine ont de l’importance : à mesure que ces détails se précisent, nous ajusterons notre prévision et notre évaluation des retombées.

Parmi les pays émergents, la Chine reste un moteur important de l’évolution de l’économie mondiale. Notre révision à la hausse de la croissance chinoise pour 2007 est un facteur important de l’accélération plus rapide de l’économie mondiale qui est attendue pour l’année à venir. Cette révision tient à une anticipation de la poursuite de la relance budgétaire, mais un ralentissement brutal ou perturbateur reste un risque, étant donné la persistance de l’expansion rapide du crédit, les créances compromises des entreprises, et l’aide publique continue à des entreprises publiques inefficientes.

À l’échelle mondiale, les autres facteurs de vulnérabilité sont l’antipathie croissante du grand public envers le commerce, les migrations et l’engagement multilatéral aux États-Unis en Europe ; le niveau élevé des dettes publiques et privées de manière générale ; le changement climatique, qui touche en particulier les pays à faible revenu, et, dans un certain nombre de pays avancés, la persistance d’une croissance lente et de pressions déflationnistes. En Europe, les modalités de la sortie du Royaume-Uni de l’Union européenne restent en suspens et le calendrier électoral national à venir est chargé, avec des possibilités de répercussions économiques négatives, tant à court terme qu’à plus long terme.

Nous continuons de recommander une action sur trois fronts — budgétaire, structurel et monétaire —, mais aussi adaptée aux circonstances de chaque pays.

Certains pays avancés, par exemple l’Allemagne et les États-Unis, fonctionnent aujourd’hui presque à pleine capacité. Dans ces pays, la politique budgétaire doit viser principalement non pas à soutenir la demande à court terme, mais bien à rehausser la production potentielle en investissant dans les infrastructures et les qualifications nécessaires, et il convient aussi d’engager une réforme fiscale propice à l’offre et équitable. Les dirigeants de ces pays devraient aussi prêter attention à la viabilité de leurs finances publiques à plus long terme, tandis que la politique monétaire peut suivre une trajectoire de normalisation qui est tributaire des données.

Les réformes structurelles demeurent une priorité partout, étant donné la persistance de la croissance modérée de la productivité, bien que, dans certains cas, un soutien budgétaire approprié puisse accroître l’efficacité des réformes sans peser sur la position des finances publiques.

La résilience du secteur financier constitue une autre priorité universelle : elle exige un renforcement de la réglementation financière, qui doit être mieux ciblée sur les problèmes principaux. Les pays peuvent accomplir beaucoup de choses à leur niveau pour améliorer le contrôle et les institutions du secteur financier, mais ils ne peuvent pas tout faire, et il est vital de continuer de coopérer à l’échelle multilatérale en ce qui concerne la réglementation financière.

Les bouleversements sociaux dus à la mondialisation et, plus encore, aux progrès technologiques constituent un problème majeur qui ne fera que s’intensifier à l’avenir. Parmi les conséquences figurent le creusement des inégalités et la stagnation des salaires dans de nombreux pays. Cependant, une inversion de l’intégration économique aurait des coûts économiques agrégés sans réduire la nécessité de l’investissement public dans des travailleurs bien formés et flexibles, ainsi que de mesures qui font mieux correspondre l’offre et la demande sur le marché du travail.

En ce jour dédié à Martin Luther King aux États-Unis, il est bon de reconnaître un enseignement fondamental de 2016 : une croissance durable doit aussi être partagée par le plus grand nombre.