Более глубокое понимание того, как потребители думают об экономике, поможет директивным органам контролировать инфляцию

На фоне роста инфляции до уровня, не отмечавшегося уже несколько десятилетий, домохозяйства по всему миру задаются вопросом, на сколько еще увеличатся их расходы на бензин, продукты питания и другие предметы первой необходимости. Их ответы на этот вопрос могут помочь им в принятии важных личных финансовых решений. Стоит ли покупать новый холодильник вместо того, чтобы подождать, рискуя при этом, что он вырастет в цене? Следует ли просить начальника о прибавке к зарплате, чтобы компенсировать потерю покупательной способности?

Ответы повлияют не только на отдельные домохозяйства, но и на экономику в целом. Причина: центральные банки и ученые-экономисты рассматривают инфляцию отчасти как самосбывающееся пророчество. Если потребители считают, что цены будут расти быстрее, они могут вести себя определенным образом, приобретая тот самый холодильник или прося прибавку к зарплате, и этот образ действий будет способствовать дальнейшему росту инфляции. Увеличение объема денег, «гоняющихся» за фиксированным количеством холодильников, приведет к росту цен на холодильники, увеличение числа людей, просящих о прибавке к зарплате, будет побуждать работодателей повышать цены на товары или услуги, которые они продают, чтобы компенсировать рост затрат на рабочую силу. Председатель Федеральной резервной системы Джером Пауэлл выразил эту озабоченность на недавней пресс-конференции, когда объявил о повышении ключевой процентной ставки ФРС на половину процентного пункта: «Мы не можем допустить возникновения спирали “заработная плата — цены”, — сказал он. «И мы не можем позволить инфляционным ожиданиям стать нефиксированными. Этого мы просто не можем допустить».

Заявление Пауэлла объясняет, почему директивные органы тщательно отслеживают инфляционные ожидания домохозяйств и фирм, измеряемые с помощью регулярных опросов, на разных временных горизонтах. В частности, повышение прогнозов по инфляции через три-пять лет сигнализирует о том, что ожидания становятся нефиксированными и что для удержания инфляции под контролем может потребоваться повышение процентной ставки. Это также объясняет, почему центральные банки пытаются формировать ожидания общественности относительно будущего развития событий, разъясняя свою текущую и будущую политику. Действительно, успех действий директивных органов в значительной степени зависит от их способности донести до домохозяйств предполагаемый эффект и соответствующим образом направить их ожидания.

Кофе, бензин

Все это поднимает важный вопрос как для ученых, так и для директивных органов: насколько хорошо мы понимаем ожидания домохозяйств? За последнее десятилетие этот вопрос стал предметом тщательного изучения в ходе большого количества исследований в сфере поведенческой экономики. Основные выводы по результатам исследований заключаются в том, что домохозяйства придерживаются весьма разнородных взглядов на инфляцию и склонны воспринимать ее как более высокую и устойчивую, чем она обычно бывает. Потребители также склонны расходиться во мнениях относительно прогноза инфляции чаще, чем эксперты, реже меняют свою точку зрения и часто полагаются на несколько ключевых продуктов, которые они регулярно потребляют, например, кофе и бензин, чтобы экстраполировать изменения в общей стоимости жизни. Более того, индивидуальные ожидания в большой степени коррелируют с демографическими характеристиками, включая пол, возраст, образование и политическую ориентацию. Например, женщины и лица с менее высоким уровнем образования или более низкими доходами склонны ожидать более высокой инфляции. Наконец, прошлый опыт — например, пережитые лично Великая депрессия или нефтяное эмбарго Организации стран — экспортеров нефти (ОПЕК) в 1970-х годах, которое резко повысило инфляцию, — может сильно влиять на восприятие инфляции людьми до конца их жизни (Malmendier и Nagel, 2016; Weber et al., готовится к выпуску; D'Acunto, Malmendier, and Weber, готовится к выпуску).

И хотя эти результаты характеризуют разнообразие и сложность ожиданий домохозяйств, они не вполне показывают, каким образом эти ожидания формируются. Когда неспециалисты читают в новостях о денежно-кредитной и налогово-бюджетной политике или экономических событиях, как они учитывают эту информацию в своих ожиданиях относительно инфляции и других ключевых показателей? Можно ли считать, в целях эффективного формирования политики и теоретических моделей, что неспециалисты формируют ожидания так же, как и эксперты? Знание ответов на эти вопросы поможет директивным органам лучше ориентироваться в ожиданиях потребителей в отношении последствий их действий.

В недавней работе мои соавторы и я задались целью найти ответы (Andre et al., 2022). Мы провели опросы, чтобы измерить представления людей о воздействии экономических шоков на безработицу и инфляцию. С 2019 по 2021 год мы собирали ответы в выборках из 6500 домохозяйств США, широко представляющих население страны. Отдельно за тот же период мы опросили 1500 экспертов, включая сотрудников центральных банков и международных финансовых учреждений, профессоров и аспирантов, а также экономистов финансового сектора. Для выборок опроса, собранных во время пандемии COVID-19, мы скорректировали вопросник, чтобы ожидания респондентов относились к тому, как экономика функционирует в «нормальное время», а не в исключительных обстоятельствах пандемии.

Гипотетические шоки

Мы воспользовались этим опросом, чтобы пролить свет на то, как люди думают о том, как работает экономика, — или, выражаясь языком экономистов, на их «субъективные модели». Мы просили респондентов рассмотреть четыре гипотетических шока для экономики США: резкий рост цен на нефть в результате сокращения мирового предложения, повышение подоходного налога, увеличение расходов федерального правительства и повышение целевой процентной ставки ФРС. Эти шоки широко изучаются в макроэкономике, но концептуально понятны и неспециалистам. С тем чтобы все респонденты основывали свои ответы на одинаковой информации, мы предоставили текущие данные по уровням инфляции и безработицы и попросили респондентов дать свои прогнозы по этим двум переменным на следующий год. Затем мы сообщили им об одном из четырех гипотетических шоков и попросили сформулировать новые прогнозы по инфляции и безработице.

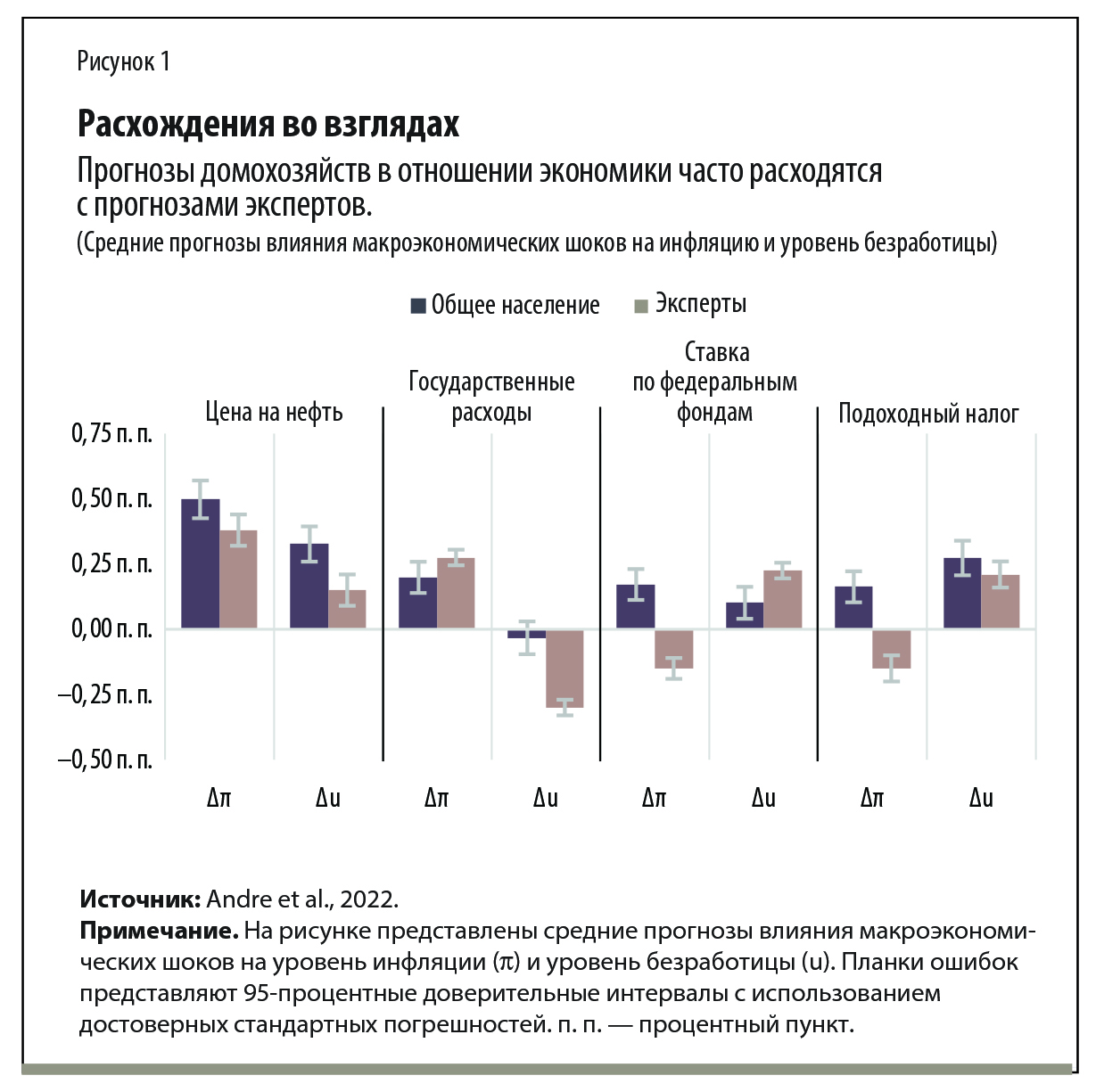

Их ответы показали, что представления о последствиях экономических шоков имели широкий разброс, с большими различиями внутри наших выборок домохозяйств и экспертов и между этими двумя группами. В некоторых случаях домохозяйства и эксперты даже расходились во мнениях о том, оказал ли тот или иной шок положительное или отрицательное влияние на инфляцию и безработицу. Самым поразительным было то, что домохозяйства в среднем считали, что повышение директивной ставки центрального банка и рост подоходного налога приведут к росту инфляции, вопреки прогнозам экспертов о ее снижении и многим классическим моделям (рис. 1).

Во второй части исследования мы изучили истоки разногласий между экспертами и домохозяйствами, а также внутри этих двух групп. Частично разногласия, по-видимому, возникают из-за того, что респонденты считают, что шоки действуют через разные каналы передачи — в частности, через механизмы со стороны спроса или механизмы со стороны предложения. Используя набор вопросов с несколькими вариантами ответов и открытые текстовые поля, мы попросили респондентов описать, о чем они думали, когда делали свои прогнозы. Мы обнаружили, что этими ассоциациями объясняется значительная часть различий в прогнозах. Неудивительно, что эксперты чаще всего полагались на свои технические знания, используя рамки, взятые из их повседневного инструментария, и часто делая прямые ссылки на теоретические модели или эмпирические исследования. В отличие от них, домохозяйства при составлении прогнозов использовали более широкий спектр подходов. Они чаще полагались на личный опыт, руководствовались политическими взглядами или просто гадали, как тот или иной шок может повлиять на экономику.

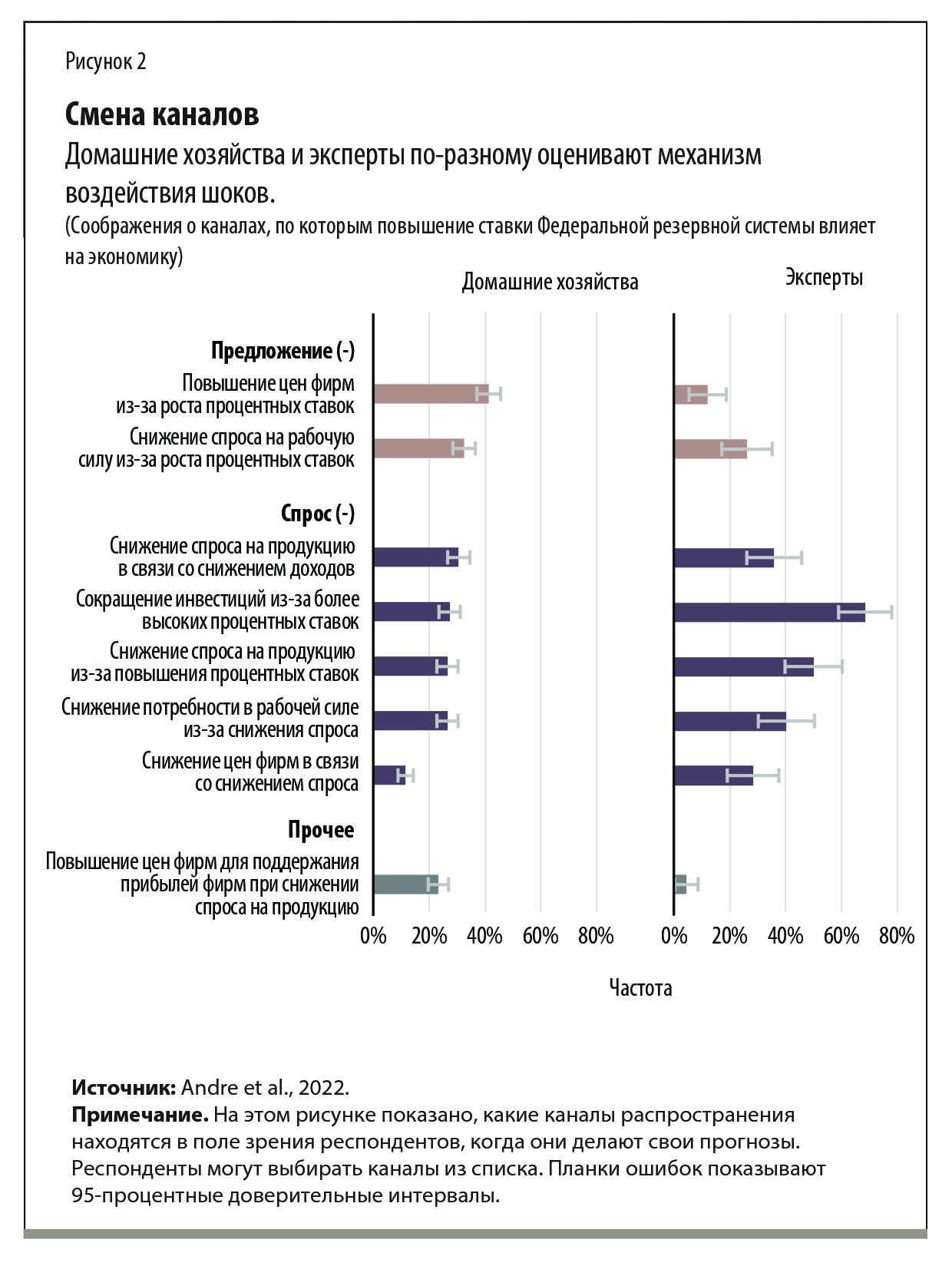

Более того, когда домохозяйства задумываются о конкретных механизмах распространения шока, они часто останавливаются на совершенно иных каналах, чем эксперты. Это, в свою очередь, отчасти объясняет, почему их прогнозы для некоторых из шоков так заметно отличаются от прогнозов экспертов. Например, домохозяйства чаще думали о влиянии роста процентных ставок на затраты фирм на заемный капитал, которые перекладываются на потребителей через повышение цен. С другой стороны, эксперты в основном рассматривали классический канал со стороны спроса, который предсказывает снижение инфляции в ответ на повышение процентных ставок, поскольку потребители меньше тратят и больше сберегают (рис. 2).

Контекстуальные сигналы

Являются ли эти результаты плохими новостями для центральных банков? Если широкая общественность воспримет повышение процентной ставки как предвестник роста инфляции, может быть, центральным банкам будет сложнее добиться успеха в сдерживании инфляции? Один из последних результатов нашего упражнения указывает на эффективную коммуникацию мер политики в качестве решения. Контекстуальные сигналы могут определять, о каких каналах распространения информации люди думают и, следовательно, какие прогнозы они делают. Мы увидели, что домохозяйства, которым было предложено подумать о каналах со стороны спроса перед составлением прогноза, с большей вероятностью предсказывали эффект шоков денежно-кредитной политики в соответствии с прогнозами экспертов.

Обнадеживает то, что, хотя центральные банки давно знают о мощном эффекте своих тщательно составленных заявлений, направляющих рыночные ожидания, представляется, что сейчас они уделяют больше внимания тому, чтобы сделать свои сообщения доступными для более широкой аудитории. Например, Gardt et al. (2021) показывают, что в рамках более широкой стратегии по расширению аудитории своих сообщений в последние годы Европейский центральный банк нарастил присутствие на платформах социальных сетей и использует более простой язык в выступлениях и заявлениях о денежно-кредитной политике.

Результаты нашего исследования также предоставляют некоторые эмпирические рекомендации в другом, но смежном направлении. Канонические макроэкономические модели в значительной степени основаны на допущении о «рациональных ожиданиях», согласно которому домохозяйства основывают свои индивидуальные решения о том, сколько сберегать, потреблять и работать, на ожиданиях относительно неопределенности будущего состояния экономики. Эти ожидания, в свою очередь, соответствуют тому, как в конечном итоге развивается экономика. Это допущение не означает, что домохозяйства обладают идеальными знаниями о будущем. Однако оно означает, что если домохозяйства видят, что центральный банк неожиданно повышает процентные ставки, и считают, что это приведет к снижению инфляции, то их последующие действия в конечном итоге приведут к снижению инфляции. Хотя такой подход к моделированию ожиданий часто критикуется как излишне строгий или нереалистичный, решение о том, как правильно от него отойти, не является простым. Чтобы быть значимым, любой отход от этого столпа современной макроэкономики должен реалистично отражать то, как домохозяйства на самом деле формируют ожидания. Таким образом, наше исследование задает предварительное направление для того, чтобы макроэкономические модели включали поведенческие аспекты ожиданий домохозяйств, основанные на эмпирических данных.

Растущий объем исследований, возглавляемых ведущими учеными в этой области, направлен на использование идей поведенческой экономики для включения в макроэкономические модели поведенческих атрибутов того, как домохозяйства формируют ожидания, и для отхода от классических допущений о рациональных ожиданиях. Эта область, известная как поведенческая макроэкономика, быстро развивается, но сталкивается с некоторыми серьезными проблемами. В ней в большом объеме задействована математика, что может ограничить ее непосредственное использование в повседневной деятельности по разработке мер политики. Более того, она в решающей степени опирается на эмпирические данные о том, как домохозяйства рассуждают о макроэкономике и формируют ожидания, которые поведенческие экономисты могут надежно выстроить только путем многочисленных и тщательных исследований. Тем не менее она способна в ближайшие годы фундаментально сформировать как теоретическую макроэкономику, так и реальную разработку и проведение экономической политики, а также, скорее всего, обретет ключевую роль в процессе коммуникаций в целях воздействия на ожидания.

Мнения, выраженные в статьях и других материалах, принадлежат авторам и не обязательно отражают политику МВФ.

Литература:

Andre, P., C. Pizzinelli, C. Roth, and J. Wohlfart. 2022. “Subjective Models of the Macroeconomy: Evidence from Experts and Representative Samples.” Review of Economic Studies, February 9.

D’Acunto, F., U. Malmendier, and M. Weber. Готовится к выпуску. “What Do the Data Tell Us about Inflation Expectations?” Handbook of Subjective Expectations.

Gardt, M., S. Angino, S. Mee, and G. Glöckler. 2021. “ECB Communication with the Wider Public.” ECB Economic Bulletin 8:122–42.

Malmendier, U., and S. Nagel. 2016. “Learning from Inflation Experiences.” Quarterly Journal of Economics 131 (1): 53–87.

Weber, M., F. D’Acunto, Y. Gorodnichenko, and O. Coibion. Готовится к выпуску. “The Subjective Inflation Expectations of Households and Firms: Measurement, Determinants, and Implications.” Journal of Economic Perspectives.