Темпы роста в регионе оживляются после спада

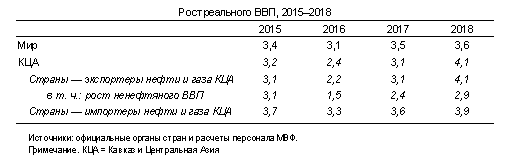

Внешние условия в 2016 году были более благоприятными, чем ожидалось в октябрьском выпуске доклада «Перспективы развития региональной экономики» 2016 года. Цены на нефть и другие основные биржевые товары продемонстрировали частичное восстановление, экономика России сократилась в меньшей степени, а рост в Китае был более сильным. Несмотря на эти улучшения, регион продолжали беспокоить проявления прошлых внешних шоков, в частности падение цен на биржевые товары с середины 2014 года и слабая экономическая активность в странах, являющихся основными торговыми партнерами. Темпы роста в регионе КЦА составили 2,4 процента в 2016 году, что на 1 процентный пункт выше прогноза октября прошлого года, но на 0,8 процентного пункта ниже, чем в 2015 году (рис. 1).  Улучшение относительно октябрьского прогноза также стало отражением существенного пересмотра показателей экономической активности в Казахстане в связи с воздействием корректировки обменного курса, проявления эффектов принятых ранее мер бюджетного стимулирования и добычей нефти на Кашаганском месторождении.

Улучшение относительно октябрьского прогноза также стало отражением существенного пересмотра показателей экономической активности в Казахстане в связи с воздействием корректировки обменного курса, проявления эффектов принятых ранее мер бюджетного стимулирования и добычей нефти на Кашаганском месторождении.

С учетом ожиданий сохранения несколько более благоприятных внешних условий прогнозируется, что экономический рост в регионе КЦА повысится до 3,1 процента в 2017 году и ускорится до 4,1 процента в 2018 году.

Однако несмотря на произошедшее в последнее время улучшение ситуации, внешние условия, как ожидается, в среднесрочной перспективе будут оставаться относительно слабыми. В то же время в результате прошлых внешних шоков регион КЦА стал более уязвимым — государственный долг увеличился, а финансовый сектор ослаб. В этом контексте средние темпы роста КЦА в 2018–2022 годах прогнозируются на уровне 4,3 процента, что намного ниже 8,1 процента, которые регион демонстрировал в 2000–2014 годах.

В странах — экспортерах нефти рост замедлился до 2,2 процента в 2016 году, что на 0,9 процентного пункта ниже показателя 2015 года; это его самый низкий уровень с 1998 года. В Азербайджане темпы роста упали в результате снижения добычи нефти из‑за падения цен на нефть, резкого сокращения строительства и негативного влияния факторов уязвимости финансового сектора; в Казахстане темпы роста замедлились несмотря на относительно сильные показатели активности в секторах сельского хозяйства, строительства и транспорта.

Прогнозируется, что темпы роста в странах — экспортерах нефти региона КЦА восстановятся до 3,1 процента в этом году и затем ускорятся до 4,1 процента в 2018 году, при этом рост будет несколько различаться между отдельными странами. В Казахстане прогнозируется повышение темпов роста в этом и следующем годах в результате увеличения нефтедобычи на Кашаганском месторождении, продолжающегося воздействия принятых ранее целевых инициатив по бюджетному стимулированию, с допущением, что проблемы финансового сектора будут решаться и, как следствие, банковское кредитование восстановится.

Экономическая активность в Азербайджане, как прогнозируется, будет лишь понемногу повышаться, будучи ограниченной более низким объемом добычи нефти в соответствии с соглашением «ОПЕК+», воздействием сохраняющихся факторов финансовой уязвимости и ожидаемым воздействием бюджетной консолидации. В Туркменистане и Узбекистане ожидается относительно устойчивый рост в течение нескольких последующих лет, хотя высокий уровень внешнего дефицита станет препятствием для экономической активности в Туркменистане. В среднесрочной перспективе прогнозируется повышение темпов роста в странах — экспортерах нефти, отчасти в связи с более благоприятными экономическими условиями в Китае и России.

В странах — импортерах нефти в результате сохраняющихся последствий снижения цен на биржевые товары и сокращения потоков денежных переводов рост в 2016 году составил 3,2 процента, что является самым низким показателем после мирового финансового кризиса. Это стало отражением более низкого, по сравнению с ожиданиями, внутреннего спроса в Армении, усугубленного низким урожаем сельскохозяйственных культур, и в Грузии. И наоборот, более высокая активность в секторах торговли, строительства и сельского хозяйства содействовала экономическому росту в Кыргызстане, в то время как в Таджикистане повышение экономической активности обуславливалось увеличением инвестиций.

По мере восстановления потоков денежных средств и внешнего спроса в результате повышения цен на основные биржевые товары, в том числе медь, алюминий, хлопок и золото, темпы роста в странах — импортерах нефти региона КЦА, как прогнозируется, ускорятся до 3,6 процента в 2017 году и 3,9 процента в 2018 году, и будут далее повышаться в среднесрочной перспективе.

Необходима бюджетная консолидация

За несколькими исключениями в 2016 году произошло общее ухудшение сальдо бюджета, особенно в странах — импортерах нефти. Директивные органы по-прежнему используют меры налогово-бюджетной политики для преодоления последствий прежних внешних шоков, что вызывает рост государственных расходов в большинстве стран (рис. 2).  И хотя это обеспечило столь необходимую поддержку экономической активности, возможности для бюджетного маневра сократились, а государственный долг вырос (см. ниже).

И хотя это обеспечило столь необходимую поддержку экономической активности, возможности для бюджетного маневра сократились, а государственный долг вырос (см. ниже).

Большинство стран, таким образом, оказались в более уязвимом положении, и ожидается, что они будут сокращать свои расходы и в этом году, и в следующем. Ожидается, что такая консолидация будет происходить в основном за счет сокращения государственных инвестиций, что в некоторых случаях станет результатом соответствующего отказа от прошлой практики чрезмерных инвестиций, которые лишь в незначительной степени способствовали повышению производительности или темпов экономического роста. В этом контексте странам необходимо сосредоточиться на повышении эффективности государственных расходов, обеспечивая при этом сохранение принципиально важных социальных расходов, обеспечивающих защиту малоимущих и уязвимых слоев населения. Странам необходимо разработать прочные основы для того, чтобы находить для государственных инвестиций проекты, которые бы стимулировали экономический рост, и отслеживать их реализацию.

- В странах — экспортерах нефти дефицит бюджета без учета нефти в 2016 году составил 14,9 процента ВВП без учета нефти, что на 3,6 процентных пункта лучше показателя предыдущего года. В основном это связано с сокращением капитальных расходов и ростом не связанных с нефтью доходов в Азербайджане и Казахстане в значительной степени в результате проведения корректировок обменных курсов. В 2017 году прогнозируется увеличение дефицита бюджета без учета нефти в странах — экспортерах нефти до 20,6 процента (ВВП без учета нефти). Это, прежде всего, объясняется предоставлением единовременной комплексной поддержки банковской системе в Казахстане и внеплановым переводом средств из Нефтяного фонда центральному банку Азербайджана для погашения долговых обязательств. Прогнозируется, что в 2018 году дефицит снизится до 13,5 процента в результате того, что Азербайджан продолжит сокращать непроизвод-ственные государственные инвестиции, а срок действия бюджетного стимула в Казахстане истечет.

- В странах — импортерах нефти в 2016 году совокупный бюджетный дефицит увеличился до 4,6 процента ВВП, что на 1,5 процентного пункта больше, чем в 2015 году. Это стало отражением увеличения расходов во всех странах, особенно в Кыргызской Республике, продолжавшей проводить адаптивную налогово-бюджетную политику, несмотря на сокращение налоговых поступлений. Прогнозируется, что совокупные дефициты в этой группе стран снизятся до 3,4 процента в 2017 году и 2,7 процентов в 2018 году. С учетом ожиданий, что доходы в целом останутся без изменений, такое снижение будет определяться реализацией планов консолидации, включающих в себя, например, сокращение государственных инвестиций в Армении и текущих расходов в Грузии.

Учитывая ограниченные перспективы роста, темпы бюджетной консолидации должны быть тщательно выверены. Слишком жесткие бюджетные ограничения могут отрицательно сказаться на темпах роста и помешать работе по диверсификации экономики; а недостаточные ограничения могут создать угрозу для бюджетной устойчивости в среднесрочной перспективе. Это особенно актуально с учетом того, что во многих странах КЦА резко вырос размер государственного долга (хотя он все еще относительно невелик относительно международных стандартов), и ожидается его дальнейшее увеличение в течение ближайших нескольких лет (рис. 3).

Особое беспокойство вызывает доля государственного долга в иностранной валюте. В среднем почти половина этого увеличения связана с изменением стоимости валют в результате снижения курсов национальных валют после 2014 года. В целях снижения

зависимости от внешнего финансирования, а также в рамках более общей работы по снижению долларизации и развитию национальных финансовых рынков, некоторые страны, такие как Казахстан, планируют представить более широкий спектр долговых инструментов в национальной валюте. Вторая озабоченность связана с тем фактом, что в некоторых странах заимствования государственных предприятий не считаются условными обязательствами, а это означает, что консолидированные обязательства правительства могут быть недооценены. Для обеспечения бюджетной стабильности странам необходимо продолжить работу по разработке заслуживающей доверие многолетней основы налогово-бюджетной политики, определяющей темпы проведения корректировки и подкрепленной продуманными мерами политики, которые направлены на поиск новых источников дохода и снижение зависимости от поступлений, связанных с биржевыми товарами. С увеличением гибкости обменных курсов в регионе необходимо пересмотреть системы управления активами и обязательствами, в том числе применительно к суверенным фондам благосостояния и валютным резервам, для обеспечения должного охвата всех возможных балансовых рисков.

Более благоприятные внешние условия

В 2016 году в большинстве стран КЦА произошло увеличение дефицита счета текущих операций в основном в результате различных внешних шоков, поразивших регион после 2014 года. Улучшение перспектив роста в странах, являющихся основными партнерами по торговле, особенно в Китае и России, в сочетании с укреплением цен на биржевые товары, как ожидается, будет способствовать сокращению дефицита счета текущих операций в странах — экспортерах нефти в течение нескольких ближайших лет. В то же время в странах — импортерах нефти ожидается незначительное улучшение ситуации с дефицитом счета текущих операций.

Среди стран — экспортеров нефти прогнозируемый в 2017 году дефицит счета текущих операций на уровне 3,2 процента ВВП будет означать улучшение на 2,7 процентного пункта относительно предыдущего года, что фактически станет возвращением к уровням 2015 года. Ожидается, что в 2018 году дефицит счета текущих операций еще снизится до 2,3 процента в случае быстрого увеличения экспорта, связанного отчасти с более высокими ценами на нефть и повышением внешнего спроса.

Дефицит счета текущих операций в странах — импортерах нефти увеличится с 7,9 процента в прошлом году до 8,7 процента ВВП в 2017 году, однако он незначительно сократится в 2018 году до 8,4 процента. Более высокие цены на импортные товары в результате повышения цен на нефть и снижения обменного курса, как ожидается, лишь частично компенсируются увеличением объема денежных переводов и ростом стоимости импорта биржевых товаров.

Денежно-кредитная политика должна быть сосредоточена на инфляции

Впервые за восемь лет уровень инфляции в странах — экспортерах нефти в прошлом году достиг двузначного значения — 11,5 процента. Это стало следствием недавнего снижения обменного курса в Казахстане и Азербайджане в результате значительного негативного потрясения условий торговли. В Азербайджане на инфляцию также оказали влияние повышение регулируемых цен на газ и электроэнергию и введение импортных пошлин на продукцию сельского хозяйства. Ожидается снижение инфляции в странах — экспортерах нефти до 8,3 процента в 2017 году и до 7,6 процента в 2018 году. Эти прогнозы отражают ослабевающее инфляционное давление в Казахстане в связи с недавним укреплением курса тенге и сокращением государственных расходов. Еще одним фактором являются перспективы умеренной инфляции в Азербайджане в результате планируемой бюджетной консолидации, а также более жесткой денежно-кредитной политики по мере перехода страны к полностью гибкому обменному курсу (Центральный банк Азербайджана объявил о переходе к режиму плавающего обменного курса в начале января 2017 года).

За исключением Таджикистана, в 2016 году инфляция в странах — импортерах нефти была ниже значения предыдущего года, средний показатель инфляции для этой группы стран снизился до 1,9 процента, что приблизительно на 3 процентных пункта ниже по сравнению с 2015 годом. В связи со слабым внутренним спросом и более низкими ценами на импорт в Армении продолжилась дефляция. В Кыргызской Республике наблюдалась практически нулевая инфляция по причине слабого экономического роста, укрепления курса национальной валюты и снижения цен на продукты питания. Инфляция в Грузии снизилась в результате слабого спроса и снижения мировых цен на нефть и продовольствие. Однако по мере продолжения оживления экономической активности в странах — импортерах нефти ожидается ускорение темпов инфляции до 4,4 процента в 2017 году и их сохранение в районе 4 процентов в 2018 году.

По мере продолжения перехода стран к более гибкому обменному курсу денежно-кредитная политика должна быть по-прежнему сосредоточена на развитии ситуации с инфляцией. Стабилизация обменного курса и ослабление инфляционного давления позволили некоторым центральным банкам с начала 2016 года снизить в ряде случаев директивные ставки. Так поступил Казахстан среди стран — экспортеров нефти, и Армения, Грузия и Кыргызская Республика — среди стран-импортеров (рис. 4).  И напротив, ужесточение денежно-кредитной политики произошло в Азербайджане в значительной мере в целях поддержки обменного курса и преодоления инфляционного давления, а также в меньшей степени в Таджикистане, тоже для сдерживания инфляционного давления в связи со снижением обменного курса и избытком ликвидности.

И напротив, ужесточение денежно-кредитной политики произошло в Азербайджане в значительной мере в целях поддержки обменного курса и преодоления инфляционного давления, а также в меньшей степени в Таджикистане, тоже для сдерживания инфляционного давления в связи со снижением обменного курса и избытком ликвидности.

Требуется дальнейшее совершенствование основ денежно-кредитной политики для оказания поддержки гибкости обменного курса и таргетирования инфляции. Для этого необходимо провести большую работу по разработке соответствующих инструментов политики и укреплению независимости, аналитического и коммуникационного потенциала центрального банка с целью завоевания авторитета, крайне важного для успешного внедрения этих основ.

Необходимо исправить недостатки финансового сектора

Уязвимость финансового сектора продолжает нарастать, и такую ситуацию нужно срочно исправлять. За несколькими исключениями, произошло увеличение объема реструктурированных и просроченных кредитов на фоне по-прежнему существенной долларизации и недостаточной капитализации банков. Эти недостатки являются тормозом для будущей экономической активности с учетом продолжения замедления роста кредитования в ряде стран (рис. 5).  В то же время отсутствие прозрачности и проблемы собственности продолжали ограничивать деятельность и снижали уровень доверия к банковскому сектору в некоторых странах. В отдельных случаях проблемы управления и ограниченная независимость органов надзора не дают решить укоренившиеся проблемы.

В то же время отсутствие прозрачности и проблемы собственности продолжали ограничивать деятельность и снижали уровень доверия к банковскому сектору в некоторых странах. В отдельных случаях проблемы управления и ограниченная независимость органов надзора не дают решить укоренившиеся проблемы.

На этом фоне официальные органы предприняли некоторые шаги для того, чтобы устранить эти факторы уязвимости. В Армении, например, все банки выполнили недавнее предписание центрального банка об увеличении размера минимального капитала, что также привело к нескольким слияниям и консолидации банковской системы. В Грузии ведется работа по укреплению системы регулирования и сокращения масштабов долларизации. В Азербайджане продолжились вливание капитала и выкуп государством безнадежных кредитов, однако после завершения разработки новых планов по капитализации может потребоваться закрытие еще нескольких банков. В Казахстане официальные органы принимают участие в процессе слияния двух крупнейших банков, требующего значительной государственной финансовой поддержки.В Таджикистане было объявлено о плане по рекапитализации двух крупнейших банков и ликвидации двух меньших банков. Однако в финансовом секторе этой страны остаются слабые места, при этом сохраняются проблемы послаблений со стороны регулирующих органов и урегулирования необслуживаемых кредитов.

В целом странам региона КЦА предстоит многое сделать для сдерживания рисков и расширения финансового посредничества. Добиться этого будет непросто, учитывая сложное наследие и проблемы управления в сочетании с регулятивными послаблениями и пониженными темпами экономического роста. Во-первых, нужно должным образом выявить и устранить все слабые места в балансах банков. Во-вторых, своевременное вмешательство в работу слабых банков имеет принципиальное значение для предотвращения системных рисков. Необходимо, чтобы поддержка для окончательного урегулирования банков предоставлялась на строгих условиях. Например, государственные средства должны выделяться только для поддержки жизнеспособных системно значимых организаций под четко определенные и полностью обеспеченные гарантии, при этом акционеры не могут сохранять за собой какие-либо права требования в случае предоставления поддержки. Ликвидация проблемных активов (с возможностью приобретения этих активов новыми инвесторами) должна происходить в соответствии с прозрачными рыночными принципами, способствующими повышению конкуренции в банковской системе. Необходимо избегать регулятивных послаблений, а корпоративное управление на государственных предприятиях, являющихся основными заемщиками во многих юрисдикциях, следует улучшить. Одновременно с этим регулирующие органы должны продолжать совершенствовать практику кредитования и основы урегулирования кризисов, при этом следя за выполнением пруденциальных требований. Быстрое решение проблем финансового сектора может иметь положительные эффекты для роста, не только в результате активизации финансового посредничества, но и снижения потенциального давления на государственные финансы.

Проведение структурных реформ становится еще более необходимым, когда риски смещаются в сторону ухудшения ситуации

В то время как базисные допущения указывают на повышение темпов экономического роста, для перспектив региона сохраняются риски ухудшения ситуации, а для некоторых стран, в том числе, в силу региональной геополитической напряженности. Более слабое, чем ожидается, восстановление экономики может подорвать перспективы реализации заслуживающих доверия планов бюджетной консолидации. В то же время, невозможность быстро устранить недостатки финансового сектора может не только еще более ухудшить перспективы роста, но и увеличить системный риск, повышая давление на бюджет в некоторых странах КЦА.

В этом контексте внешние шоки, потрясшие регион после 2014 года, вызвали неотложную потребность в диверсификации экономики с отходом от ориентации на нефть и другие биржевые товары, а также снижении зависимости от денежных переводов. Это особенно важно с учетом высокой неопределенности в связи с позицией Соединенных Штатов и других развитых стран относительно экономической политики, имеющей самое серьезное значение для всего мира (см. раздел «Глобальные изменения»). Хотя торговые и финансовые связи стран КЦА со странами с развитой экономикой являются относительно ограниченными, воздействие таких внутренних политических изменений на страны, являющиеся основными торговыми партнерами региона, в том числе в виде роста протекционизма и последующей дестабилизации торговых потоков и движения капитала, может оказаться значительным. Влияние более низких темпов роста мировой экономики на цены на основные биржевые товары также может ослабить перспективы региона.

В то же время, растущие цены на нефть и другие биржевые товары в сочетании с несколько более благоприятными перспективами ключевых торговых партнеров рискуют вызвать самоуспокоение, что в свою очередь может привести к откладыванию структурных реформ, проведение которых необходимо для раскрытия потенциала роста региона. Несмотря на то, что некоторые инициативы уже были запущены (например, «100 конкретных шагов» в Казахстане и «План реформ из четырех пунктов» в Грузии, в который входят административная реформа, улучшение делового климата и укрепление нормативно-правовой базы), их реализация потребует снижения роли государства, что может оказаться проблематичным. Любые задержки в процессе проведения реформ в регионе КЦА могут еще больше замедлить темпы повышения уровня жизни в этих странах.

Это связано с более прочным экономическим ростом в России, являющимся основным фактором, определяющим для стран КЦА потоки денежных переводов и экспорт, а также пересмотром в сторону повышения темпов роста экономики Китая, который является важнейшим инвестором и все более значимым торговым партнером для региона. Такое улучшение перспектив мировой экономики также в определенной степени отражает повышение цен на биржевые товары. Все эти факторы окажут поддержку росту в регионе КЦА, а также предоставят странам возможность реализации долгосрочных реформ, необходимых для обеспечения более высокого, более устойчивого и всеобъемлющего экономического роста. Однако прогноз также подразумевает более высокие процентные ставки, что может усугубить факторы уязвимости и в некоторых случаях привести к сокращению ликвидности.

Это связано с более прочным экономическим ростом в России, являющимся основным фактором, определяющим для стран КЦА потоки денежных переводов и экспорт, а также пересмотром в сторону повышения темпов роста экономики Китая, который является важнейшим инвестором и все более значимым торговым партнером для региона. Такое улучшение перспектив мировой экономики также в определенной степени отражает повышение цен на биржевые товары. Все эти факторы окажут поддержку росту в регионе КЦА, а также предоставят странам возможность реализации долгосрочных реформ, необходимых для обеспечения более высокого, более устойчивого и всеобъемлющего экономического роста. Однако прогноз также подразумевает более высокие процентные ставки, что может усугубить факторы уязвимости и в некоторых случаях привести к сокращению ликвидности. Это связано с более прочным экономическим ростом в России, являющимся основным фактором, определяющим для стран КЦА потоки денежных переводов и экспорт, а также пересмотром в сторону повышения темпов роста экономики Китая, который является важнейшим инвестором и все более значимым торговым партнером для региона. Такое улучшение перспектив мировой экономики также в определенной степени отражает повышение цен на биржевые товары. Все эти факторы окажут поддержку росту в регионе КЦА, а также предоставят странам возможность реализации долгосрочных реформ, необходимых для обеспечения более высокого, более устойчивого и всеобъемлющего экономического роста. Однако прогноз также подразумевает более высокие процентные ставки, что может усугубить факторы уязвимости и в некоторых случаях привести к сокращению ликвидности.

Это связано с более прочным экономическим ростом в России, являющимся основным фактором, определяющим для стран КЦА потоки денежных переводов и экспорт, а также пересмотром в сторону повышения темпов роста экономики Китая, который является важнейшим инвестором и все более значимым торговым партнером для региона. Такое улучшение перспектив мировой экономики также в определенной степени отражает повышение цен на биржевые товары. Все эти факторы окажут поддержку росту в регионе КЦА, а также предоставят странам возможность реализации долгосрочных реформ, необходимых для обеспечения более высокого, более устойчивого и всеобъемлющего экономического роста. Однако прогноз также подразумевает более высокие процентные ставки, что может усугубить факторы уязвимости и в некоторых случаях привести к сокращению ликвидности.

Улучшение относительно октябрьского прогноза также стало отражением существенного пересмотра показателей экономической активности в Казахстане в связи с воздействием корректировки обменного курса, проявления эффектов принятых ранее мер бюджетного стимулирования и добычей нефти на Кашаганском месторождении.

Улучшение относительно октябрьского прогноза также стало отражением существенного пересмотра показателей экономической активности в Казахстане в связи с воздействием корректировки обменного курса, проявления эффектов принятых ранее мер бюджетного стимулирования и добычей нефти на Кашаганском месторождении.  И хотя это обеспечило столь необходимую поддержку экономической активности, возможности для бюджетного маневра сократились, а государственный долг вырос (см. ниже).

И хотя это обеспечило столь необходимую поддержку экономической активности, возможности для бюджетного маневра сократились, а государственный долг вырос (см. ниже).

И напротив, ужесточение денежно-кредитной политики произошло в Азербайджане в значительной мере в целях поддержки обменного курса и преодоления инфляционного давления, а также в меньшей степени в Таджикистане, тоже для сдерживания инфляционного давления в связи со снижением обменного курса и избытком ликвидности.

И напротив, ужесточение денежно-кредитной политики произошло в Азербайджане в значительной мере в целях поддержки обменного курса и преодоления инфляционного давления, а также в меньшей степени в Таджикистане, тоже для сдерживания инфляционного давления в связи со снижением обменного курса и избытком ликвидности. В то же время отсутствие прозрачности и проблемы собственности продолжали ограничивать деятельность и снижали уровень доверия к банковскому сектору в некоторых странах. В отдельных случаях проблемы управления и ограниченная независимость органов надзора не дают решить укоренившиеся проблемы.

В то же время отсутствие прозрачности и проблемы собственности продолжали ограничивать деятельность и снижали уровень доверия к банковскому сектору в некоторых странах. В отдельных случаях проблемы управления и ограниченная независимость органов надзора не дают решить укоренившиеся проблемы.