Частное финансирование деятельности, связанной с изменением климата, должно играть решающую роль, поскольку страны с формирующимся рынком и развивающиеся страны стремятся обуздать выбросы парниковых газов и сдержать процесс изменением климата, одновременно преодолевая его последствия.

Оценки колеблются, но эти страны должны совместно инвестировать не менее 1 трлн долларов США в энергетическую инфраструктуру к 2030 году и от 3 до 6 трлн долларов США ежегодно во все отрасли до 2050 года, чтобы смягчить последствия изменения климата за счет существенного сокращения выбросов парниковых газов. Кроме того, необходимо дополнительно от 140 млрд до 300 млрд долларов США ежегодно к 2030 году для адаптации к материальным последствиям изменения климата, таким, как повышение уровня моря и усиление засух. После 2050 года потребность в финансировании может резко увеличиться, составив от 520 млрд до 1,75 трлн долларов США ежегодно в зависимости от того, насколько эффективными окажутся меры по смягчению последствий изменения климата.

Быстрое наращивание частного финансирования деятельности, связанной с изменением климата, имеет важное значение, о чем подробно идет речь в аналитической главе нашего недавнего «Доклада о глобальной финансовой стабильности». Ключевые решения включают надлежащую оценку рисков, связанных с изменением климата, инновационные инструменты финансирования, расширение базы инвесторов, привлечение более широкого круга многосторонних банков развития и организаций по финансированию развития, а также укрепление информации о климате.

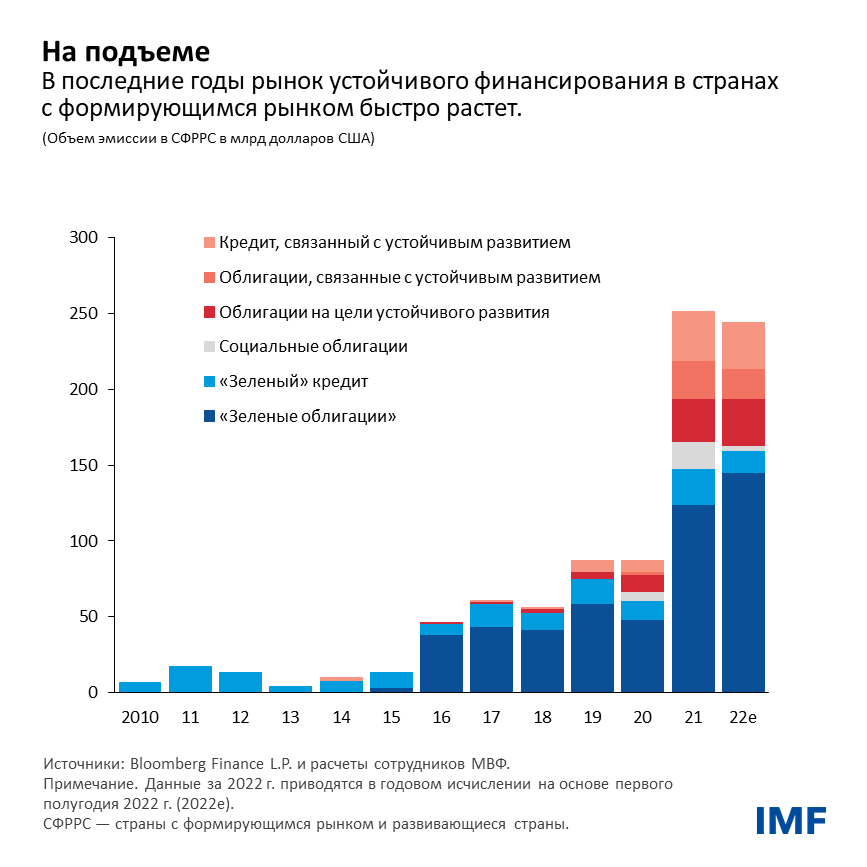

Обнадеживает то, что объем частного устойчивого финансирования в странах с формирующимся рынком и в развивающихся в странах в прошлом году возрос до рекордных 250 млрд долларов США. Однако к 2030 году объем частного финансирования должен по крайней мере удвоиться — и это при том, что в настоящее время часто не хватает привлекательных для инвестиций проектов в области низкоуглеродной инфраструктуры, тогда как финансирование отраслей, использующих ископаемые виды топлива, стремительно выросло за период после заключения Парижского соглашения.

Отсутствие эффективного механизма установления тарифов за выбросы углерода ослабляет стимулы и возможности инвесторов по выделению больших объемов средств на финансирование проектов, оказывающих благоприятное воздействие на климат, равно как и неоднородная архитектура климатической информации, содержащая неполные климатические данные, стандарты раскрытия информации, таксономии и другие подходы к обеспечению единообразия.

Кроме того, неясно, могут ли очень крупные и быстрорастущие потоки инвестиций, отвечающие экологическим, социальным и управленческим критериям, или ЭСГ, сами по себе оказать реальное воздействие на увеличение масштабов частного финансирования деятельности, связанной с изменением климата. Помимо все еще неопределенных климатических преимуществ инвестирования в проекты, отвечающие критериям ЭСГ, баллы, присваиваемые компаниям, инвестирующим в подобные проекты в странах с формирующимся рынком и в развивающихся странах, неизменно ниже, чем у компаний из стран с развитой экономикой. В результате инвестиционные фонды, ориентированные на проекты в сфере ЭСГ, выделяют гораздо меньше средств на инвестиции в активы в странах с формирующимся рынком. Более того, риски, связанные с инвестированием в активы в странах с формирующимся рынком и в развивающихся странах, нередко воспринимаются инвесторами как чрезмерно высокие.

Инновационные инструменты финансирования могут помочь преодолеть некоторые из этих проблем, наряду с расширением базы инвесторов за счет включения в нее глобальных банков, инвестиционных фондов, институциональных инвесторов, таких как страховые компании, инвесторов, вкладывающих средства в проекты социального воздействия, а также благотворительных фондов и другие.

В более крупных странах с формирующимся рынком, располагающих более развитыми рынками облигаций, инвестиционные фонды, такие как фонд «зеленых» облигаций Amundi, поддерживаемый за счет структуры Всемирного банка, финансирующей проекты в частном секторе, являются удачным примером привлечения институциональных инвесторов, таких как пенсионные фонды. Следует тиражировать и расширять такие фонды, чтобы стимулировать эмитентов в странах с формирующимся рынком к увеличению предложения «зеленых» активов для финансирования низкоуглеродных проектов и привлечения широкого круга международных инвесторов.

Что касается менее развитых стран, то в финансировании жизненно важных низкоуглеродных инфраструктурных проектов ключевую роль будут играть многосторонние банки развития. Через такие организации следует направлять больше ресурсов на финансирование деятельности, связанной с изменением климата.

Важным первым шагом станет увеличение их базы капитала и пересмотр подходов, касающихся склонности к риску, в рамках партнерских отношений с частным сектором при поддержке прозрачной практики управления и управленческого надзора.

Многосторонние банки развития могли бы тогда шире использовать финансирование акционерного капитала, объем которого в настоящее время составляет не более 1,8 процента их обязательств по финансированию деятельности, связанной с изменением климата, в странах с формирующимся рынком и в развивающиеся странах. Участие таких банков в акционерном капитале компаний может привлечь намного большие объемы частного финансирования, размер которого в настоящее время превышает обязательства таких организаций всего лишь в 1,2 раза.

Важным инструментом, необходимым для стимулирования частных инвестиций, является разработка таксономий «переходных» проектов и других подходов к согласованию, в рамках которых можно выявлять финансовые активы, которые со временем могут помочь сократить выбросы и побудить компании начать переход к достижению целей в области сокращения выбросов.

Важно отметить, что они, в том числе, сосредоточены на инновациях в таких отраслях, как цементная, сталелитейная, химическая промышленность и большегрузный транспорт, которые не могут быстро сократить выбросы из-за ограничений, связанных с технологией и издержками. Это поможет обеспечить порядок, при котором такие углеродоемкие отрасли, имеющие наибольший потенциал для сокращения выбросов парниковых газов, не будут оттесняться инвесторами на второй план, а, скорее, получат стимулы для постепенного снижения своего углеродного воздействия.

МВФ играет все более важную роль, в том числе благодаря своему новому Трастовому фонду на цели достижения стойкости и долгосрочной устойчивости, который нацелен на предоставление доступного долгосрочного финансирования, чтобы помочь странам повысить устойчивость к изменению климата и к другим долгосрочным структурным проблемам. У нас есть обязательства на общую сумму 40 миллиардов долларов США, а также достигнутые на уровне сотрудников соглашения о первых двух программах — для Барбадоса и Коста-Рики. Этот трастовый фонд может помочь мобилизовать инвестиции из официальных и частных источников для финансирования деятельности, связанной с изменением климата.

МВФ также способствует обеспечению доступности качественных климатических данных и содействует принятию стандартов раскрытия информации и сведений о таксономиях «переходных» проектов для создания привлекательного инвестиционного климата.

В более широком плане, мы помогаем укреплять архитектуру климатической информации через Сеть по экологизации финансовой системы и другие международные органы для поддержки стран с формирующимся рынком и развивающихся стран с помощью климатической политики, включая установление тарифов за выбросы углерода. По мере укрепления процесса наращивания масштабов частного финансирования деятельности, связанной с изменением климата, Фонд будет привлекать партнеров и продвигать решения везде, где это возможно.

*****

Торстен Элерс занимает должность старшего эксперта по вопросам финансового сектора в Департаменте денежно-кредитных систем и рынков капитала МВФ в Вашингтоне с сентября 2021 года. Он является одним из авторов ведущей публикации МВФ «Доклад о глобальной финансовой стабильности» и специализируется на вопросах устойчивого финансировании, международного банковского дела и рынках деривативов. Он временно откомандирован Банком международных расчетов, где он течение 10 лет работает в разных должностях как в штаб-квартире в Базеле, так и в его представительстве в Гонконге. Он имеет докторскую степень по экономике Цюрихского университета (Швейцария), степень магистра экономики Уорикского университета (Соединенное Королевство), и степень магистра делового администрирования Дортмундского университета (Германия).

Шарлотта Гард-Ландольфини — эксперт по вопросам изменения климата, энергетики и финансовой стабильности в Департаменте денежно-кредитных рынков и рынков капитала МВФ. Она занимается вопросами экономической политики, исследованиями и надзором, уделяя особое внимание странам с формирующимся рынком и развивающимся странам. До начала работы в Фонде в 2021 году она занимала должность заместителя руководителя подразделения в Министерстве финансов Франции, отвечающего за устойчивое финансирование и климатические риски, а также в Департаменте международной регуляторной политики Управления по рынкам ценных бумаг Франции. Она имеет докторскую степень по экономике Университета Пантеон-Ассас и степень магистра наук в области международной макроэкономики Института политических исследований в Париже, степень магистра в области финансового и корпоративного права Школы права Сорбонны и степень магистра наук в области права и экономики Университета Пантеон-Ассас.

Фабио М. Наталуччи — заместитель директора Департамента денежно-кредитных систем и рынков капитала. Он отвечает за «Доклад по вопросам глобальной финансовой стабильности», в котором приводятся результаты проводимой МВФ оценки рисков для мировой финансовой стабильности. До начала работы в МВФ Фабио занимал должность старшего помощника директора Отдела по валютным вопросам в Совете управляющих Федеральной резервной системы. С октября 2016 года по июнь 2017 года г-н Наталуччи был заместителем помощника министра по вопросам международной финансовой стабильности и регулированию в Министерстве финансов США. Г-н Наталуччи имеет докторскую степень по экономике Нью-Йоркского университета.

Анантакришнан Прасад — советник Департамента денежно-кредитных систем и рынков капитала. Он имеет докторскую степень Бомбейского университета (Индия); степень магистра делового администрирования в области финансов Университета Питтсбурга (США) и магистра коммерции Бомбейского университета (Индия). Он является автором ряда публикаций по вопросам макроэкономического и финансового сектора и автором книги по макроэкономике арабских государств Залива, опубликованной совместно МВФ и Oxford University Press в 2013 году.