Быстрое развертывание вакцинации в Соединенных Штатах и принятие программы бюджетного стимулирования в размере 1,9 трлн долларов США ускорили ожидаемое восстановление экономики страны. В ожидании этого долгосрочные процентные ставки в США быстро выросли: ставка по 10-летним ценным бумагам Казначейства поднялась с менее 1 процента в начале года до более чем 1,75 процента в середине марта. Столь же резкий рост произошел в Соединенном Королевстве. В январе и феврале процентные ставки также несколько выросли в зоне евро и Японии до того, как центральные банки в этих странах смягчили денежно-кредитную политику.

Страны с формирующимся рынком и развивающиеся страны наблюдают за ростом процентных ставок с тревогой. В большинстве из них восстановление экономики идет более медленными темпами, чем в странах с развитой экономикой, в связи с более длительным ожиданием вакцин и ограниченным пространством для принятия своих собственных бюджетных стимулов. Внастоящее время видны признаки ослабления притоков капитала в страны с формирующимся рынком. Существуют опасения того, что повторится «истерика» 2013 года, когда признаки более раннего, чем ожидалось, сворачивания покупок облигаций в США вызвали стремительный отток капитала из стран с формирующимся рынком.

Оправданы ли эти опасения? В ходе проведенного нами исследования, о котором говорится в последнем докладе «Перспективы развития мировой экономики», выяснилось, что для стран с формирующимся рынком важна причина роста процентных ставок в США.

Причина и следствие

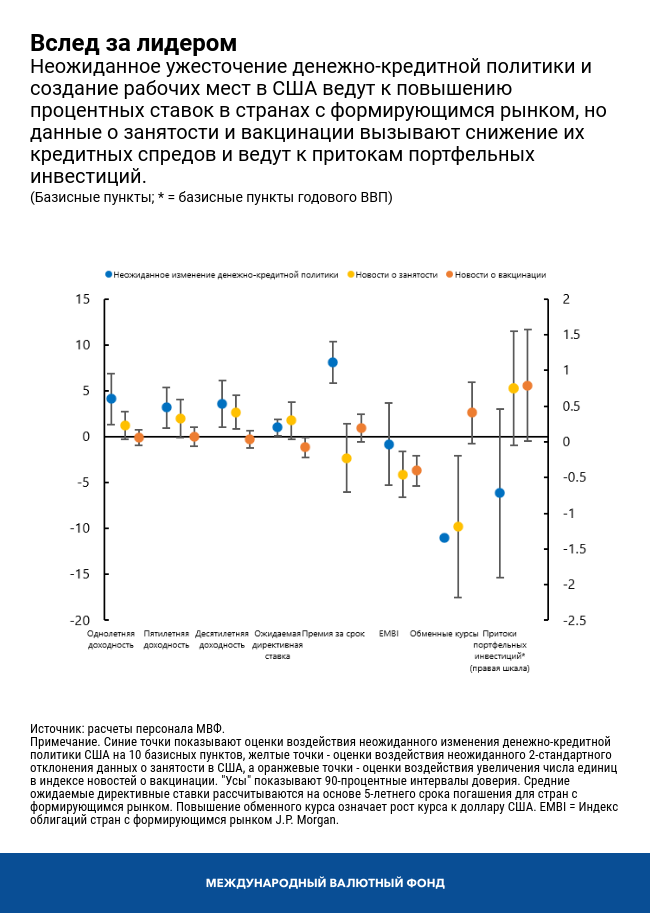

Если причиной являются хорошие новости относительно рабочих мест или вакцин от COVID-19 в США, то в большинстве стран с формирующимся рынком, как правило, наблюдаются более активные притоки портфельных инвестиций и более низкие спреды по долговым инструментам, деноминированным в долларах США. Хорошие экономические новости в странах с развитой экономикой могут вызвать рост экспорта в странах с формирующимся рынком, а повышение экономической активности обычно естественным образом ведет к повышению их внутренних процентных ставок. Это оказывает в целом благоприятное воздействие на среднестатистическую страну с формирующимся рынком. Однако страны с меньшим объемом экспорта в Соединенные Штаты, но в большей степени зависящие от внешних заимствований, могут ощутить стресс на финансовом рынке.

Если новости о росте инфляции в США вызывают повышение процентных ставок в Соединенных Штатах, это также обычно благоприятно отражается на странах с формирующимся рынком. Их процентные ставки, обменные курсы и потоки капитала, как правило, не подвергаются воздействию, вероятно, потому что в прошлом неожиданные изменения инфляции были вызваны сочетанием хороших (например, повышенная готовность к расходам) и плохих (например, рост производственных затрат) экономических новостей.

Однако если рост процентных ставок в странах с развитой экономикой вызван ожиданиями более агрессивных действий центрального банка, это может повредить странам с формирующимся рынком. В нашем исследовании эти «сюрпризы денежно-кредитной политики» отмечаются как повышения процентных ставок в дни, когда Федеральный комитет по операциям на открытом рынке или Совет управляющих Европейского центрального банка делают очередные заявления. Мы обнаружили, что каждый процентный пункт, на который повышаются процентные ставки в США в связи с «сюрпризом денежно-кредитной политики», обычно вызывает немедленное повышение долгосрочных процентных ставок на треть процентного пункта в среднестатистической стране с формирующимся рынком или на две трети процентного пункта в стране с более низким кредитным рейтингом спекулятивного уровня. При прочих равных условиях портфельный капитал незамедлительно покидает страны с формирующимся рынком, а курсы их валют снижаются к доллару США. Ключевое отличие от повышения процентных ставок в связи с хорошими экономическими новостями состоит в том, что «премия за срок» — компенсация за риск, связанный с владением долговыми инструментами с более длительным сроком погашения, —повышается в США в случае неожиданного ужесточения денежно-кредитной политики, а вслед за ней растут спреды по деноминированным в долларах долговым инструментам стран с формирующимся рынком.

Хорошие новости

В действительности повышение процентных ставок в США вызвано сочетанием этих причин. До сих пор основным фактором служат «хорошие новости» о перспективах экономики. Ожидания активизации экономической деятельности в некоторых странах с формирующимся рынком усилились с января по март, что может отчасти вызывать рост их процентных ставок и является одним из объяснений резкого повышения потоков капитала в январе. Последующий рост процентных ставок в США в целом был упорядоченным при стабильном функционировании рынков. Даже при росте долгосрочных процентных ставок в США краткосрочные процентные ставки по-прежнему близки к нулю. Цены акций остаются высокими, а процентные ставки по корпоративным облигациям и деноминированным в долларах облигациям стран с формирующимся рынком идут в ногу с процентными ставками по ценным бумагам Казначейства США.

Более того, рыночные ожидания относительно инфляции, похоже, держатся вблизи долгосрочной цели Федеральной резервной системы в размере 2 процентов в год, и если они останутся на этом уровне, это может способствовать сдерживанию роста процентных ставок в США. Резкий рост процентных ставок в США отчасти объясняется нормализацией ожиданий инвесторов относительно инфляции в США.

Осторожная поступь

Однако похоже, что присутствуют и другие факторы. Повышение процентных ставок в США в значительной мере объясняется ростом премии за срок, что может отражать растущую неуверенность инвесторов относительно инфляции и темпов эмиссии долговых инструментов и покупок облигаций центральным банком в будущем. Оттоки капитала из стран с формирующимся рынком, имевшие место в феврале и начале марта, сменились притоками на третьей неделе марта, но с тех пор подвержены волатильности. Неясно также, могут ли большие объемы ценных бумаг Казначейства, которые Соединенные Штаты, как ожидается, эмитируют в этом году, вытеснить заимствования некоторыми странами с формирующимся рынком.

Таким образом, ситуация нестабильна. Процентные ставки в странах с развитой экономикой остаются низкими, и возможно их дальнейшее повышение. Настроения инвесторов в отношении стран с формирующимся рынком могут ухудшиться. Чтобы не спровоцировать такое ухудшение, центральные банки стран с развитой экономикой могут распространять четкую, прозрачную информацию о будущей денежно-кредитной политике при различных сценариях. Хорошим примером служат предоставленные Федеральной резервной системой разъяснения необходимых условий повышения ее директивных ставок. По мере продолжения восстановления будет полезно далее разъяснять возможные будущие сценарии, учитывая, что новая основа денежно-кредитной политики ФРС еще не проверена, и участники рынка не уверены в темпах покупок активов в будущем.

Страны с формирующимся рынком смогут и далее предоставлять поддержку со стороны политики только в том случае, если будут присутствовать ожидания стабильной внутренней инфляции. Например, центральные банки в Турции, России и Бразилии повысили процентные ставки в марте для сдерживания инфляции, а центральные банки в Мексике, на Филиппинах и в Таиланде процентные ставки не изменили.

В идеале страны с формирующимся рынком и развивающиеся страны должны стремиться частично компенсировать повышенные глобальные процентные ставки более адаптивной денежно-кредитной политикой у себя дома. Для этого им необходимо обладать определенной степенью независимости от глобальных финансовых условий. Хорошая новость заключается в том, что многие центральные банки в странах с формирующимся рынком смогли смягчить денежно-кредитную политику во время пандемии даже перед лицом бегства капитала. Наш анализ показывает, что страны с более прозрачными центральными банками, в большей степени основанным на правилах процессом принятия бюджетных решений и более высокими кредитными рейтингами смогли сильнее снизить директивные ставки в ходе кризиса.

Учитывая по-прежнему высокую терпимость к риску на глобальных финансовых рынках и возможность дальнейшей рыночной дифференциации в будущем, сейчас подходящее время для стран с формирующимся рынком удлинить сроки погашения долговых инструментов, ограничить валютные несоответствия в балансах и в более общем плане принять меры для повышения финансовой устойчивости.

Сейчас также нужно укрепить глобальную систему финансовой защиты — систему таких механизмов, как своповые линии и многосторонние кредиторы, которые могут предоставить иностранную валюту нуждающимся странам. Международное сообщество должно быть готовым оказать странам помощь в случае чрезвычайных ситуаций. Превентивные финансовые механизмы МВФ могут еще более укрепить буферные резервы стран на случай финансовой волатильности, а также этому может способствовать новое распределение специальных прав заимствования МВФ.

При подготовке данного блога были использованы результаты исследования, проведенного Анантой Дуа, Филиппом Энглером, Чанфеном Фиццаротти и Галеном Шер и возглавляемого Роберто Пьяццой под руководством Ойи Челасун.

*****

Филипп Энглер — экономист в Отделе надзора на многосторонней основе Исследовательского департамента МВФ. Ранее он работал в Немецком институте экономических исследований и Свободном университете Берлина. Его исследования посвящены макроэкономическим аспектам и налогово-бюджетной политике стран с открытой экономикой.

Роберто Пьяцца — экономист Департамента по бюджетным вопросам МВФ, где он работает в Отделе политики и надзора в налогово-бюджетной сфере. Ранее он работал в Исследовательском департаменте МВФ и Банке Италии. Он получил степень доктора экономических наук от Миннесотского университета. В круг его исследовательских интересов входят теория экономического роста, денежно-кредитная политика и международная макроэкономика.

Гален Шер — экономист в Отделе надзора на многосторонней основе Исследовательского департамента МВФ. Ранее он работал в Департаменте стран Западного полушария и Департаменте денежно-кредитных систем и рынков капитала МВФ и был экономистом-исследователем в Банке Англии. Его исследовательская деятельность сосредоточена на вопросах прикладной эконометрики и измерения риска.