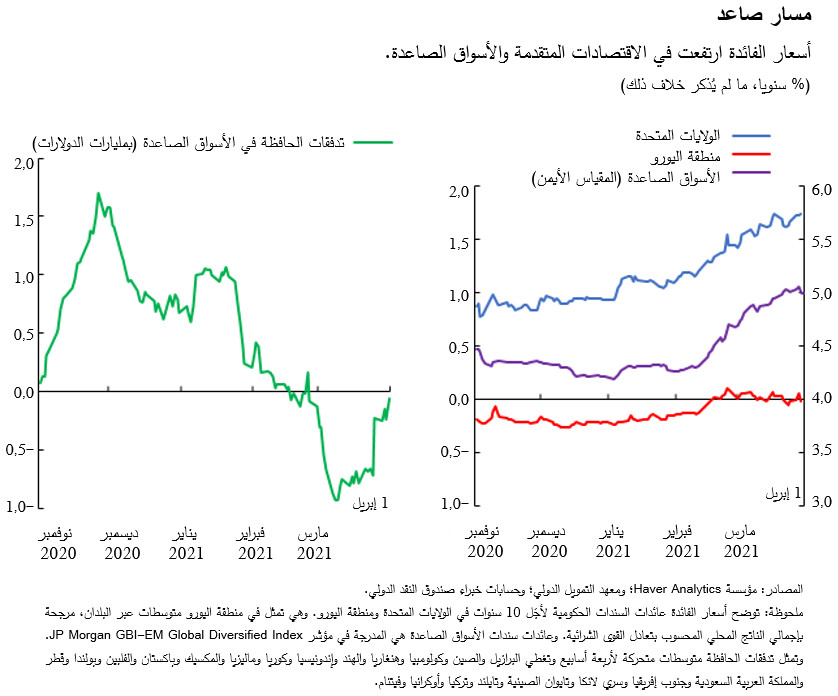

أدت سرعة نشر اللقاح في الولايات المتحدة وإقرار حزمة التحفيز المالي بقيمة 1,9 تريليون دولار أمريكي إلى تعزيز التعافي الاقتصادي المتوقع. واستشرافا لذلك، سجلت أسعار الفائدة الأمريكية الأطول أجلا ارتفاعا سريعا، حيث زاد العائد على سندات الخزانة لأَجَل عشر سنوات من أقل من 1% في بداية العام إلى أكثر من 1,75% في منتصف مارس. وحدثت طفرة مماثلة في المملكة المتحدة. وفي شهري يناير وفبراير، شهدت أسعار الفائدة بعض الارتفاع أيضا في منطقة اليورو واليابان قبل أن تتدخل البنوك المركزية بتيسير السياسة النقدية.

وتتابع الاقتصادات الصاعدة والنامية ارتفاع أسعار الفائدة بقلق بالغ. فمعظمها يواجه تباطؤا في وتيرة التعافي الاقتصادي أكبر مما تواجه الاقتصادات المتقدمة، نظرا لفترات انتظارها الأطول إلى حين الحصول على اللقاح ومحدودية الحيز المالي المتاح لها كي تقوم بدفعتها التحفيزية. وقد ظهرت دلائل على أن تدفقات رأس المال الداخلة إلى الأسواق الصاعدة بدأت تنضب. وما يُخشى حدوثه الآن هو أن تتكرر نوبة الاضطراب التي وقعت في 2013، حين أدت مؤشرات مبكرة للتراجع عن عمليات شراء السندات الأمريكية إلى اندفاع تدفقات رأس المال إلى خارج الأسواق الصاعدة.

فهل هذه المخاوف مبرَّرة؟ يخلص بحثنا الوارد في أحدث إصدار من تقرير "آفاق الاقتصاد العالمي" إلى أن ما يهم بالنسبة للأسواق الصاعدة هو السبب وراء ارتفاع أسعار الفائدة الأمريكية.

سبب ونتيجة

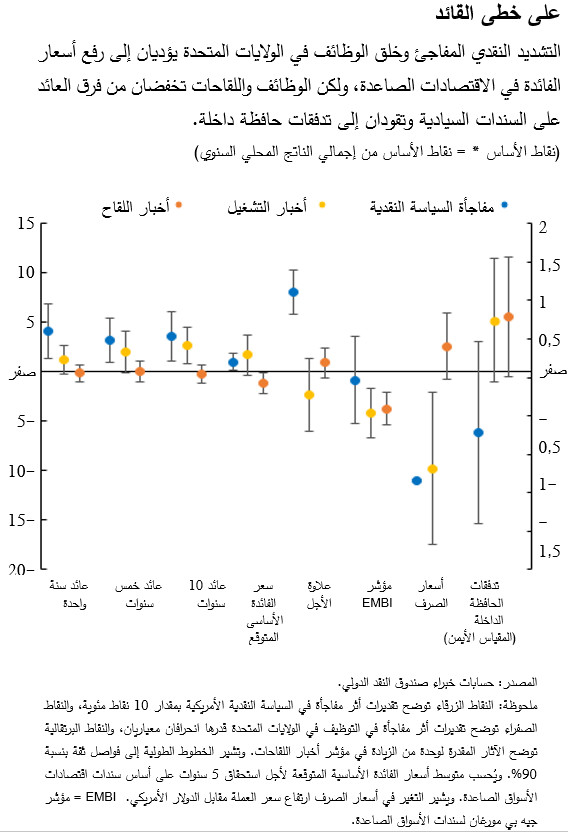

فحين يكون السبب هو أخبار جيدة عن الوظائف في الولايات المتحدة أو اللقاحات المضادة لفيروس كوفيد-19، تشهد معظم الأسواق الصاعدة تدفقات حافظة داخلة أقوى وفروقا أقل في عائد سندات الدين المقومة بالدولار الأمريكي. ويمكن أن تقود الأخبار الاقتصادية الجيدة في الاقتصادات المتقدمة إلى نمو الصادرات في الأسواق الصاعدة، ويميل انتعاش النشاط الاقتصادي بطبيعة الحال إلى رفع أسعار الفائدة المحلية. ويكون التأثير الكلي حميدا بالنسبة لمتوسط الأسواق الصاعدة. غير أن البلدان التي تُصَدر أقل للولايات المتحدة ولكنها تعتمد أكثر على الاقتراض الخارجي يمكن أن تشعر بضغوط في الأسواق المالية.

وحين تؤدي أخبار ارتفاع التضخم في الولايات المتحدة إلى ارتفاع أسعار الفائدة، غالبا ما يكون تأثير ذلك حميدا أيضا على الأسواق الصاعدة. فأسعار فائدتها وأسعار صرفها وتدفقاتها الرأسمالية تميل إلى عدم التأثر، ربما لأن مفاجآت التضخم السابقة كانت تعكس مزيجا من الأخبار الاقتصادية الجيدة، مثل زيادة الرغبة في الإنفاق، والأخبار السيئة، مثل زيادة تكاليف الإنتاج.

غير أن ارتفاع أسعار الفائدة في الاقتصادات المتقدمة إذا كان مدفوعا بتوقع إجراءات أكثر تشددا من جانب البنوك المركزية، فمن شأنه أن يلحق الضرر باقتصادات الأسواق الصاعدة. وترصد دراستنا "مفاجآت السياسة النقدية" هذه على هيئة ارتفاعات في أسعار الفائدة في الأيام التي يصدر فيها المنشور المنتظم عن إعلانات اللجنة الفيدرالية للسوق المفتوحة أو مجلس إدارة البنك المركزي الأوروبي. ونخلص إلى أن كل ارتفاع بمقدار نقطة مئوية واحدة في أسعار الفائدة الأمريكية بسبب "مفاجأة في السياسة النقدية" يميل إلى رفع أسعار الفائدة طويلة الأجل بصورة فورية بمقدار ثلث نقطة مئوية في متوسط الأسواق الصاعدة، أو ثلثي نقطة مئوية في السوق الصاعدة ذات التصنيف الائتماني الأدنى المقدر بدرجة المضاربة. وإذا تساوت كل العوامل الأخرى، يتدفق رأس مال الحافظة على الفور إلى خارج الأسواق الصاعدة وتنخفض قيمة عملاتها مقابل الدولار الأمريكي. وهناك فرق أساسي مقارنة بزيادات أسعار الفائدة المدفوعة بأخبار اقتصادية جيدة وهو أن "علاوة الأجل"- أي التعويض عن مخاطر حيازة سند دين بأجل استحقاق أطول – ترتفع في الولايات المتحدة في ظل مفاجآت السياسة النقدية المتشددة، ويرتفع معها العائد على سندات دين الأسواق الصاعدة المقومة بالدولار.

الأخبار الجيدة

وفي الواقع العملي، هناك مزيج من هذه الأسباب يدفع أسعار الفائدة الأمريكية إلى الارتفاع. ولا تزال "الأخبار الجيدة" عن آفاق الاقتصاد هي العامل الأساسي. وقد تحسنت توقعات النشاط الاقتصادي في بعض الأسواق الصاعدة بين شهري يناير ومارس، الأمر الذي قد يؤدي جزئيا إلى رفع أسعار فائدتها وقد يساعد على تفسير طفرة تدفقات رأس المال في يناير. وكان ارتفاع أسعار الفائدة الأمريكية لاحقا ارتفاعا منظما بوجه عام، حيث استمر عمل الأسواق بكفاءة. وفي الوقت الذي ارتفعت فيه أسعار الفائدة الأمريكية طويلة الأجل، ظلت أسعار الفائدة الأمريكية قصيرة الأجل قريبة من الصفر. وظلت أسعار الأسهم مرتفعة، ولم تتباعد أسعار الفائدة على سندات الشركات وسندات الأسواق الصاعدة المقومة بالدولار عن أسعار الفائدة على سندات الخزانة الأمريكية.

وبالإضافة إلى ذلك، تبدو توقعات السوق للتضخم قيد السيطرة* في حدود قريبة من هدف الاحتياطي الفيدرالي للأجل الطويل والذي يبلغ 2% سنويا، وإذا ظلت في هذه الحدود فمن الممكن أن تساعد على إيقاف الارتفاع في أسعار الفائدة الأمريكية. ويرجع جانب من الطفرة التي سجلتها أسعار الفائدة الأمريكية إلى عودة توقعات المستثمرين للتضخم في الولايات المتحدة إلى وضعها الطبيعي.

اخطُ برفق

ولكن يبدو أن هناك عوامل أخرى تساهم بدور أيضا. فجانب كبير من الزيادة في أسعار الفائدة الأمريكية يرجع إلى تصاعد علاوة الأجل، التي قد تكون انعكاسا لتزايد عدم اليقين لدى المستثمرين بشأن التضخم ووتيرة إصدارات الدين في المستقبل ومشتريات البنوك المركزية من السندات. وقد تحولت تدفقات رأس المال التي خرجت من الأسواق الصاعدة في فبراير وأوائل مارس إلى تدفقات داخلة في الأسبوع الثالث من مارس، ولكنها لا تزال متقلبة منذ ذلك الحين. ومن غير الواضح أيضا ما إذا كانت الكميات الكبيرة من سندات الخزانة التي يتوقع أن تصدرها الولايات المتحدة هذا العام يمكن أن تزاحم الاقتراض من جانب بعض الأسواق الصاعدة.

وعلى ذلك فإن الموقف يتسم بالهشاشة. فأسعار فائدة الاقتصادات المتقدمة لا تزال منخفضة ويمكن أن ترتفع أكثر. ومزاج المستثمرين تجاه اقتصادات الأسواق الصاعدة يمكن أن يتدهور. ولتجنب ما يؤدي لذلك، يمكن للبنوك المركزية في الاقتصادات المتقدمة أن تساعد بالإفصاح الواضح والشفاف عن السياسة النقدية المستقبلية في ظل السيناريوهات المختلفة. وتعد إرشادات الاحتياطي الفيدرالي بشأن الشروط المسبقة لرفع سعر الفائدة الأساسي*مثالا جيدا في هذا الخصوص. ومع استمرار التعافي، سيكون من المفيد تقديم مزيد من الإرشادات حول السيناريوهات المستقبلية الممكنة، نظرا لأن إطار السياسة النقدية الجديد الذي وضعه الاحتياطي الفيدرالي لم يختبر بعد وأن المشاركين في السوق ليسوا على يقين من وتيرة مشتريات الأصول في المستقبل.

ولن تتمكن الأسواق الصاعدة من مواصلة تقديم الدعم من خلال السياسات إلا إذا كان من المتوقع أن يستقر التضخم المحلي. فعلى سبيل المثال، رفعت البنوك المركزية في تركيا وروسيا والبرازيل أسعار الفائدة في شهر مارس للسيطرة على التضخم، بينما أبقتها البنوك المركزية في المكسيك والفلبين وتايلند دون تغيير.

وفي الوضع المثالي، ينبغي أن تسعى الاقتصادات الصاعدة والنامية إلى تعويض بعض الارتفاع في أسعار الفائدة العالمية باستخدام سياسة نقدية أكثر تيسيرا في الداخل. ولتحقيق ذلك، فهي تحتاج إلى بعض استقلالية القرار بعيدا عن تأثير الأوضاع المالية العالمية. والخبر الجيد هو أن كثيرا من البنوك المركزية في الأسواق الصاعدة استطاعت تيسير السياسة النقدية أثناء الجائحة، حتى في ظل هروب رؤوس الأموال. ويشير تحليلنا إلى أن الاقتصادات التي تتسم بنوكها المركزية بدرجة أكبر من الشفافية، ويتم صنع القرارات المالية فيها على نحو أكثر اعتمادا على القواعد، وتتمتع بتصنيفات ائتمانية أعلى، تمكنت من تخفيض أسعار الفائدة الأساسية بنسبة أكبر أثناء الأزمة.

ونظرا لاستمرار القدرة العالية على تحمل المخاطر في الأسواق المالية العالمية حتى الآن، وإمكانية حدوث المزيد من التمييز السوقي في المستقبل، فإن الوقت ملائم حاليا لكي تقوم الأسواق الصاعدة بإطالة أجل استحقاق الدين، والحد من عدم اتساق العملات في الميزانيات العمومية، والقيام عموما باتخاذ خطوات لتعزيز الصلابة المالية.

والوقت ملائم أيضا لتعزيز شبكة الأمان المالي العالمية – أي نظام الترتيبات على غرار خطوط تبادل العملات والمقرضين متعددي الأطراف الذين يمكنهم توفير النقد الأجنبي للبلدان المحتاجة إليه. وينبغي أن يكون المجتمع الدولي مستعدا لمساعدة البلدان في ظل السيناريوهات المتطرفة. ويمكن للتسهيلات المالية الوقائية التي يتيحها الصندوق أن تعطي البلدان الأعضاء دفعة إضافية لهوامش الأمان الواقية من التقلب المالي، كما سيساعد في هذا الصدد توزيع مخصصات جديدة من حقوق السحب الخاصة التي يصدرها الصندوق.

تستند التدوينة إلى بحث أنانتا دوا، وفيليب إنغلر، وتشامفينغ فيتساروتي، وغلين شير، بقيادة روبرتو بياتسا وتحت إشراف وأويا تشيلاسون.

*****

فيليب إنغلِر هو اقتصادي في قسم الرقابة متعددة الأطراف في إدارة البحوث بالصندوق. وقد عمل سابقا في المعهد الألماني للبحوث الاقتصادية (DIW Berlin) وجامعة برلين الحرة. وتركز أبحاثه على الاقتصاد الكلي في نظام الاقتصاد المفتوح وسياسة المالية العامة.

روبرتو بياتسا هو اقتصادي في إدارة شؤون المالية العامة بالصندوق حيث يعمل في قسم سياسة المالية العامة والرقابة. وقد عمل سابقا في إدارة البحوث بالصندوق، وفي البنك المركزي الإيطالي. وهو حاصل على درجة الدكتوراه في الاقتصاد من جامعة منيسوتا، وتشمل اهتماماته البحثية نظرية النمو والسياسة النقدية والاقتصاد الكلي الدولي.

غلين شير هو اقتصادي في قسم الرقابة متعددة الأطراف في إدارة البحوث بالصندوق. وقد عمل سابقا في إدارتي نصف الكرة الغربي والأسواق النقدية والرأسمالية بالصندوق، كما كان اقتصاديا باحثا في بنك إنجلترا. وتركز أبحاثه على الاقتصاد القياسي التطبيقي وقياس المخاطر.