Para os latino-americanos que vivem no exterior, enviar dinheiro para casa pode ser uma tarefa árdua e complexa. A maioria das pessoas utiliza os serviços de bancos tradicionais e operadores de transferências em dinheiro para enviar suas remessas. Mas recorrer a esses serviços financeiros para efetuar pagamentos internacionais custa caro — cerca de 6% do valor total – e essas taxas normalmente são pagas pelo remetente. Isso significa um saldo menor para os familiares ou amigos que vão receber o dinheiro.

Segundo um estudo recente da série IMF Working Papers, uma opção mais econômica para os países latino-americanos é o uso de tecnologias financeiras, ou fintechs – como os serviços de mobile banking –para enviar dinheiro ao exterior.

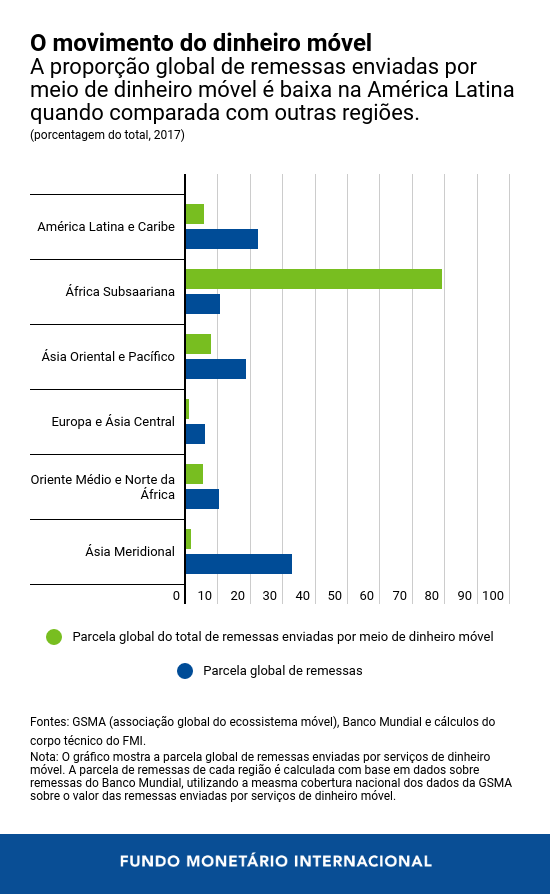

Nosso gráfico da semana mostra a participação global da América Latina no envio de remessas em todo o mundo e a parcela dessas remessas que é feita por meio do dinheiro móvel. Como mostra o gráfico, o uso do dinheiro móvel para enviar e receber remessas é relativamente baixo na América Latina, apesar da participação elevada da região no total de remessas mundiais (cerca de US$ 80,5 bilhões em 2017).

Essa situação contrasta fortemente com a da África Subsaar

iana, onde o uso do dinheiro móvel para envio de remessas é bem mais difundido. Em termos globais, as remessas da América Latina superam as da África Subsaariana. Contudo, como mostra o gráfico, a África Subsaariana responde pela maioria das transações mundiais por meio do dinheiro móvel, seguida pela Ásia Meridional e Pacífico.

Phone home

Com o grande número de latino-americanos que vivem no exterior e enviam a seus países um volume expressivo de remessas — cerca de 1,5% do produto da região em 2017 — o uso mais difundido de novas opções de fintech pode ajudar a reduzir os custos das transferências internacionais.

Segundo o estudo, os operadores móveis e os serviços de dinheiro móvel podem transmitir remessas a um custo relativamente baixo, de cerca de 3%, em comparação com o custo das transferências efetuadas por intermédio de provedores de serviços financeiros mais tradicionais, que é de cerca de 6%.

Trata-se de uma diferença crucial quando as remessas são uma fonte importante de renda para muitos países da região. Para El Salvador, Haiti, Honduras e Jamaica, por exemplo, as remessas recebidas equivalem a mais de 15% do PIB de cada país.

Mais opções de fintech

A boa notícia para quem envia e recebe as remessas é que as fintech estão evoluindo rapidamente na América Latina. Por exemplo, segundo um relatório do Banco Interamericano de Desenvolvimento e da Finnovista, a região está registrando um aumento do número de startups no setor das fintech que se concentram em serviços relacionados com pagamentos — um crescimento de cerca de 61% em 2018. Além disso, as empresas de fintech internacionais estão começando a firmar parcerias com operadores locais de telefonia móvel, operadores de transferências em dinheiro e bancos da região para oferecer serviços financeiros.

E há também o papel das políticas. As autoridades de toda a região já estão tomando medidas para melhorar a eficiência dos sistemas de pagamentos. Além disso, um ambiente regulatório favorável será fundamental para estimular o desenvolvimento de soluções de fintech para a transferência de remessas na América Latina.

Por exemplo, regras para racionalizar o licenciamento dos serviços de dinheiro móvel e de remessas internacionais, bem como dos provedores de serviços de remessas para o envio e recebimento de pagamentos internacionais, podem ajudar a apoiar o desenvolvimento de soluções fintech e das startups nessa área.

Além disso, os países podem apoiar as parcerias entre os operadores tradicionais de transferências em dinheiro (como os bancos locais), com redes estabelecidas, e os provedores de dinheiro móvel.

Os países da América Latina podem igualmente apoiar mais centros mundiais de remessas para que se conectem a outros provedores de serviços de remessas, o que ajudaria a baixar os custos.

Ao mesmo tempo, as políticas devem também garantir a proteção contra riscos ligados à segurança cibernética, lavagem de dinheiro e financiamento do terrorismo.