(foto: Henry Romero/Reuters/Newscom)[/caption]

(foto: Henry Romero/Reuters/Newscom)[/caption]

Por IMFBlog

A veces, para los latinoamericanos que viven en el extranjero enviar dinero a su país de origen puede ser una experiencia complicada y costosa. Para enviar sus remesas, la mayoría suele utilizar los métodos del sector bancario tradicional y los servicios de transferencias monetarias. Pero el uso de estos servicios financieros para pagos transfronterizos resulta caro —alrededor de un 6% del importe total— y estas comisiones suele pagarlas el remitente. Esto se traduce en menos dinero para enviar a la familia o los amigos.

Una opción menos costosa para los países latinoamericanos es el uso de tecnología financiera, como la banca móvil, para enviar dinero al exterior, según un reciente documento de trabajo del personal técnico del FMI .

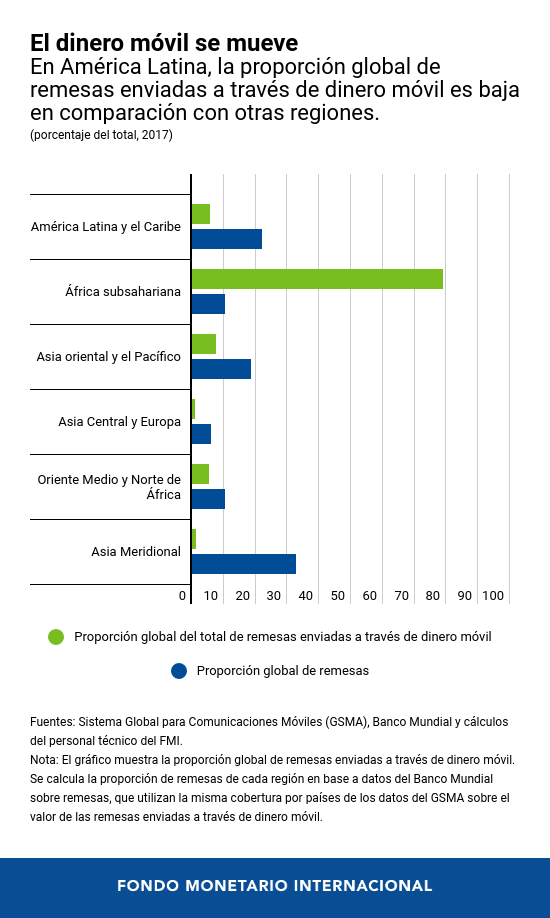

Nuestro gráfico de la semana muestra la proporción de remesas enviadas a través de dinero móvil en América Latina, junto con la proporción total de remesas a escala mundial. Como se observa en el gráfico, el uso de dinero móvil en América Latina, tanto para enviar como para recibir remesas, es relativamente bajo, pese a que la región concentra una alta proporción del total de remesas mundiales, que fueron de unos USD 80.500 millones en 2017.

Esto contrasta con África subsahariana, donde el uso de dinero móvil para las remesas está mucho más avanzado. A escala mundial, la proporción de remesas correspondiente a América Latina es mayor que la de África subsahariana. Sin embargo, como muestra el gráfico, África subsahariana concentra la mayor parte de los envíos mundiales de remesas a través de dinero móvil, seguida de Asia oriental y el Pacífico.

Llama a casa

Dado que una gran cantidad de latinoamericanos viven en el exterior y envían a su país de origen cuantiosas remesas —alrededor del 1,5% del producto de la región en 2017—, una mayor utilización de las distintas opciones de tecnología financiera contribuiría a reducir los costos de las transferencias transfronterizas.

Según este estudio, los operadores móviles y el dinero móvil pueden enviar remesas con un costo relativamente bajo, alrededor de un 3%, frente a un costo de alrededor de 6% de las transferencias con proveedores de servicios financieros más tradicionales.

Esto es fundamental en muchos países de la región donde las remesas son una fuente de ingresos. Por ejemplo, en El Salvador, Haití, Honduras y Jamaica, las remesas recibidas superan el 15% del PIB de cada país.

Una mayor disponibilidad de tecnología financiera

La buena noticia para quienes envían y reciben remesas es que la tecnología financiera se está desarrollando con rapidez en América Latina. Por ejemplo, según un informe del Banco Interamericano de Desarrollo y de Finnovista, en la región están aumentando las nuevas empresas de tecnología financiera centradas en servicios de pagos, con un crecimiento de alrededor del 61% en 2018. Además, las empresas globales de tecnología financiera están empezando a asociarse con operadores de redes móviles, servicios de transferencias bancarias y bancos locales de la región para ofrecer servicios financieros.

Las políticas también son un factor importante. En toda la región, las autoridades ya están adoptando medidas para mejorar la eficiencia de los sistemas de pago. Además, será fundamental un entorno regulatorio favorable que estimule el desarrollo de soluciones de tecnología financiera para el envío de remesas en América Latina.

Por ejemplo, mediante normas que simplifiquen la adjudicación de licencias de dinero móvil y remesas internacionales y la habilitación de servicios de remesas tanto para enviar como para recibir pagos transfronterizos se podría respaldar el desarrollo de la tecnología financiera y de nuevas empresas tecnológicas.

Además, los países pueden apoyar asociaciones entre operadores tradicionales de transferencias monetarias (como los bancos locales) con redes establecidas y proveedores de dinero móvil.

Los países latinoamericanos también pueden apoyar el desarrollo de nuevos centros globales de remesas que sirvan para conectar con otros proveedores de servicios de remesas, lo que contribuiría a reducir los costos.

Al mismo tiempo, las políticas también deben proteger frente a los riesgos relacionados con la seguridad cibernética, el lavado de dinero y el financiamiento del terrorismo.