Ce blog fait partie d’une série consacrée aux mesures prises pour faire face au coronavirus.

La propagation du coronavirus est une tragédie humaine qui touche le monde entier. Il est complexe d’en quantifier les retombées économiques, ce qui donne lieu à une grande incertitude quant aux perspectives économiques et aux risques de détérioration qui y sont associés. Une montée aussi brusque des incertitudes peut mettre en péril la croissance économique et la stabilité financière. Outre des mesures ciblées sur le plan économique ou budgétaire, il sera essentiel d'adopter des mesures appropriées en matière de stabilité monétaire et financière pour soutenir l'économie mondiale.

Incertitude accrue et resserrement des conditions financières

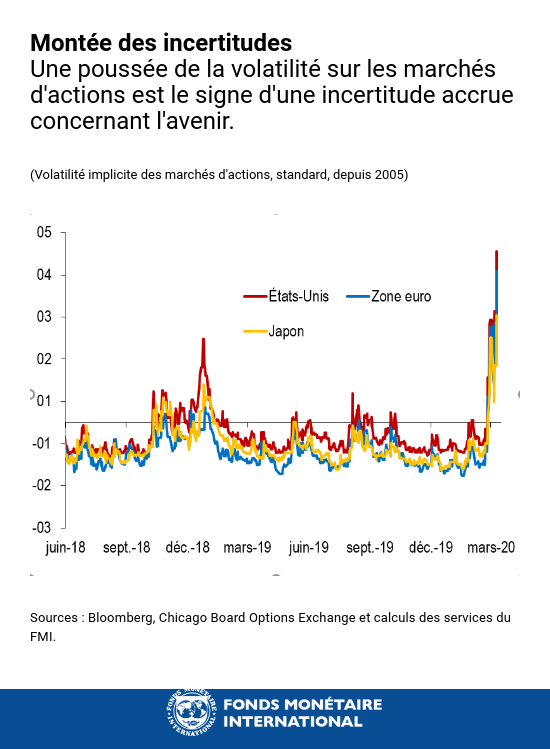

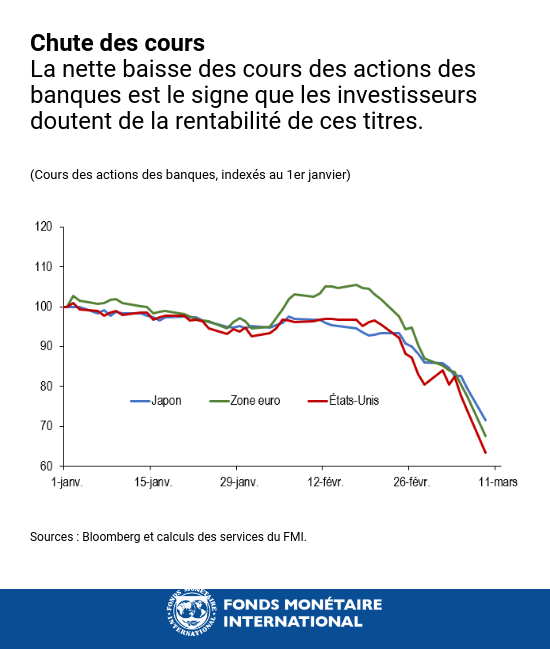

Les indicateurs de l'incertitude économique, tels que la volatilité des marchés d’actions, ont fortement augmenté dans les pays du monde entier. Les marchés boursiers de grandes économies, comme celles des États-Unis, de la zone euro et du Japon, ont tous connu une chute brutale et une hausse de la volatilité implicite, car les investisseurs fébriles essaient de tenir compte des derniers risques posés par le nouveau virus.

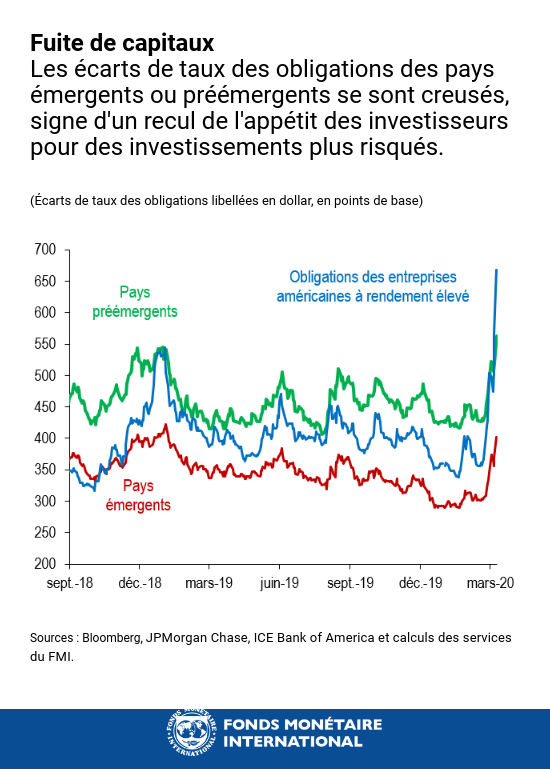

En raison de cette forte montée des incertitudes, les écarts de crédit se sont largement creusés sur l'ensemble des marchés, à mesure que les investisseurs se détournent des actifs relativement risqués au profit d'actifs plus sûrs. Les obligations à rendement élevé et les obligations des pays émergents sont particulièrement touchées par cette réorientation. Par conséquent, les écarts de taux des obligations des pays émergents ou préémergents libellées en dollars américains ont fortement augmenté.

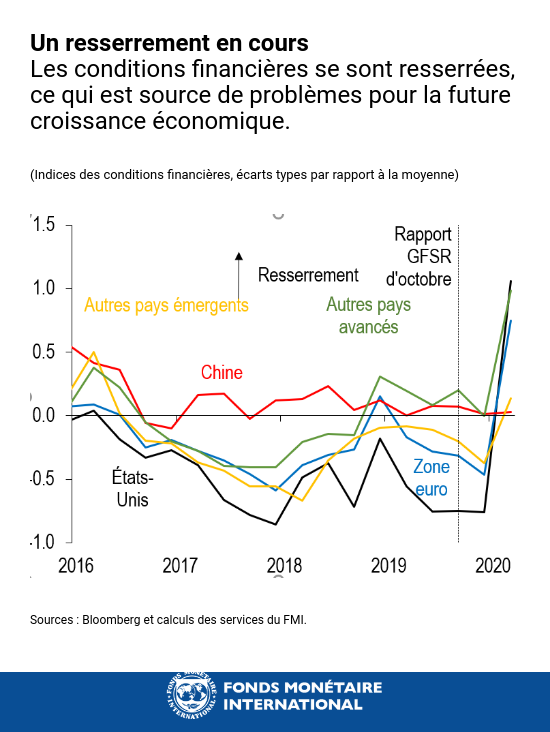

Les conditions financières se sont considérablement resserrées au cours des dernières semaines, de sorte que les entreprises font face à des coûts de financement plus élevés lorsqu'elles font appel aux marchés d'actions ou d'obligations. Un resserrement aussi soudain et marqué des conditions financières freine l'économie, car les entreprises reportent leurs décisions d'investissement et les particuliers retardent leur consommation, étant donné qu'ils se sentent plus fragilisés sur la plan financier.

Politique monétaire

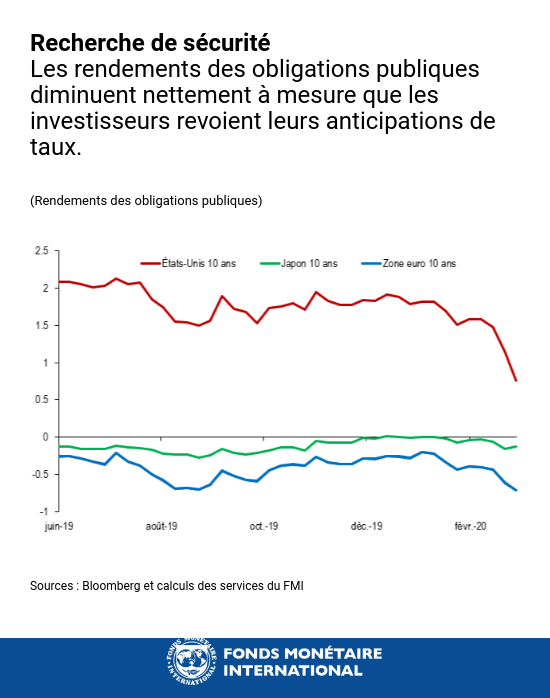

Compte tenu du net resserrement des conditions financières, ainsi que des anticipations de faible inflation, la politique monétaire a un rôle à jouer dans la conjoncture actuelle. Les banques centrales peuvent agir rapidement pour atténuer le durcissement des conditions financières en injectant des liquidités et en réduisant les taux d'intérêt, ce qui permettrait d'éviter un éventuel resserrement du crédit. De fait, les marchés ont anticipé un assouplissement agressif de la part des banques centrales, comme en témoigne la chute brutale des rendements des obligations souveraines dans de nombreux pays du monde.

Des mesures synchronisées dans les différents pays renforcent l'efficacité de la politique monétaire. C'est pourquoi la coopération mondiale visant à synchroniser les politiques monétaires doit faire figure de priorité. Des liquidités abondantes à l'intérieur des pays et au-delà des frontières sont la condition préalable à une inversion réussie du resserrement rapide des conditions financières. Dans ces circonstances inhabituelles, si les pressions sur la liquidité menacent le fonctionnement du marché, les banques centrales devront peut-être intervenir pour injecter des liquidités d'urgence.

Si les conditions économiques et financières devaient se détériorer davantage, les dirigeants pourraient recourir aux outils mis au point pendant la crise financière. En 2009, par exemple, la Réserve fédérale a lancé un programme de financement d‘achats de titres adossés à des actifs (Term Asset-Backed Securities Loan Facility), qui a permis d’offrir des financements ciblés. La Banque d'Angleterre et le Trésor du Royaume-Uni ont, quant à eux, mis en place un dispositif de prêt (Funding for Lending Scheme) dans le cadre duquel une subvention est accordée pour encourager les prêts aux ménages, aux PME et aux sociétés non financières. D'autres autorités ont mis en place des variantes de ces systèmes de prêt afin de réduire les coûts d'emprunt dans certains secteurs.

Stabilité financière

La forte baisse des taux d'intérêt, combinée à une inquiétude croissante quant aux perspectives économiques, a également suscité des préoccupations chez les investisseurs en ce qui concerne la solidité des banques. Le cours des actions des établissements bancaires a fortement chuté et ceux des obligations des banques ont également subi une certaine pression, ce qui traduit probablement une crainte de pertes potentielles.

La bonne nouvelle est que les banques sont généralement plus résilientes qu'avant la crise financière de 2008, car elles disposent de plus grandes réserves de fonds propres et de liquidités. Les risques que le secteur bancaire fait peser sur la stabilité financière sont donc beaucoup plus faibles, malgré la baisse du cours des actions.

Les autorités de contrôle doivent toutefois suivre de très près l'évolution des banques. Étant donné le caractère temporaire de l'épidémie, les banques pourraient envisager une restructuration temporaire des conditions de prêt pour les emprunteurs les plus touchés. Les autorités de contrôle devraient collaborer étroitement avec les banques pour s'assurer que ces mesures sont à la fois transparentes et temporaires. L'objectif doit être de préserver la solidité financière des banques et la transparence globale de l'ensemble du secteur financier.

Les autorités devraient également se montrer attentives aux éventuelles menaces pour la stabilité financière ayant d’autres origines que le système bancaire. Elles doivent donc accorder une plus grande attention aux gestionnaires d'actifs et aux fonds indiciels : les investisseurs pourraient liquider soudainement des investissements risqués.

Les fortes variations des prix des actifs peuvent rapidement mettre les marchés et les institutions sous pression. Si le fonctionnement des marchés a pu jusqu'à présent résister à de fortes variations de ces prix, des observations empiriques laissent penser que la liquidité s'est resserrée sur de nombreux marchés. Des tensions se font en outre sentir sur les marchés de financement en dollars américains, où les banques et les entreprises non américaines empruntent dans cette devise.

En résumé, les dirigeants doivent agir avec détermination et coopérer au niveau mondial pour préserver la stabilité monétaire et financière en cette période particulièrement difficile. Le leitmotiv « Être optimiste, mais préparé au pire » revient depuis longtemps à juste titre. Le FMI prendra les mesures nécessaires pour aider ses pays membres à faire face à cette crise extraordinaire, mais, espérons-le, temporaire.

*****

Tobias Adrian est conseiller financier et directeur du département des marchés monétaires et de capitaux du FMI. À ce titre, il dirige les travaux du FMI sur la surveillance du secteur financier, les politiques monétaires et macroprudentielles, la réglementation financière, la gestion de la dette et les marchés de capitaux. De plus, il supervise les activités de renforcement des capacités dans les pays membres du FMI. Avant d’entrer au FMI, M. Adrian était premier vice-président de la Banque fédérale de réserve de New York et directeur adjoint du Research and Statistics Group.

M. Adrian a enseigné à l’université de Princeton et à l’université de New York et est l’auteur de nombreuses publications dans des revues économiques et financières, dont American Economic Review, Journal of Finance, Journal of Financial Economics et Review of Financial Studies. Il est titulaire d’un doctorat du Massachusetts Institute of Technology, d’une maîtrise de la London School of Economics, d’un diplôme de l’université Goethe de Francfort et d’une maîtrise de l’université Paris-Dauphine. Il a obtenu son diplôme de fin d’études secondaires en littérature et mathématiques à la Humboldtschule de Bad Homburg.