(Versiones en English, Português)

Tradicionalmente, la opinión de los bancos centrales es que cortes en las tasas de interés terminan estimulando la demanda e incrementando la inflación. Pero el prolongado período de baja inflación y bajas tasas de interés que vienen atravesando las economías avanzadas desde la crisis financiera internacional contradice esa postura y ha desatado un debate. A niveles más bajos, ¿empujan las tasas de interés la inflación al alza (la postura tradicional) o a la baja (la llamada postura neofisheriana)?

Se trata de un interrogante crucial, porque comprender esta relación puede ayudar a los bancos centrales a tomar decisiones de política monetaria acertadas. En un estudio reciente, sometimos a prueba ese vínculo tomando el caso de Brasil.

Relación entre las tasas de interés nominales y reales

Este debate gira en torno a una ecuación muy conocida en el mundo de la economía, la ecuación de Fisher, que relaciona la tasa de interés nominal R con la tasa de interés real r y la inflación prevista π. Si se la toma al pie de la letra y si la tasa de interés real es fija, la ecuación implica que es posible mantener la tasa de inflación a un nivel más bajo a largo plazo fijando la tasa de interés nominal a un nivel permanentemente inferior:

R ↓ = r + π ↓

De hecho, los defensores de la postura neofisheriana mencionan a menudo la relación positiva que se observa entre las tasas de interés nominales y la inflación en muchos países como prueba del efecto ‘neofisheriano’.

¿Qué nos dicen los datos de Brasil?

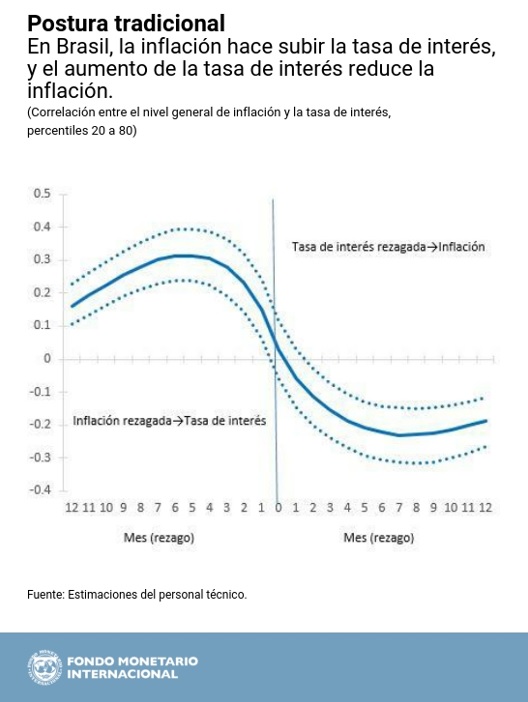

Según nuestro estudio, los datos de Brasil respaldan contundentemente la postura tradicional en cuanto a la transmisión de la política monetaria. En otras palabras, existe una relación negativa significativa entre las variaciones de la tasa de política monetaria y la inflación futura a corto plazo. Concretamente:

- La inflación hace subir la tasa de política monetaria: Como aumentos en la inflación tienden a preceder a aumentos en la tasa de política monetaria, el banco central de Brasil parece haber respondido históricamente a la evolución de la inflación, en parte como consecuencia de shocks de demanda y oferta imprevistos (tales como shocks de precios de los alimentos y de precios regulados, y shocks cambiarios).

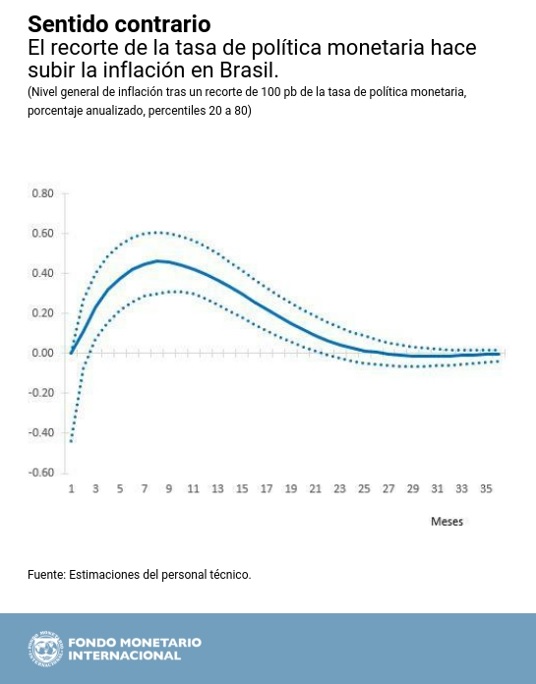

- Una tasa de política monetaria más alta produce una inflación más baja. Si el banco central sube la tasa de política monetaria, la inflación tiende a bajar (como puede observarse en el panel derecho del primer gráfico). Análogamente, un análisis más estructural confirma que un recorte sorpresivo de 100 puntos básicos de la tasa de política monetaria empuja al alza la inflación (vea el segundo gráfico).

Por lo tanto, ¿cómo se puede lograr un nivel más bajo de inflación a largo plazo?

La discusión anterior concierne la relación de corto plazo entre la tasa de interés y la inflación. Según las simulaciones y los datos multinacionales comparativos, es posible alcanzar niveles más bajos de inflación y de las tasas de interés nominales a más largo plazo si el banco central se fija una meta de inflación menor. Sin embargo, la transición a una inflación más baja suele estar asociada a pérdidas del producto y del empleo a corto plazo.

El banco central de Brasil anunció hace poco una meta de inflación anual más baja, que pasaría de 4,5% a 4,25% en 2019 y a 4,0% en 2020. Algunas de las principales maneras de aliviar los costos que implica una meta de inflación inferior son:

- Afianzar la transparencia y la credibilidad de la política monetaria: Reforzando la credibilidad es posible anclar mejor las expectativas inflacionarias, reducir la persistencia de la inflación, mejorar la tensión a corto plazo entre la inflación y el producto, y mitigar el costo asociado a la desinflación. Hay varias dimensiones del régimen brasileño de metas de inflación que podrían mejorarse para afianzar la transparencia y la credibilidad; por ejemplo, conceder más autonomía al banco central y adoptar una meta de inflación puntual a más largo plazo en lugar de una banda que es necesario alcanzar al final de cada año.

- Mejorar la asignación de recursos en el sector financiero: La eficacia de la política monetaria de Brasil podría mejorarse modificando varias políticas crediticias relacionadas con la afectación de recursos y los subsidios al crédito. Las autoridades brasileñas ya han dado un paso en esa dirección, elaborando planes para reducir paulatinamente la diferencia entre la tasa de interés subvencionada que se aplica a los préstamos a largo plazo y la tasa de política monetaria. Establecer un vínculo más estrecho entre aquella y la tasa rectora o cualquier otra tasa de interés de mercado (por ejemplo, los rendimientos a largo plazo de la deuda pública vinculada a la inflación) facilitaría la transmisión monetaria, realzando la potencia de la política monetaria y atenuando la volatilidad de la tasa de interés a lo largo del ciclo económico. Asimismo, al imprimir mayor eficiencia a la asignación de recursos en el sector financiero se podría contribuir a reducir la tasa de interés real a largo plazo, con tasas de interés nominales más bajas para una determinada meta de inflación.