Los activos y mercados financieros de América Latina han sido muy atractivos para los inversionistas internacionales, en gran medida debido a las favorables condiciones externas y a las sólidas políticas económicas implementadas en la última década.

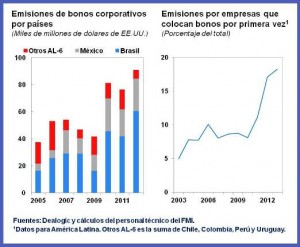

De hecho, en diversos países, la participación extranjera en los mercados locales de capital ha aumentado notablemente. Los emisores soberanos y las corporaciones incluso aquellas que anteriormente tenían un acceso limitado han logrado colocar bonos internacionales a tasas de interés históricamente bajas. Al mismo tiempo, el crédito bancario ha continuado expandiéndose a un ritmo veloz.

Si bien este proceso de profundización financiera es positivo, surge algo de preocupación en torno a las implicaciones que esto tiene para la estabilidad financiera. En particular, una vez que esas condiciones favorables se reviertan. De hecho, la reciente volatilidad que se ha visto en los mercados financieros de la región pone de relieve la rapidez con la que se revierten las buenas épocas.

En este blog, examinamos los sistemas financieros de algunas economías clave de América Latina y destacamos algunos desafíos regulatorios y de supervisión que se requieren para evitar que se vuelvan a repetir los ciclos de auge y caída que asolaron a la región en el pasado.

Sistemas financieros más seguros

Recientes evaluaciones sobre la estabilidad del sistema financiero (Financial System Stability Assessments (FSSA)) publicadas por el FMI para Brasil (2012), Chile (2011), Colombia (2013), México (2011) y Perú (2011) concluyen que los bancos de estos países están, en términos generales, bien capitalizados, que poseen una elevada liquidez y que son rentables. Las pruebas de tensión también sugieren que la mayoría de los bancos estarían en posición de enfrentar shocks globales adversos, tales como una recesión global, un marcado aumento de las tasas de interés internacionales o una caída de los precios de las materias primas.

Igualmente, se encuentra que los sistemas financieros gozan de una sólida supervisión y regulación. La supervisión no solo está alineada de modo general con las mejores prácticas internacionales (Principios Básicos de Basilea para una Supervisión Bancaria Eficaz), sino que además se ha vuelto más integral y sofisticada, ya que los supervisores poseen el conocimiento y las herramientas para evaluar riesgos potenciales. Además, los países han fortalecido sus marcos institucionales para realizar un seguimiento del riesgo sistémico (entre otras formas, mediante mejoras en el intercambio de información sobre bancos, aseguradoras y fondos de pensión), y varios países han pasado a establecer consejos de estabilidad financiera.

Igualmente, se encuentra que los sistemas financieros gozan de una sólida supervisión y regulación. La supervisión no solo está alineada de modo general con las mejores prácticas internacionales (Principios Básicos de Basilea para una Supervisión Bancaria Eficaz), sino que además se ha vuelto más integral y sofisticada, ya que los supervisores poseen el conocimiento y las herramientas para evaluar riesgos potenciales. Además, los países han fortalecido sus marcos institucionales para realizar un seguimiento del riesgo sistémico (entre otras formas, mediante mejoras en el intercambio de información sobre bancos, aseguradoras y fondos de pensión), y varios países han pasado a establecer consejos de estabilidad financiera.

Fortalecimiento de los bancos

Pese a que las evaluaciones son favorables, aún quedan importantes desafíos para los sistemas bancarios de la región.

• En cuanto a la supervisión, la lista de tareas “obligatorias” incluye el fortalecimiento de la protección legal y la independencia de los supervisores bancarios, así como la mejora de la supervisión consolidada y transfronteriza para limitar las grandes exposiciones potenciales o los préstamos vinculados.

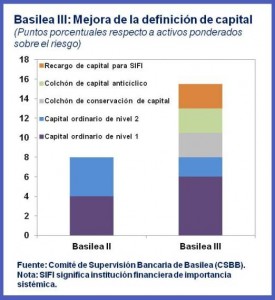

• En el área de regulación, aunque los niveles de capital son amplios, será importante mejorar la calidad y la transparencia del capital en concordancia con las nuevas normas bancarias internacionales, conocidas como Basilea III, lo que se espera concretar en etapas antes de 2015. México ya está exigiendo a los bancos que mantengan una reserva de capital de conservación, mientras que, en Brasil, se están realizando consultas para la aplicación progresiva de mayores requisitos de capital, que incluyen una sobretasa para bancos de importancia sistémica. Estas nuevas regulaciones protegerán a los bancos de los shocks y, al mismo tiempo, limitarán la excesiva toma de riesgos.

Más allá de los bancos

Igualmente es necesario fortalecer la supervisión y regulación de las entidades financieras no bancarias y de las grandes corporaciones no financieras. Las favorables condiciones financieras externas están facilitando y abaratando los préstamos corporativos fuera del sistema bancario, una tendencia que podría exacerbarse por las estrictas limitaciones que imponen las nuevas regulaciones bancarias sobre la concentración y la exposición a contrapartes relacionadas. Además, mientras las instituciones fuera del sistema bancario se integran cada vez más al resto del sistema financiero, existe la posibilidad que adquieran importancia sistémica, por ejemplo, convirtiéndose en instituciones del tipo too-connected-to-fail (demasiado conectada para fallar). De este modo, algunas medidas fundamentales para reducir el riesgo incluyen:

• Expandir el perímetro regulatorio para incluir instituciones financieras no bancarias. Chile es un buen ejemplo, ya que las regulaciones relativas a tarjetas de crédito se ampliaron para incluir el creciente universo de emisores y operadores de tarjetas de crédito no bancarias (que comprende grandes tiendas departamentales). En la actualidad, se exige que todos los emisores mantengan un sólido nivel de solvencia, liquidez, gestión de riesgo y normas de divulgación de información.

• Expandir el perímetro regulatorio para incluir instituciones financieras no bancarias. Chile es un buen ejemplo, ya que las regulaciones relativas a tarjetas de crédito se ampliaron para incluir el creciente universo de emisores y operadores de tarjetas de crédito no bancarias (que comprende grandes tiendas departamentales). En la actualidad, se exige que todos los emisores mantengan un sólido nivel de solvencia, liquidez, gestión de riesgo y normas de divulgación de información.

• Asegurar que los bancos mejoren sus prácticas de gestión de riesgo, de modo que las brechas informativas relativas a sus nuevos acreedores (por ejemplo, historiales crediticios breves, prácticas contables deficientes de empresas más pequeñas) no creen nuevas fuentes de vulnerabilidades. Estas iniciativas deben complementarse con la creación de más registros crediticios integrales.

• Fortalecer la supervisión de las grandes empresas, lo que incluye identificar posibles descalces de monedas y plazos en sus balances. Esto debe estar acompañado por regulaciones de la gestión gobierno corporativo más estrictas, a fin de garantizar que las empresas divulguen su información financiera (incluso exposiciones a derivados) de manera oportuna, transparente y precisa. Recientemente, Brasil y México fortalecieron las normas de información sobre instrumentos de cobertura de riesgo, luego de que algunas grandes empresas sufrieran fuertes pérdidas debido a la exposición a derivados de divisas extranjeras en el periodo que siguió a la quiebra de Lehman Brothers en 2008.

• Combinar diferentes fuentes de información (incluyendo datos sobre liquidaciones y pagos) para obtener un panorama más detallado del funcionamiento del sistema financiero. Esto incluye desarrollar indicadores y mediciones apropiados para las actividades de instituciones no bancarias, y que complementen los indicadores estándar utilizadas para las actividades bancarias.

Para evitar dificultades financieras en América Latina, las autoridades deberán tomar medidas para resolver los problemas incipientes previos al desarrollo de una crisis. Cualquier demora puede abrir el camino para que se repitan problemas como los que se vieron en el pasado. Por lo tanto, es necesario trabajar sobre las áreas descritas para evitar que se materialicen posibles riesgos financieros.