الارتفاع الحاد في تكاليف الاقتراض، وخاصة قروض الإسكان، أدى إلى تصاعد حدة الانفصال بين إحصاءات التضخم ومعنويات المستهلكين

بدأ الأمريكيون أخيراً يشعرون بقدر أكبر من البهجة إزاء الاقتصاد. ففي شهر مارس، ارتفعت معنويات المستهلكين، مقيسة بمؤشر جامعة ميشيغان لمعنويات المستهلكين، إلى أعلى مستوياتها منذ ما يقرب من ثلاثة أعوام. ورغم تراجعها منذ ذلك الحين، يرى معظم المستهلكين على ما يبدو أن حظوظهم تتحسن.

لقد حان الوقت. فمنذ الجائحة، سيطر على الأمريكيين شعور دائم بالبؤس بشأن حالة الاقتصاد، حيث هبطت معنويات المستهلكين إلى أدنى مستوى لها على الإطلاق مع ارتفاع التضخم في منتصف عام 2022 إلى أعلى مستوى له منذ 40 عاما. وظلت معنوياتهم في أدنى مستوياتها على نحو مزمن خلال فترة طويلة من عام 2023، رغم أن هناك عددا كبيرا من المؤشرات التي تشير إلى حدوث تعافٍ اقتصادي أوسع نطاقا، بما في ذلك نمو أقوى، وارتفاع في معدلات التوظيف، وتباطؤ في معدل التضخم.

وقد أمعن خبراء الاقتصاد التفكير بشأن هذا التناقض الواضح: فتنبؤاتهم حول كيفية استجابة الناس للأخبار الاقتصادية الإيجابية لم تتوافق مع استمرار المعنويات السلبية السائدة بشكل عام بين المستهلكين. فقد رأي البعض أن الأمر يستغرق وقتا حتى يستفيد الناس من تباطؤ التضخم، وتحدث آخرون عن الانطباعات السلبية، في حين أشار آخرون إلى ارتفاع أسعار السلع الأهم لدى المستهلكين، مثل البنزين والبقالة. وقد جمع الباحثون هذه النظريات وغيرها في فرضية "الألم الرجيع". وتشير هذه الفرضية إلى أن المخاوف غير الاقتصادية ربما تكون الآن هي المحرك للمزاج الاقتصادي.

ونحن لا نستبعد أيا من هذه الحجج. ولكن في دراسة صدرت مؤخرا شارك في إعدادها كارل أوسكار شولتز من جامعة هارفارد، نرى أن هذا التفسير يغفل آلية بالغة الأهمية كانت تحظى بتقدير أكبر في الماضي من خبراء الاقتصاد وصناع السياسات، وهي: ارتفاع تكلفة الأموال.

فبالنسبة للمستهلكين، تشكل تكلفة الأموال جزءا من تكلفة المعيشة. وبالتالي، مع ارتفاع أسعار الفائدة في النصف الثاني من عام 2023 إلى أعلى مستوياتها منذ 20 عاما، شعر المستهلكون بالضائقة المالية. ولا تزال أسعار المساكن في الولايات المتحدة مرتفعة بأكثر من 50% منذ بدء الجائحة، كما سجلت أسعار الفائدة على القروض العقارية ارتفاعا بمقدار الضعف تقريبا. وارتفعت مدفوعات الفائدة على القروض العقارية الجديدة بأجل 30 عاما للمنزل العادي بنحو ثلاثة أضعاف منذ نهاية عام 2019. وتضاعفت تقريبا مدفوعات الفائدة على القروض الجديدة لتمويل شراء سيارة. ونتيجة لذلك، ارتفعت مدفوعات الفائدة على الأسر بنحو 30% في عام 2023، وهو أسرع معدل على الإطلاق (راجع الرسم البياني 1).

ومع ذلك، لا يمكن رصد أي من هذه الزيادات بشكل مباشر من خلال مؤشر أسعار المستهلكين. ولم يكن هذا هو الحال دائما. فعندما استحدث آرثر أوكن "مؤشر البؤس" في سبعينات القرن العشرين، والذي جمع بين التضخم والبطالة، أدرج مكتب إحصاءات العمل الأمريكي أسعار الفائدة على القروض العقارية وأسعار الفائدة على تمويل السيارات في مؤشر أسعار المستهلكين، ثم حذف هذين العنصرين في الفترة بين عامي 1983 و1998 على الترتيب. وبالتالي، فإن مؤشر البؤس اليوم يغفل عناصر رئيسية في الإنفاق الاستهلاكي.

وقد قام مكتب إحصاءات العمل الأمريكي بحذف أسعار الفائدة على القروض العقارية وأسعار الفائدة على تمويل السيارات من مؤشره لأسباب وجيهة، ونحن لا نرى أنه ينبغي له إعادتها. ولكننا نعتقد أن هذه الفجوة في المقياس الحالي غاية في الأهمية لفهم حالة المستهلك الأمريكي. وبمجرد التصدي لهذا التغيير، يصبح من الممكن اختبار الفرضيات الأخرى.

الأموال المفقودة

نحن نصوغ حجتنا في ثلاث خطوات. أولاً، نوضح أن التباين في مؤشر جامعة ميشيغان لمعنويات المستهلكين الذي لا يمكن تفسيره بالتضخم والبطالة أظهر في السابق علاقة ارتباط قوية بالمتغيرات البديلة لارتفاع تكاليف الاقتراض على المستهلكين.

ومن الممكن تصنيف البيانات الأساسية الواردة في المسح الذي أجرته الجامعة إلى مخاوف بشأن الدخل ومخاوف بشأن تكلفة المعيشة. وقد وصلت مخاوف الدخل في عام 2023 إلى مستوى منخفض يضاهي مستواها قبل الجائحة. وبالتالي كانت هذه المخاوف متسقة مع بيئة تتسم بانخفاض معدل البطالة ولا تفسر الانحراف عن النمط المعتاد للمستهلكين.

وغالبا ما تكون المخاوف بشأن تكلفة المعيشة ذات علاقة ارتباط قوية بمعدل التضخم الرسمي. وقد بلغت هذه المخاوف ذروتها خلال الدورة التضخمية في أوائل ثمانينات وأوائل تسعينات القرن العشرين وأواخر العقد الثاني من القرن الحادي والعشرين وفترة ما بعد جائحة كوفيد الأخيرة. ومع ذلك، فإن نسبة المخاوف بشأن تكلفة المعيشة التي لا يمكن تفسيرها بالتباين في معدل التضخم الرسمي قد زادت بشكل حاد خلال هذه الدورة. وترتبط هذه النسبة غير المفسرة ارتباطا وثيقا بكل من النمو الحقيقي لنفقات الفائدة على القروض العقارية واستعداد البنوك لتقديم قروض للمستهلكين تُسدد على أقساط. وتشير هذه النتائج إلى أن استبعاد تكلفة الأموال من المقاييس الرسمية يفسر الكثير بشأن الفجوة بين مستوى مخاوف المستهلكين ومعدلات التضخم الرسمية.

تكاليف الاقتراض

بالإضافة إلى ذلك، نشير إلى أن الأسئلة الأخرى الواردة في المسح تقدم دليلا مباشرا على أن مخاوف المستهلكين بشأن تكاليف الاقتراض ارتفعت إلى مستويات قياسية في عام 2023، ولم يتم تجاوزها إلا خلال فترة رئاسة بول فولكر للاحتياطي الفيدرالي من عام 1979 حتى عام 1987. ونبني مؤشرا يلخص أوجه التباين في الإجابات عن الأسئلة المتعلقة بتكاليف الاقتراض لتمويل شراء السلع المعمرة والسيارات والمساكن.

وتشير مخاوف المستهلكين بشأن أسعار الفائدة إلى ذروتين واضحتين: الأولى خلال حقبة فولكر، عندما ارتفعت أسعار الفائدة على الأموال الفيدرالية وأسعار الفائدة على القروض العقارية إلى ما يزيد على 15%. ثم تراجعت المخاوف بشكل حاد بعد قيام الاحتياطي الفيدرالي بتيسير السياسة النقدية في عام 1982. وحدثت الذروة الثانية لمخاوف المستهلكين في عام 2023. ومع بدء انخفاض أسعار الفائدة، من المتوقع أن يتحسن هذا المقياس.

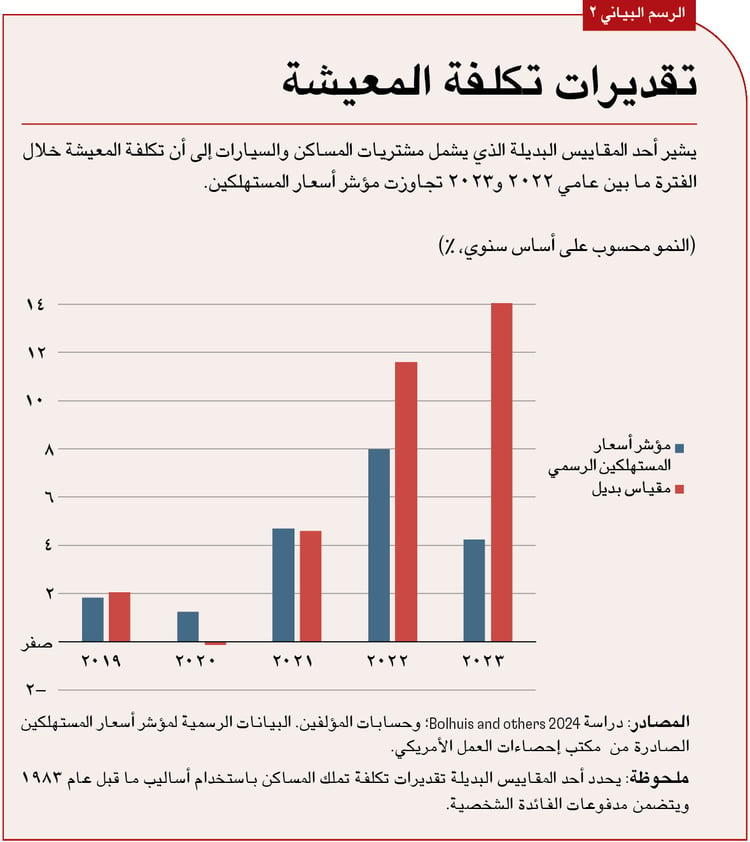

وأخيراً، نعرض مقاييس بديلة لتكلفة المعيشة تتضمن صراحة تكلفة الأموال. وتعتمد المنهجية الحالية لمكتب إحصاءات العمل على سوق الإيجارات وحدها لتفسير التغيرات في معادل الإيجار للمالكين (دراسة Bolhuis, Cramer, and Summers 2022). وقبل عام 1983، كان مؤشر أسعار المستهلكين يتضمن مقياسا لتكلفة تملك المساكن يعكس أسعار الفائدة على القروض العقارية وأسعار المساكن. وبالمثل، تستبعد الإحصاءات الرسمية تكاليف الاقتراض المتعلقة بالسيارات ومدفوعات الفائدة الشخصية الأخرى (على سبيل المثال، ديون بطاقات الائتمان) التي تعكس بشكل أفضل التكاليف الفعلية التي يتحملها المستهلكون.

وبعد أن حددنا هذه النقاط، نقدم مقاييس بديلة لمؤشر أسعار المستهلكين تعكس مدفوعات الفائدة على القروض العقارية، ومدفوعات الفائدة الشخصية على قروض السيارات وغيرها من أوجه الاستهلاك غير السكني، وتكاليف استئجار السيارات. إن مقياسنا الرئيسي البديل للتضخم يعيد بناء مقياس مؤشر أسعار المستهلكين قبل عام 1983 ويوسع نطاقه باستخدام تكاليف تملك المساكن ومدفوعات الفائدة الشخصية. وتشير هذه المقاييس البديلة إلى ذروة أعلى بكثير، كما تشير إلى استمرار ارتفاع معدل التضخم طوال عام 2023 (الرسم البياني 2).

إن منهجيتنا البديلة بشأن تضخم مؤشر أسعار المستهلكين تساهم إلى حد كبير في حل معضلة استمرار انخفاض معنويات المستهلكين في بيئة تتسم بانخفاض معدلات البطالة وتراجع معدل التضخم الرسمي. فطوال عام 2023، كانت الفجوة في معنويات المستهلكين عند مستويات قياسية، بعد أن أُخِذَ في الاعتبار معدل البطالة، ومعدل التضخم الرسمي في مؤشر أسعار المستهلكين، والنمو في سوق الأسهم الأمريكية. ومن شأن احتساب تكاليف تملك المساكن ومدفوعات الفائدة الشخصية أن يسد أكثر من ثلثي هذه الفجوة في عام 2023.

ومنذ نشر دراستنا، أشار بعض الباحثين إلى أن أسعار البنزين والبقالة هي العوامل الأكثر تأثيرا على معنويات المستهلكين وليس تكاليف الاقتراض. ولكننا نجد أن الفجوة لم تتغير عمليا، حتى بعد أن أخذنا في الاعتبار التغيرات في أسعار البقالة والغاز.

تفسير واضح

أصيب العديد من الباحثين بالحيرة بسبب الفجوة بين مقاييس خبراء الاقتصاد للرفاهية الاقتصادية وما ذكره المستهلكون بالفعل عن شعورهم. وبحلول منتصف عام 2023، تحدث المعلقون عن "الركود الانطباعي" - وهو ركود لا يظهر في ارتفاع تكاليف المعيشة أو ارتفاع معدل البطالة بل في "الانطباعات". فهل كان لهبوط معنويات المستهلكين - التي كان ينبغي أن تكون إيجابية بدرجة كبيرة للغاية في ضوء النمو القوي لإجمالي الناتج المحلي، وانخفاض الأسعار، واستمرار خلق فرص العمل في عام 2023 - أن ينذر بحدوث ركود؟ وهل يتغير كل شيء إذا عادت أسعار البنزين والبقالة إلى مستويات أقرب إلي الطبيعية؟

إننا نقدم تفسيرا أوضح لانفصال معنويات المستهلكين عن الأساسيات الاقتصادية: إن ما يشعر به المستهلكون حيال رفاهيتهم الاقتصادية يشمل تكلفة الأموال. ويغفل خبراء الاقتصاد والمقاييس الرسمية هذا العنصر بالغ الأهمية.

وتشير دراستنا إلى أن فجوة المعنويات التي شوهدت في عام 2023 لم تكن مقصورة على الولايات المتحدة أو على هذه الدورة. فقد استوعب المستهلكون في مختلف أنحاء العالم البيانات الاقتصادية على نحو يتسق مع معنويات المستهلكين خلال نوبات سابقة من التضخم المرتفع وأسعار الفائدة المتصاعدة. وتؤكد الأدلة على مستوى البلدان أن المستهلكين في جميع أنحاء العالم يهتمون بتكلفة الأموال: فالبلدان التي شهدت أكبر ارتفاعات في تكاليف الاقتراض كانت عادة تلك البلدان التي كانت معنويات المستهلكين فيها تقل إلى حد كبير عن المستوي الذي تنطوي عليه الأساسيات الاقتصادية. ورغم تصاعد الحزبية، وانعدام الثقة الاجتماعية، والتقارير المكثفة عن "الألم الرجيع" بشكل عام، لم نجد أدلة تُذكر على أن الولايات المتحدة تختلف كثيرا عن الديمقراطيات الغربية الأخرى.

ومنذ نشر دراستنا، تزايد الإدراك بأن تكاليف الإسكان تشكل مصدر قلق رئيسي للمستهلكين في البلدان الغنية (دراسة Romei and Fleming 2024). ولا يمثل خفض أسعار الفائدة حلا سحريا لسوق الإسكان الجامدة في الولايات المتحدة وخارجها، ولكنه قد يساعد في رفع معنويات المستهلكين إذا ما تم بناء المزيد من المساكن وحظي الناس بفرص أفضل للحصول على التمويل بتكلفة معقولة. وإذا ظل المعروض من المساكن منخفضا ولم يؤد خفض أسعار الفائدة إلا إلى تضخم الأسعار، فقد يصبح المستهلكون أكثر تشاؤما مما يشير إليه مؤشر البؤس.

الآراء الواردة في هذه المقالات وغيرها من المواد المنشورة تعبر عن وجهة نظر مؤلفيها، ولا تعكس بالضرورة سياسة صندوق النقد الدولي.

المراجع:

Bolhuis, M. A., J. N. Cramer, and L. H. Summers. 2022. “Comparing Past and Present Inflation.”, Review of Finance 26 (5): 1073–100.

Bolhuis, M. A., J. N. Cramer, K. O. Schulz, and L. H. Summers. 2024. “The Cost of Money Is Part of the Cost of Living: New Evidence on the Consumer Sentiment Anomaly.” NBER Working Paper 32163, National Bureau of Economic Research, Cambridge, MA.

Romei, V., and S. Fleming. 2024. “Concern over Housing Costs Hits Record High across Rich Nations.” Financial Times, September 2.