البنية التحتية العامة الرقمية يمكن أن تدفع نحو تحقيق زيادة مستدامة في تحصيل الإيرادات وأن تبني الثقة في الحكومة

تخوض البلدان في جميع أنحاء العالم معركة صعبة من أجل مساعدة مواطنيها على حماية أنفسهم من الصدمات الاقتصادية الناجمة عن تغير المناخ، والتصدعات الجغرافية السياسية العالمية، والجوائح، في الوقت الذي تدعم فيه أيضا تحقيق نمو شامل لكل شرائح المجتمع يتمتع بالصلابة في مواجهة تغير المناخ. وفيما يتعلق بالحكومات في الاقتصادات النامية، تكون هذه المعارك أصعب، والخيارات المتاحة أقل.

وتشير تقديرات صندوق النقد الدولي إلى أن البلدان النامية منخفضة الدخل بحاجة إلى 3 تريليونات دولار سنويا حتى عام 2030 لتمويل أهداف التنمية والتحول المناخي. ومع توقع أن يبلغ الدين العالمي 100% من إجمالي الناتج المحلي قبل نهاية هذا العِقد، قد لا يكون الاقتراض لتمويل هذه الاستثمارات أصح الخيارات. ونظرا إلى أن هذه البلدان لديها إمكانات ضريبية غير مستغلة تبلغ 8-9% من إجمالي الناتج المحلي، يمثل تحصيل مزيد من الإيرادات عن طريق فرض الضرائب حلا أفضل.

ومع ذلك، تمثل زيادة الإيراد الضريبي تحديا كبيرا في البلدان الأفقر. فجزء كبير من السكان يعمل في أنشطة يصعب فرض ضرائب عليها، مثل صغار المزارعين، ومقدمي الخدمات في القطاع غير الرسمي، مثل الباعة الجائلين. ويصعب على الحكومات تتبع هذه الأنواع من الكسب لأنها غالبا ما تقوم على معاملات نقدية. وفي كثير من الأحيان، يظن هؤلاء العمال أن الانضمام إلى القطاع الرسمي لن يجلب عليهم سوى مزيد من الالتزام الضريبي، ولن يعود عليهم بنفع كبير. ومن ثم، فإنهم يفضلون عدم التوسع في أعمالهم وعدم إضفاء الطابع الرسمي عليها.

ومن أجل تنمية صناعاتها، تلجأ الحكومات في أغلب الأحيان إلى تقديم إعفاءات ضريبية للشركات الكبرى، وهو ما يؤدي إلى تآكل قاعدة ضرائب الشركات وتقوية المصالح المكتسبة. وبالتالي، تعتمد هذه البلدان اعتمادا أساسيا على الضرائب على السلع والخدمات، التي تفرض عبئا أثقل على كاهل الفقراء. علاوة على ذلك، غالبا ما تتسم عملية تحصيل الإيرادات بالإنفاذ الذي يكون ضعيفا مع الأغنياء وعقابيا عند التعامل مع الطبقة العاملة والفقراء.

تقديم قيمة

إننا نقترح منهجا مختلفا وأكثر استدامة لزيادة الإيرادات المحلية في الاقتصادات النامية. ويرتكز هذا المنهج على الاعتقاد بأن الكيفية التي تدفع بها الحكومات الزيادات في تحصيل الضرائب جزء لا يتجزأ من كم الضرائب التي يمكنها تحصيلها. ويستند هذا المنهج إلى تعزيز العَقد الاجتماعي وتشجيع الأفراد ومنشآت الأعمال على إضفاء الطابع الرسمي على أنشطتهما الاقتصادية، بالاستعانة بالدروس المبكرة المستفادة من تجربة الهند.

وفي هذا الصدد، يقدم تقرير صدر مؤخرا عن البنك الدولي - مدعوم بتمويل من مؤسسة بيل وميليندا غيتس - إطارا لمصلحة الضرائب تعزز فيه الحكومات جهودها بغية تحسين مستوى الإنفاذ، مع بذل جهود لبناء الثقة عن طريق توليد قيمة اجتماعية لمواطنيها. ولتوليد القيمة كاستراتيجية للإصلاح الضريبي أهمية بالغة في البلدان الأكثر فقرا، حيث نجد ضعف الثقة في السلطات الضريبية، وضعف الامتثال، وانخفاض مستوى الدعم السياسي للنظام الضريبي.

ويبحث تقرير "الابتكارات في الامتثال الضريبي: بناء الثقة، وخوض معترك السياسة، وتصميم الإصلاح" (Innovations in Tax Compliance:Building Trust, Navigating Politics, and Tailoring Reform) إلى أي مدى يسعى الإصلاح الضريبي عادة إلى تعزيز الإنفاذ عن طريق تحسين عمليات اكتشاف التهرب الضريبي وفرض جزاءات أكبر. وهو يقترح منهجا بديلا يولي اهتماما أكبر لتعزيز الثقة بين دافعي الضرائب والحكومات عن طريق تقديم قيمة للناس - بمعنى آخر، أن يعود دفع الضرائب ببعض النفع على دافعي الضرائب. وإذا كان انضمام الأفراد للاقتصاد الرسمي يقدم لهم قيمة، فيسكونون أكثر ميلا لإضفاء الطابع الرسمي على منشآت أعمالهم ودفع الضرائب المناسبة.

حالة الهند

تظهر تجربة الهند أن البنية التحتية العامة الرقمية جيدة التصميم يمكن أن تساعد على تقديم قيمة، ومن ثم تدفع النمو في تحصيل الضرائب. ويمثل هذا النوع من البنية التحتية طريقة لتقديم خدمات للمواطنين وإتاحة فرص اقتصادية لهم عن طريق جمع الوحدات الأساسية القابلة للتشغيل البيني المتاحة للجميع والتي يمكن إعادة استخدامها، وذلك في شبكة أنظمة رقمية. ويمكن أيضا مقارنتها بالطرق والبنية التحتية المادية الأخري التي تربط الناس وتتيح لهم إمكانية الحصول على السلع والخدمات. وتجمع البنية التحتية العامة الرقمية بين التكنولوجيا الابتكارية وأطر السياسات القوية والحوافز من أجل مشاركة القطاع الخاص في الأسواق. ويكون أمن البيانات، وخصوصيتها، والموافقة على تشاركها في صميم عمل هذه البنية التحتية.

وقد يُقابَل تقديم الإقرارات الضريبية بمقاومة من الأفراد ومنشآت الأعمال لأنهم يرون فيها عبئا مكلفا من حيث الامتثال. وغالبا ما يكون البقاء خارج هذا النظام - باستخدام النقد في المعاملات غير الرسمية أو عدم الإفصاح عن الأصول - أكثر ملاءمة من الانضمام إلى الاقتصاد الرسمي. ويمكن للبنية التحتية العامة الرقمية أن تقلب هذا النمط من التفكير رأسا على عقب، وبهذا، تطلق العنان لزيادات مستمرة في تحصيل الضرائب. ونحن نحدد هنا ثلاث خطوات يمكن أن تساعد الحكومات على تحصيل مزيد من الإيرادات من القاعدة الضريبية وتوسيع نطاقها.

الخطوة الأولى، استحداث أصول ومستندات يمكن التحقق من صحتها رقميا تؤدي إلى تقليل الرغبة في العمل خارج إطار الاقتصاد الرسمي والنظام الضريبي. على سبيل المثال، يوفر نظام "أدهار Aadhaar" للهوية الرقمية في الهند أرقاما متفردة لتحديد الهوية الرقمية يمكن التحقق منها. ومن جملة أمور، مكَّن هذا النظام الأفراد ومنشآت الأعمال من فتح حسابات مصرفية. كما حد من الإنفاق العام عن طريق جعل مدفوعات المزايا الاجتماعية تتسم بالسلاسة. ويجعل نظام الدفع الفوري "بِكس" في البرازيل، ونظام PromptPay للدفع الفوري في تايلند، وواجهة المدفوعات الموحدة في الهند المدفوعات الرقمية ذات تكلفة زهيدة ولا تتطلب جهدا. والوثائق والشهادات الموقعة رقميا، التي يمكن التحقق من صحتها بشكل مستقل عن طريق أطراف ثالثة، يمكن أن تجعل إصدار التراخيص والتصاريح أكثر بساطة.

الخطوة الثانية، تحقيق الاتساق بين الحوافز المقدمة للأفراد ومنشآت الأعمال للانضمام إلى القطاع الرسمي. ينبغي للناس أن ينظروا إلى عملية الانضمام إلى القطاع الرسمي بوصفها أمرا يولد قيمة لهم، وذلك في المقام الأول. على سبيل المثال، بالحد من تكلفة التحقق من منشآت الأعمال، يمكن لآثار المدفوعات الرقمية ومستندات منشآت الأعمال التي يمكن التحقق منها أن تساعد الأفراد والمشروعات الصغيرة والمتوسطة على الحصول على الائتمان الرسمي بأسعار فائدة تنافسية. وبمرور الوقت، سيؤدي تزايد حجم سجلات المدفوعات أيضا إلى زيادة شفافية عملية تحصيل الضرائب - غير أن هذا الأمر يجب أن يكون هدفا ثانويا، وليس هدفا رئيسيا. (على سبيل المثال، إذا أُطلقت شبكة مدفوعات بهدف واضح يتمثل في ربط جميع المعاملات التي تتم على الشبكة بعملية تبليغ البيانات الضريبية، فقد يثني هذا الأمر منشآت الأعمال والأفراد عن استخدام تلك البنية التحتية).

الخطوة الثالثة، توليد قيمة للأفراد ومنشآت الأعمال عن طريق النظام الضريبي. تؤدي الخطوتان الأوليان إلى تقليل النفع الذي يعود على المكلفين بالبقاء خارج النظام الضريبي الرسمي. إلا أنه لا يزال يتعين على البلدان توليد قيمة لمنشآت الأعمال حتى تنضم إلى نظام تقديم الإقرارات الضريبية على وجه الخصوص - الذي يمكن أن يكافئ مقدمي الإقرارات الضريبية الممتثلين بعدة طرق على النحو التالي:

إعادة البيانات إلى دافعي الضرائب. البيانات من الأصول التي ينبغي استخدامها على نحو سري وأخلاقي. وينبغي إعادتها إلى دافعي الضرائب في شكل يثقون فيه، بحيث يمكنهم إعادة استخدامها للحصول على الخدمات الأساسية. في الهند، على سبيل المثال، تقدم مصلحة الضرائب لدافعي الضرائب الممتثلين بطاقات تحديد هوية موقعة رقميا (غير قابلة للتزييف) لمنشآت الأعمال يمكنهم استخدامها كمستندات رقمية لتحقيق مفهوم "اعرف عميلك". وصممت السلطات الضريبية أيضا آلية تحقق عامة لفحص الحقائق الأساسية المتعلقة بتسجيل منشآت الأعمال المرتبطة برقم الهوية الخاص بضريبة السلع والخدمات، وهو ما يساعد هذه المنشآت على بناء الثقة مع الشركاء المحتملين.

خلق حوافز لتقديم الإقرارات الضريبية على امتداد سلسلة الإمداد. فيما يتعلق بضريبة السلع والخدمات في الهند، تقدم مصلحة الضرائب لمنشآت الأعمال خصما ضريبيا على ضريبة الدخل يبلغ 20% في حالة شرائها السلع والخدمات من موردين مسجلين ويدفعون الضرائب أيضا. وينطبق هذا الخصم على امتداد شبكات سلسلة الإمداد كحافز لمنشآت الأعمال للانضمام إلى النظام الضريبي الرسمي. ولتشجيع تقديم الإقرارات الضريبية بشكل متكرر وفي الوقت المناسب، يتم تشارك هذا الخصم ليس في شكل رد نسبة من المبلغ النقدي، وإنما كخصم يوجه إلى مدفوعات الضرائب التالية.

تمكين النظام الموجه للقطاع الخاص من إنشاء خدمات سلسة لتقديم الإقرارات الضريبية والقيمة المضافة. ومن شأن فتح استخدام واجهات برمجة التطبيقات (APIs) في النظام الضريبي أن يتيح للمبتكرين من القطاع الخاص إنشاء تجارب متفردة للمستخدمين الرقميين والفعليين في تقديم الإقرارات الضريبية تجمع بين الخدمات، وتوفر الوقت لمقدمي الإقرارات الضريبية. ويشكل هذا الأمر حافزا على مستوى السوق لدخول القطاع الخاص المنافسة استنادا إلى سهولة تقديم الإقرارات الضريبية التي تلبي احتياجات المستخدمين على اختلافها، وتدفع عملية التحول الرقمي قدما. ومنذ أن فتحت الحكومة الهندية الوصول إلى واجهة برمجة التطبيقات، استُخدم أكثر من 55 منصة مرخصة أخرى لتقديم الإقرارات الضريبية.

منظور "القيمة أولا"

نجحت الهند في استغلال البنية التحتية العامة الرقمية - فقد حقق تحصيل الإيرادات عن طريق ضريبة السلع والخدمات زيادة تجاوزت 50 نقطة أساس من إجمالي الناتج المحلي منذ عام 2018، وهو ما يوضح حدوث زيادة كبيرة عن عمليات التحصيل التي كانت متوقعة في ظل النظام الضريبي السابق (راجع الرسم البياني 1).

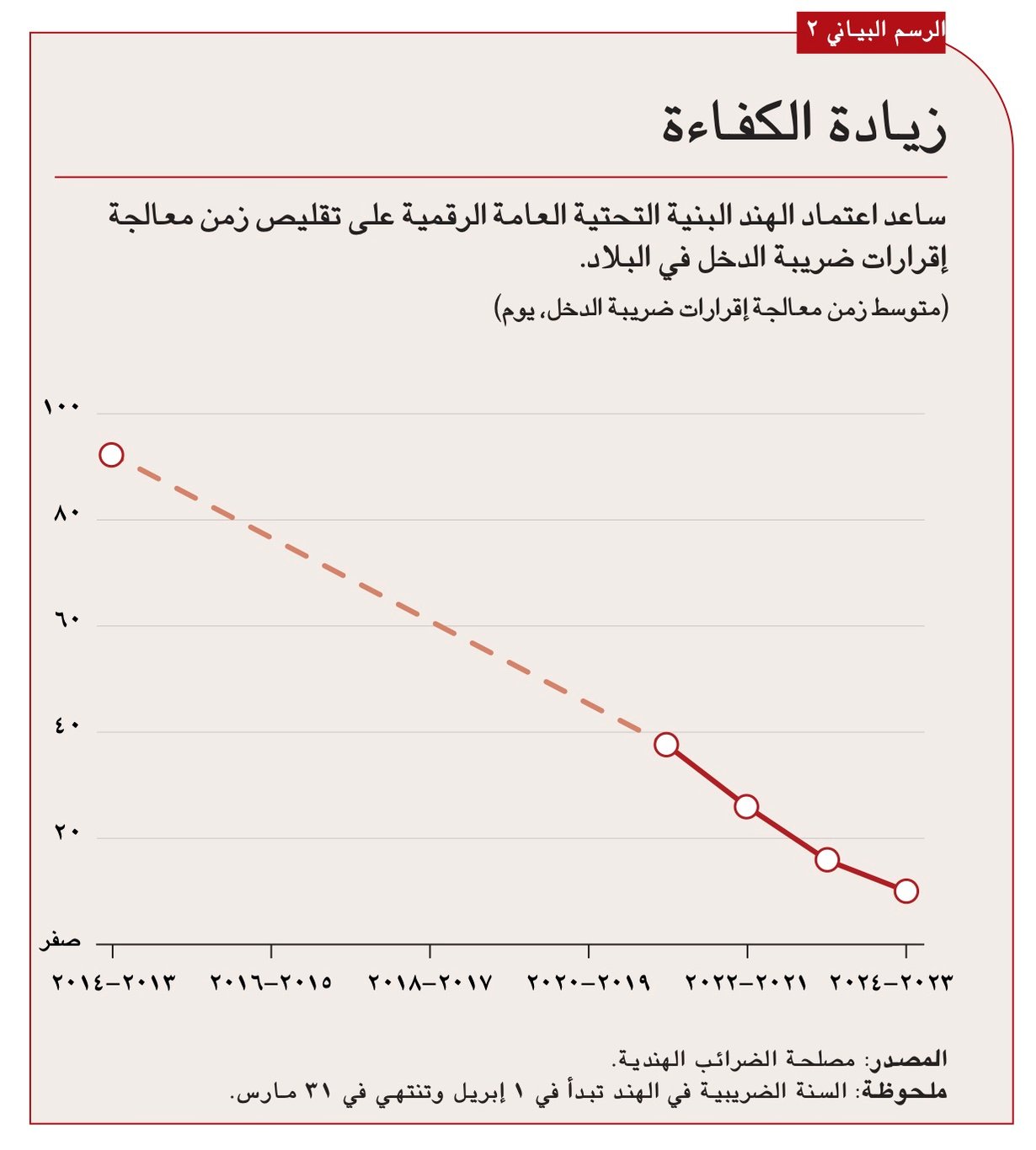

فقد حدث انخفاض كبير في الزمن اللازم لمعالجة الإقرارات الإلكترونية وعمليات رد مبالغ من الضرائب المسددة (راجع الرسم البياني 2).

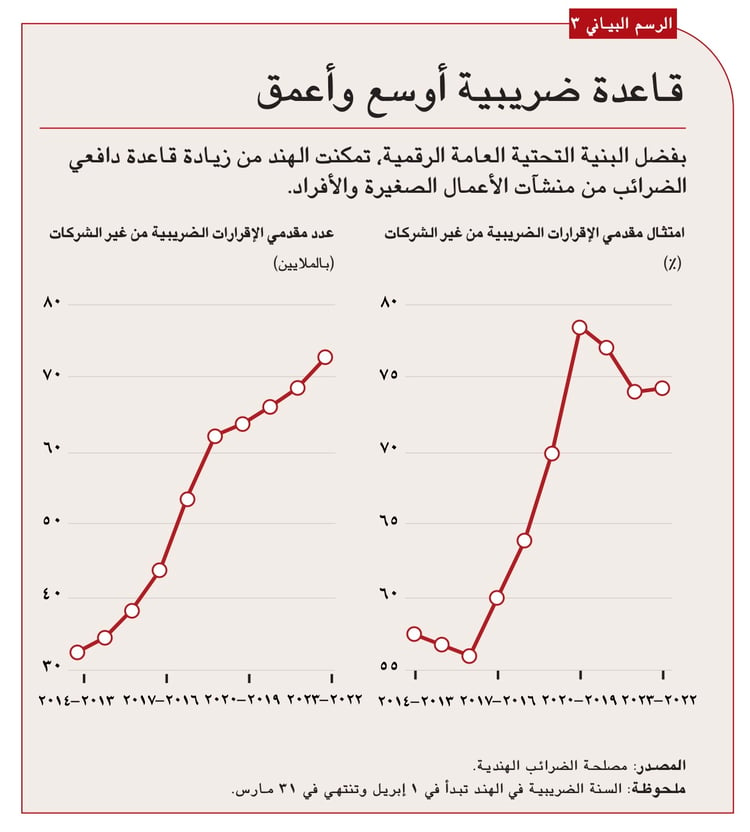

واتسع أيضا نطاق القاعدة الضريبية، مع زيادة كبيرة ومستدامة في عدد دافعي الضرائب من غير الشركات، بما في ذلك منشآت الأعمال الصغيرة والأفراد (راجع الرسم البياني 3).

ويتمثل أحد العوامل الحاسمة في النجاح الرقمي الذي حققته الهند في ضوابط الأمن والخصوصية القوية التي تضمن استخدام الحكومة بيانات دافعي الضرائب على نحو يتسم بالسرية ويلتزم بالمعايير الأخلاقية المحددة.

بيد أنه لا يمكن أن تُعزى التحسينات في تحصيل الإيرادات إلى التكنولوجيا وحدها. فالحوكمة وإصلاحات السياسات ذات أهمية بالغة أيضا. على سبيل المثال، أنشأت الهند شبكة ضرائب السلع والخدمات كآلية تحصيل موحدة تهدف إلى تيسير الامتثال الضريبي والإدارة الضريبية لمنشآت الأعمال على اختلاف أحجامها.

وخلاصة القول إن الزيادات المستدامة في تعبئة الإيرادات تحدث عندما تقدم أنظمة الحكومة وعملياتها قيمة للأفراد ومنشآت الأعمال، ويزداد تحصيل الضرائب تدريجيا بمرور الوقت بوصفه فائدة مشتقة منها. وفي حين تصبح المعاملات الرقمية جزءا لا يتجزأ من الأعمال والحياة بصفة عامة، تزداد صعوبة التهرب من هذا النظام. ويمثل التحول من منظور إنفاذ التحصيل إلى منظور القيمة أولا طريقة جديدة واعدة لدفع تحقيق زيادات دائمة في تحصيل الإيرادات وتشجيع إنشاء عَقد اجتماعي يحظى بثقة أكبر بين الأفراد والحكومة.

الثقة والضرائب

توجد علاقة متبادلة بين الثقة في الحكومة وفعالية الحكومة. وتتعزز هذه الثقة حينما تكون المؤسسات السياسية قوية، وتنفِّذ الحكومات سياسات ومبادرات تتسق مع الصالح العام وتؤدي إلى تحسين مستوى حياة المواطنين اليومية. ولا يمكن للحكومات أن تكون فعالة إلا حينما تحظى بثقة المواطنين بدرجة كافية لجعلهم يمتثلون للقوانين، وهي بذلك تخلق الحيز اللازم للإصلاحات.

وبطبيعة الحال، تتطلب الثقة في الحكومة أكثر من مجرد منصات رقمية قوية. إلا أن إنشاء البنية التحتية العامة الرقمية في الهند قد أرسى بعض الأسس لزيادة الثقة عن طريق إنشاء منصة شاملة للمواطنين لتنفيذ معاملاتهم رقميا وتمكين المستخدمين من التحكم في بياناتهم على نحو أكبر. ويمكن لبنية تحتية رقمية جيدة خلق الثقة بين أي طرفين فاعلين نظيرين عن طريق توفير مكونات غير قابلة للتزييف لتحديد الهوية، والمدفوعات، والأمن، وهو ما يتيح للمواطنين ومنشآت الأعمال التأكد من هوية نظرائهم ومشروعية المعاملات. ويتيح هذا الأمر الحد من التكاليف الصريحة والضمنية التي يتحملها المواطنون حينما يتعاملون مع حكومتهم، ومنشآت الأعمال في معاملاتها مع الأفراد ومنشآت الأعمال الأخرى والحكومة.

ومن الممكن أيضا بناء الثقة في النظام برمته من خلال قنوات أخرى، مثل موثوقية أدائه أو سرعة عملية فض المنازعات وشفافيتها. ويتعين على البلدان إحراز تقدم مستمر في تقوية الأنظمة الرقمية وأيضا أطر السياسات والأطر المؤسسية الأوسع نطاقا لتعزيز الثقة بين المواطنين والدولة. وبالتالي، سيزيد هذا الأمر الثقة في الاقتصاد، ويدفع الاستثمار والابتكار والإنتاجية - والنمو في نهاية المطاف.

ساهم في هذا المقال كل من كالبانا كوتشار وسانجي جاين من مؤسسة بيل وميليندا غيتس.

الآراء الواردة في هذه المقالات وغيرها من المواد المنشورة تعبر عن وجهة نظر مؤلفيها، ولا تعكس بالضرورة سياسة صندوق النقد الدولي.