أدت الجائحة إلى حيازة بنوك الأسواق الصاعدة مستويات قياسية من الدين الحكومي، مما يزيد من احتمالية أن تتسبب الضغوط المفروضة على مالية القطاع العام في تهديد الاستقرار المالي. وينبغي للسلطات أن تتحرك سريعا للحد من هذه المخاطر.

وقد تحملت الحكومات حول العالم نفقات هائلة لمساعدة الأسر وأرباب الأعمال على تجاوز الآثار الاقتصادية للجائحة. وارتفعت مستويات الدين العام نتيجةً لإصدار الحكومات سندات لتغطية عجز الموازنة. وطبقا لما جاء في الفصل الثاني من عدد إبريل 2022 من تقرير الاستقرار المالي العالمي، سجل متوسط نسبة الدين العام إلى إجمالي الناتج المحلي - وهو من أهم مقاييس السلامة المالية للبلدان - ارتفاعا قياسيا قدره 67% خلال العام الماضي في بلدان الأسواق الصاعدة.

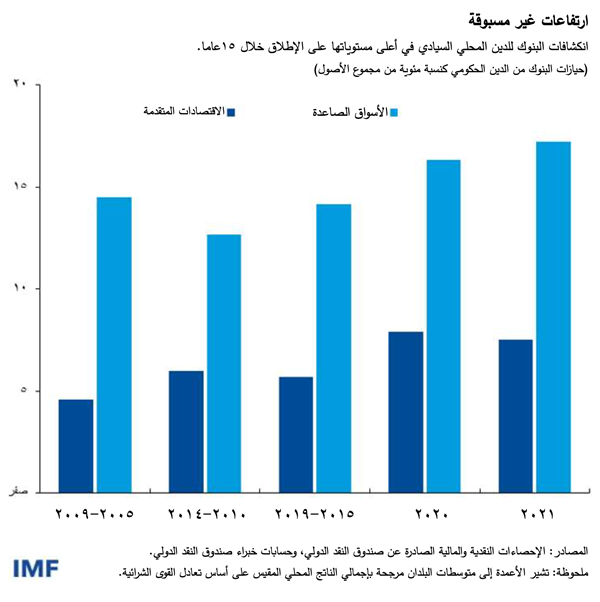

وأتاحت بنوك الأسواق الصاعدة الجزء الأكبر من هذا الائتمان، مما أدى إلى ارتفاع النسبة المئوية لحيازات الدين الحكومي من مجموع أصول هذه البنوك إلى مستويات قياسية بلغت 17% في عام 2021. ويشكل الدين الحكومي ربع الأصول المصرفية في بعض الاقتصادات. ونتيجة لذلك، تعتمد حكومات الأسواق الصاعدة اعتمادا كبيرا على بنوكها من أجل الحصول على الائتمان، كما تعتمد هذه البنوك اعتمادا كبيرا بدورها على السندات الحكومية باعتبارها استثمارا يمكن استخدامه كضمان للحصول على التمويل من البنك المركزي.

ويستخدم خبراء الاقتصاد مصطلحا يصف علاقة الاعتماد المتبادل بين البنوك والحكومات، حيث يطلقون عليها "الرابطة بين الكيانات السيادية والبنوك"، نظرا لأن الدين الحكومي يُعرف أيضا بالدين السيادي - وهو مسمى قديم يعود إلى العصور الوسطى عندما كان الملوك والملكات يقومون بالاقتراض.

وهناك ما يثير القلق إزاء هذه الرابطة. ذلك أن الحيازات الكبيرة من الدين السيادي تعرض البنوك لخسائر في حالة وجود ضغوط على مالية الحكومة وتراجع القيمة السوقية للدين الحكومي. ومن شأن ذلك أن يضطر البنوك – ولا سيما ذات رأس المال الأقل - إلى تقليص الإقراض المتاح للشركات والأسر، مما يؤثر سلبا على النشاط الاقتصادي. ومع تباطؤ الاقتصاد وتراجع الإيرادات الضريبية، قد تتعرض مالية الحكومة لمزيد من الضغوط وهو ما يؤدي بالتالي إلى زيادة الضغوط على البنوك. وهكذا إلى ما لا نهاية.

ويمكن أن تؤدي الرابطة بين الكيانات السيادية والبنوك إلى حلقة من التأثيرات المرتدة السلبية قد تدفع الحكومة في نهاية المطاف إلى التعثر في سداد ديونها. ولذلك مسمى أيضا، وهو "حلقة الدمار المتبادل". وقد شهدنا ذلك في روسيا عام 1998 والأرجنتين خلال الفترة 2001-2002.

وفي الوقت الحالي، تعد اقتصادات الأسواق الصاعدة أكثر عرضة لهذه المخاطر مقارنة بالاقتصادات المتقدمة. وذلك لسببين، أولهما أن آفاق النمو لدى هذه الاقتصادات أضعف من اتجاهات ما قبل الجائحة مقارنة بالاقتصادات المتقدمة، فضلا عن قلة الموارد المالية المتاحة لها لدعم الاقتصاد. وثانيا، ارتفاع تكلفة التمويل الخارجي بوجه عام، حيث سيكون على الحكومات تحمل تكلفة أكبر على الاقتراض بالتالي.

ما الذي يحفز وجود حلقة الدمار المتبادل في بلد ما؟ من شأن التشديد الحاد للأوضاع المالية العالمية - الذي أدى إلى ارتفاع أسعار الفائدة وتراجع قيم العملات بسبب عودة السياسة النقدية في الاقتصادات المتقدمة إلى الأوضاع العادية وتصاعد التوترات الجغرافية-السياسية من جراء الحرب في أوكرانيا - تقويض ثقة المستثمرين في قدرة حكومات الأسواق الصاعدة على سداد ديونها. وقد ينشأ عن الصدمات المحلية، مثل التباطؤ الاقتصادي غير المتوقع، التأثير نفسه.

قنوات انتقال المخاطر

تناول نقاشنا حتى الآن إحدى قنوات انتقال المخاطر - وهي انكشاف البنوك للدين السيادي. ويناقش الفصل الثاني من تقرير الاستقرار المالي العالمي قناتين أخريين يُحتمل انتقال المخاطر من خلالهما فيما بين القطاع السيادي والقطاع المصرفي.

وترتبط إحدى هاتين القناتين بالبرامج الحكومية، مثل برامج التأمين على الودائع، التي تهدف إلى دعم البنوك في أوقات الضغوط. ومن شأن الضغوط على مالية الحكومة الإضرار بمصداقية تلك الضمانات، وإضعاف ثقة المستثمرين، مما يؤثر سلبا على ربحية البنوك في نهاية المطاف. وسيضطر المقرضون المتعثرون حينها إلى اللجوء للحكومة لإنقاذهم، مما سيفرض المزيد من الضغوط على مالية القطاع العام.

وتعمل القناة الأخرى من خلال الاقتصاد الأوسع. فمن الممكن أن تؤدي صدمة في المالية العامة إلى رفع أسعار الفائدة على مستوى الاقتصاد ككل، وبالتالي الإضرار بربحية الشركات وزيادة مخاطر الائتمان بالنسبة للبنوك. وقد يؤدي ذلك بدوره إلى الحد من قدرة البنوك على إقراض الأسر وعملائها الآخرين من الشركات، مما يتسبب في كبح النمو الاقتصادي.

الحيطة المالية وصلابة البنوك

يمكن لكل ما سبق أن يضع بعض حكومات الأسواق الصاعدة في موقف صعب. فمن ناحية، يقتضي تباطؤ التعافي استمرار هذه الحكومات في الإنفاق لدعم النمو. غير أن تزايد العوائد في الاقتصادات المتقدمة بالتزامن مع بدء عودة البنوك المركزية إلى سياساتها النقدية العادية قد يجعل ديون الأسواق الصاعدة أقل جذبا للمستثمرين، مما ينشأ عنه ضغوط رافعة لتكلفة الاقتراض. لذلك يتعين توخي الحيطة المالية لتجنب تزايد حدة الارتباط بين الكيانات السيادية والبنوك. كذلك يمكن للحكومات تعزيز ثقة المستثمرين في أوضاعها المالية من خلال وضع خطط موثوقة لتقليص العجز على المدى المتوسط.

ومن المهم أيضا دعم صلابة القطاع المصرفي من خلال الحفاظ على هوامش الأمان الرأسمالية لامتصاص الخسائر. ويمكن تحقيق ذلك من خلال خفض المبالغ المالية التي تقوم البنوك بتوزيعها على مساهميها في صورة توزيعات أرباح وعمليات لإعادة شراء الأسهم، ولا سيما في ظل درجة عدم اليقين الكبيرة التي تحيط بآفاق الاقتصاد. وبمجرد انتهاء المدة المقررة لتأجيل مدفوعات القروض، قد يكون من الضروري مراجعة جودة الأصول لقياس الخسائر المستترة والكشف عن البنوك الضعيفة لتحديد مستويات الكفاية الرأسمالية.

ماذا بمقدور صناع السياسات فعله أيضا لحماية أنفسهم؟ يتعين تصميم حلول تتناسب مع ظروف كل بلد، والتي تتفاوت بدرجة كبيرة فيما بينها. ولكن ينبغي لهم بوجه عام:

- وضع أطر لتسوية الدين المحلي السيادي لتسهيل الحد من الرفع المالي وإعادة الهيكلة على نحو منظم عند اللزوم؛

- زيادة الشفافية بشأن جميع الانكشافات السيادية الجوهرية لدى البنوك بغرض تقييم المخاطر الناجمة عن احتمالات التعثر السيادي؛

- إجراء اختبارات لقدرة البنوك على تحمل الضغوط، مع مراعاة مختلف قنوات انتقال المخاطر عبر الرابطة بين البنوك والكيانات السيادية؛

- النظر في الخيارات المتاحة للحد من قوة هذه الرابطة - بما في ذلك تطبيق رسوم رأسمالية إضافية على حيازات البنوك من السندات السيادية التي تتجاوز حدودا معينة - بمجرد ترسخ التعافي بقوة أكبر وحسب الظروف السوقية؛

- تعزيز إجراءات تصفية أعمال البنوك على نحو منظم عند اللزوم وتوفير السيولة في أوقات الأزمات؛

- التشجيع على تعميق وتنويع قاعدة المستثمرين لتعزيز الصلابة السوقية في البلدان التي تفتقر فيها أسواق السندات المقومة بالعملة المحلية إلى التطور اللازم.

ومن شأن السياسات السليمة مساعدة اقتصادات الأسواق الصاعدة في كبح الرابطة بين الكيانات السيادية والبنوك والحد من خطر اندلاع الأزمات المالية والاقتصادية.

*****

أندريا ديغي يعمل خبيرا في شؤون القطاع المالي بقسم تحليل الاستقرار المالي العالمي التابع لإدارة الأسواق النقدية والرأسمالية. وقد سبق له العمل في إدارة السياسة الاحترازية الكلية والاستقرار المالي في البنك المركزي الأوروبي ومع إدارة البحوث في البنك المركزي الألماني (بوندزبانك). وتغطي أبحاثه موضوعات في مجال المخاطر النظامية والوساطة المالية وأسواق العقارات والسياسة النقدية. ويحمل السيد أندريا درجة الدكتوراه في الاقتصاد اشتركت في منحها جامعات سيينا وفلورنسا وبيزا.

فابيو ناتالوتشي يشغل منصب نائب مدير في إدارة الأسواق النقدية والرأسمالية. وهو مسؤول عن "تقرير الاستقرار المالي العالمي" الذي يتضمن تقييم الصندوق للمخاطر التي يتعرض لها الاستقرار المالي العالمي. وقبل انضمامه إلى الصندوق، كان مديرا مشاركا أقدم في قسم الشؤون النقدية بمجلس الاحتياطي الفيدرالي. وبين أكتوبر 2016 ويونيو 2017، كان نائبا لمساعد وزير الخزانة الأمريكية لشؤون الاستقرار والتنظيم الماليين الدوليين. والسيد ناتالوتشي حاصل على درجة الدكتوراه في الاقتصاد من جامعة نيويورك.

ماهفاش سعيد قرشي تشغل منصب رئيس قسم في إدارة الأسواق النقدية والرأسمالية، حيث ترأس قسم تحليل الاستقرار المالي العالمي وتشرف على إعداد الفصول التحليلية في تقرير الاستقرار المالي العالمي. وكانت في السابق نائب رئيس قسم بإدارة البحوث، كما عملت في قسم الدراسات الإقليمية بالإدارة الإفريقية. وتركز أبحاثها على القضايا ذات الصلة باستقرار النظام النقدي والمالي الدولي، بما في ذلك نظم أسعار الصرف، وديناميكيات التوازن الخارجي، والتدفقات الرأسمالية والضوابط الرأسمالية، وكذلك التجارة الدولية والتنمية. ولها الكثير من الأبحاث المنشورة حول قضايا السياسات الاقتصادية الكلية الدولية في عدد من الدوريات العلمية المتخصصة، كما قامت بتأليف وتحرير عدة كتب، بما في ذلك كتاب بعنوان "ترويض تيار التدفقات الرأسمالية" (Taming the Tide of Capital Flows, MIT Press, 2017). وهي حاصلة على درجة الدكتوراه ودرجة الماجستير في الاقتصاد من كلية ترينيتي بجامعة كامبريدج.