Typical street scene in Santa Ana, El Salvador. (Photo: iStock)

《基金组织概览》杂志 : 危机后国际银行业更加安全

2015年4月8日

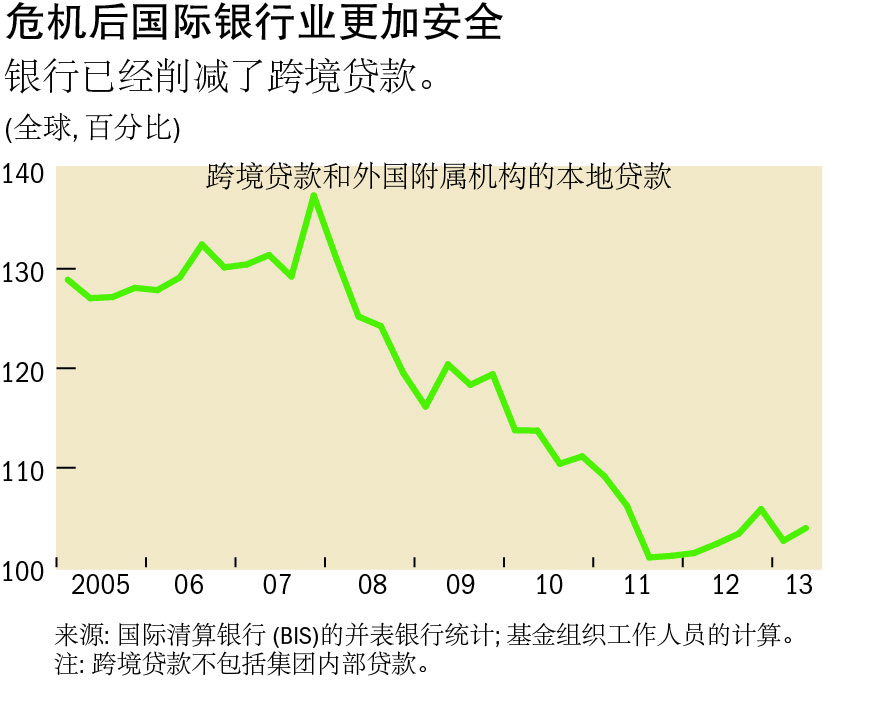

- 银行削减了跨境贷款,更多依赖子银行的本地贷款

- 使东道国的金融体系更加安全

- 政策制定者应促进稳定的国际银行业务

相对而言,国际银行目前在更大程度上依赖外国附属机构的贷款,而不是跨境贷款。根据国际货币基金组织的新研究,这种变化可能提高了东道国金融体系的安全性。

伦敦的一家银行:全球性银行正在削减跨境贷款,这有利于金融稳定(图片:Reuters/Toby Melville)

全球金融稳定报告

在最新一期《全球金融稳定报告》的新研究中,基金组织指出,跨境贷款会加剧一国经济和金融体系受到的不利国内和全球冲击。在国内和全球金融危机中,对跨境贷款风险暴露程度较高的国家,信贷增长的下滑幅度更大。但外国附属机构的本地贷款情况却不同。

如何运作

原则上,外国银行的贷款对于贷款接受国(东道国)的金融稳定而言是一把“双刃剑”。一方面,外国银行不太容易受到本地问题的影响,因此,在东道国面临压力时,有助于稳定信贷增长。另一方面,外国银行有可能将全球冲击传到东道国。

银行开展国际贷款业务通常有两种方式:直接开展跨境业务,或通过外国附属机构开展业务。在第一种情况下,银行总部直接向另一国的公司或其他银行提供贷款。在第二种情况下,银行集团控制的分行或子行(附属机构)向它们所在国家的居民提供贷款。这两种国际银行业务形式对于东道国的金融稳定有非常不同的影响。

跨境银行联系往往会加剧不利的国内和全球冲击对东道国信贷的影响,而本地贷款在国内危机期间能够发挥稳定作用。

“在国内危机期间,外资附属机构的信贷削减幅度往往小于国内银行”,基金组织全球金融稳定分析处处长Gaston Gelos指出。“如果母行资本充足,具有稳定的融资来源,则尤为如此。”

一些银行缩减贷款,一些银行介入贷款

因此,危机以来银行贷款向子银行贷款的相对转变可能对东道国的金融稳定产生积极影响。

全球金融危机以来,银行受到的监管更加严格(包括总体监管和对国际业务的监管),并且需要清理资产负债表,所以,它们削减了国际贷款。这些银行重新关注对它们来说具有更高战略重要性的地区和金融中心。资产负债表薄弱的银行,跨境贷款的收缩幅度更大。

这些变化主要由欧元区银行驱动。欧洲银行削减对亚洲的跨境贷款,为其他更加侧重地区业务的银行的扩张创造了空间。例如,中国和日本的银行在一定程度上填补了这一缺口。在非洲,泛非银行在整个非洲范围内的扩张使非洲国家之间的金融联系增强。

虽然跨境贷款的削减可能对金融稳定产生积极影响,但这种形式的国际银行业务原则上也有好处。例如,全球性银行的直接跨境贷款有助于全球储蓄在各国间的分配,并有助于借款人实现融资来源多元化。因此,政策制定者应采取行动,提高国际银行业的安全性。

根据报告的分析,我们应当采取有关政策促进跨境处置机制的国际合作,限制国际性银行倒闭带来的风险。

同时,由于附属机构的本地贷款更加安全、抗冲击性更强,鼓励这类贷款的政策也是有益的。各国政府可以鼓励全球性银行的子行更多依赖本地融资来源,以此提高抵御金融冲击的能力。

Gelos表示,“由于资本充足的母银行也能促进东道国的金融稳定,最近实施的旨在加强全球性银行资本缓冲的金融改革有助于促进全球的金融稳定。”

基金组织将在4月15日发布《全球金融稳定报告》的更详细内容。