Typical street scene in Santa Ana, El Salvador. (Photo: iStock)

《基金组织概览》杂志 : 新兴经济体影响下的全球金融挑战

2016年4月4日

- 全球资产价格变动越来越多地反映了新兴经济体的金融形势

- 金融一体化是变动的主要原因

- 政策制定者必须考虑新兴经济体的经济形势和政策动向

国际货币基金组织一项最新研究显示,新兴市场资产价格的变化能够解释全球股价和汇率三分之一以上的涨跌。

圣保罗交易所的交易员:新兴经济体金融一体化程度不断加深,对全球经济产生了溢出效应。(图片:Sebastiao Moreira/epa/Corbis)

全球金融稳定报告

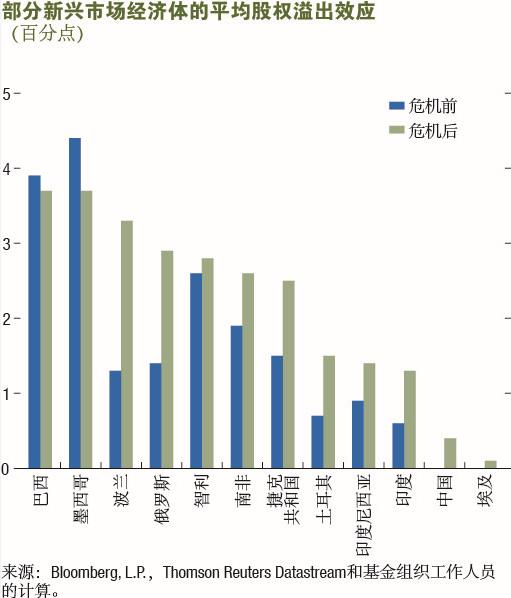

基金组织在《全球金融稳定报告》中分析指出,新兴市场对他国的金融影响日趋显著,主要原因是金融一体化程度加深,这超过了其占全球GDP和贸易的比重上升所带来的影响。例如,尽管有关中国经济的报道的确能影响全球股权收益,但与巴西、墨西哥和南非等金融一体化程度更高的新兴市场经济体相比,中国资产价格冲击的溢出效应仍十分有限。从全球来看,当遭遇外部冲击时,企业债务水平越高,股价遭受冲击的可能性越大。

金融一体化和金融因素的作用

新兴市场经济体的全球金融一体化程度加深,给国际金融市场带来的影响有利有弊。有利方面是提高了资产价格和资源配置的效率;不利方面是冲击被放大,过度金融波动也更容易扩散。

基金组织指出,金融一体化使新兴市场金融溢出效应增大,有两个因素反映出金融一体化在这一过程中发挥的重要作用。一是债务水平较高、流动性较差的部门受溢出效应的影响较大。二是新兴市场经济体金融机构规模越大,其溢出效应往往越显著。这些新兴市场经济体也更容易吸收来自其他新兴市场的外部金融冲击。

共同基金投资活动使全球资本流动大幅增加,这也对新兴市场经济体金融溢出效应的性质和规模造成影响。当共同基金在一国或多国遭受损失,或投资者赎回份额时,其会决定出售在多国的投资,这被称为“传染的投资组合渠道”。近年来,作为新兴市场经济体对全球股市金融溢出一个来源,上述渠道的重要性上升,这与在这些国家配置资产的增加相一致。基金组织还指出,发达经济体投资组合渠道的影响仍大出许多。

中国的金融溢出效应将会扩大

基金组织研究显示,中国在大型新兴市场经济体中较为独特:有关中国经济增长的报道对全球股价产生经济上显著的影响,且影响在上升。单是在过去五年,中国增长异于预期对全球股价的影响已经增加了三倍。与之相比,中国资产价格变动对国外资产价格则影响甚微。

基金组织全球金融稳定分析处处长Gaston Gelos指出:“中国的纯金融溢出效应仍然很小,但随着中国逐渐融入全球金融体系,这种影响在未来很可能会大幅扩大。”

应加强政策合作和监督

基金组织指出,在出现上述变化后,政策制定者应开展行动维护金融稳定。

“这一证据突出说明,政策制定者在评估本国前景时应考虑新兴市场经济体的经济形势和政策动向,” Gaston Gelos表示。

加强国际经济和宏观审慎政策合作也能发挥重要作用。

各国需要采取的其他政策措施包括:

• 新兴市场经济体的政策制定者可支持国内投资者基础的发展,以减少国际金融传染影响。

• 中国在全球金融体系中的作用日益增加,政策制定者需要清晰、及时地进行政策沟通,保持透明的政策目标,并制定策略予以实现。

• 由于企业部门债务问题,新兴市场金融冲击对其他国家的影响被放大了。这说明政策制定者应采取措施限制企业债务的过度增长,防止其威胁金融稳定。另一项重要工作是修订相关规则,防范共同基金产生的系统性风险。

• 最后,重点是改善由银行、投资基金和大型机构投资者发挥中介作用的跨境资金流动方面的数据工作。

基金组织将于4月13日发布《全球金融稳定报告》中的更多研究内容。