Исследование 100 инфляционных шоков начиная с 1970-х годов сегодня дает директивным органам ценные подсказки

В начале 1970-х годов конфликт на Ближнем Востоке вызвал резкий скачок цен на нефть, в результате которого центральным банкам по всему миру пришлось приложить усилия для обуздания инфляции. Примерно через год цены на нефть стабилизировались, а инфляция начала снижаться. Многие страны сочли, что они восстановили стабильность цен, и смягчили политику, чтобы оживить свою экономику, пострадавшую от рецессии, но столкнулись с возвращением инфляции. Может ли история повториться?

Мировая инфляция достигла рекордно высокого уровня в 2022 году, после того как вторжение России в Украину вызвало непредвиденное изменение условий торговли, похожее на шок 1970-х годов. Перебои с поставками российской нефти и газа усугубили проблемы с цепочками поставок времен пандемии COVID, что привело к росту цен. В странах с развитой экономикой цены повышались наиболее быстрыми темпами с 1984 года. В странах с формирующимся рынком и развивающихся странах рост цен был самым большим с 1990-х годов.

Благодаря наиболее резкому за поколение повышению процентных ставок инфляция наконец-то начала снижаться. Общий уровень инфляции в США и большинстве стран Европы сократился вдвое с примерно 10 процентов в прошлом году до менее чем 5 процентов сегодня. Последний конфликт на Ближнем Востоке, по крайней мере пока, не оказал большого влияния на цены на нефть. Однако директивным органам еще слишком рано праздновать победу над инфляцией.

Наше недавнее исследование более 100 инфляционных шоков с 1970-х годов выявило два повода сохранять бдительность. Во-первых, история учит нас, что инфляция носит устойчивый характер. На то, чтобы ослабить инфляцию, снизив ее до уровня, который преобладал до первоначального шока, уходят годы. Сорок процентов стран в нашем исследовании не смогли справиться с инфляционными шоками даже через пять лет. Оставшимся 60 процентам понадобилось в среднем три года, чтобы вернуть инфляцию к показателям до возникновения шока (рис. 1).

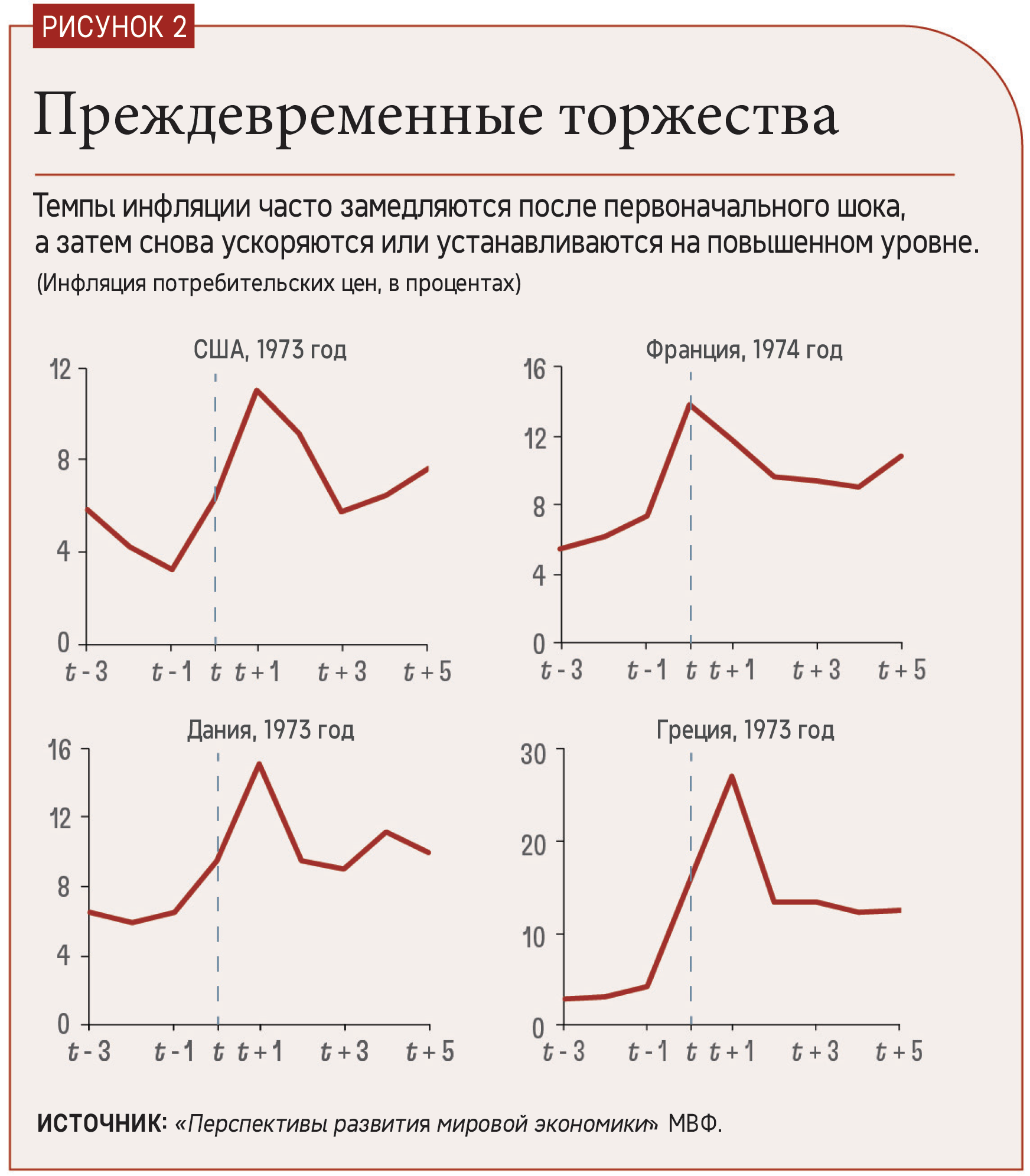

Во-вторых, в прошлые периоды страны преждевременно праздновали победу над инфляцией и смягчали политику в ответ на первоначальное снижение ценового давления. Это было ошибкой, потому что инфляция вскоре возвращалась. Греция, Дания, США и Франция были среди почти 30 стран в нашей выборке, которые преждевременно смягчили политику после шока цен на нефть в 1973 году (рис. 2). На самом деле почти во всех странах из нашего анализа (90 процентов), которые не смогли справиться с инфляцией, темпы роста цен резко замедлились в первые несколько лет после первоначального шока, а затем снова ускорились или установились на повышенных уровнях.

Сегодняшние директивные органы не должны повторять ошибок своих предшественников. Главы центральных банков правы, когда предупреждают, что борьба с инфляцией далека от завершения, даже несмотря на то, что последние данные показывают долгожданное смягчение ценового давления.

Последовательность и надежность

Как директивным органам следует реагировать на устойчивую инфляцию? Опять же, история преподносит некоторые уроки. Страны из нашего исследования, которые успешно справились с инфляцией, сильнее ужесточили макроэкономическую политику в ответ на инфляционный шок и, что особенно важно, последовательно сохраняли жесткую политику в течение нескольких лет. В качестве примера можно привести Италию и Японию, которые после резкого падения цен на нефть в 1979 году ужесточили политику на более продолжительный срок. Напротив, страны, которые не справились с инфляцией, проводили более мягкую политику и с большей вероятностью переключались между циклами ужесточения и смягчения.

Доверие к политике также имеет значение. Страны, в которых инфляционные ожидания были более прочно закреплены или центральные банки которых в прошлом добивались большего успеха в поддержании низкой и стабильной инфляции, с большей вероятностью побеждали инфляцию.

Сегодняшние директивные органы могут найти некоторое утешение в этом выводе. Центральным банкам многих стран в этот раз, возможно, будет легче победить инфляцию благодаря доверию к проводимой политике, которое они завоевали за несколько десятилетий успешного макроэкономического управления. При наличии правильных мер политики страны могли бы справиться с инфляционным давлением быстрее, чем раньше.

Однако это будет непросто. В частности, пристального внимания требуют условия на рынке труда. Во многих странах заработная плата работников упала в реальном выражении с поправкой на инфляцию и, возможно, ей необходимо будет подрасти, чтобы догнать рост цен. При этом рост заработной платы может подстегнуть инфляцию, если он будет слишком высоким, а также может привести к пагубной спирали заработной платы и цен.

В прошлые периоды в странах, которые успешно справились с инфляцией, как правило, наблюдался более низкий рост номинальной заработной платы. Важно отметить, что это не привело к снижению реальной заработной платы и потере покупательной способности, потому что более низкий рост номинальной заработной платы сопровождался более низким ростом цен. Это означает, что при принятии ответных мер на изменения на рынке труда директивные органы должны по-прежнему уделять основное внимание реальной, а не номинальной заработной плате.

Страны, которые успешно справились с инфляцией, также лучше поддерживали внешнеэкономическую стабильность. Валюты со свободно плавающим курсом с меньшей вероятностью резко обесценивались, а режимы курсовой привязки имели больше шансов выжить. Это не призыв к проведению валютных интервенций. Напротив, представляется, что успехи стран в борьбе с инфляцией за счет более жесткой денежно-кредитной политики и большего доверия к политике сыграли важную роль в укреплении обменных курсов.

Loading component...

Главный приз

Бороться с инфляцией сложно. Однако важно признать преимущества стабильности цен. В прошлом страны, которые справились с инфляцией, в краткосрочной перспективе имели более низкие темпы экономического роста, чем те, которые не смогли этого сделать. Однако в среднесрочной и долгосрочной перспективе эта зависимость менялась на противоположную. Через пять лет после инфляционного шока страны, которые справились с инфляцией, имели более высокие темпы роста и более низкую безработицу, чем страны, которые допустили более длительное сохранение инфляции.

Экономические аспекты, объясняющие этот вывод, интуитивно понятны. Существует альтернативный выбор между снижением инфляции с одной стороны и достижением более высоких темпов роста и снижения безработицы с другой. Однако этот компромисс носит временный характер: как только инфляция берется под контроль, рост экономики восстанавливается и создаются рабочие места.

С другой стороны, если не бороться с инфляцией, это повлечет за собой свои издержки в виде макроэкономической нестабильности и неэффективности. Эти издержки накапливаются до тех пор, пока инфляция остается высокой. Следовательно, в среднесрочной и долгосрочной перспективе доминируют совокупные потери благосостояния от неурегулированной или стабильно высокой инфляции (рис. 3). Страны, которые допускают длительное сохранение инфляции, в итоге платят более высокую цену.

Центральные банки находятся на переднем крае борьбы с инфляцией и должны уделять наибольшее внимание этим урокам. Однако органы государственного управления не должны усложнять задачу органов денежно-кредитного регулирования, усиливая ценовое давление мягкой налогово-бюджетной политикой. Для того чтобы бюджетная поддержка во время кризиса стоимости жизни вызывала меньшее повышение инфляции, органам государственного управления следует оказывать адресную помощь наиболее уязвимым слоям населения, которым она в наибольшей степени облегчит страдания.

Прошлое никогда не является идеальным проводником в настоящее, потому что не бывает двух абсолютно одинаковых кризисов. Тем не менее сегодня история преподносит директивным органам ясные уроки. Борьба с инфляцией — это марафон, а не спринт. Директивные органы должны проявлять настойчивость, демонстрировать надежность и последовательность проводимой политики, а также не забывать о главной цели: макроэкономической стабильности и более сильном росте, которые будут достигнуты за счет возвращения инфляции к целевому уровню. Если судить по прошлому опыту, то недавнее снижение инфляции может быть временным. Со стороны директивных органов было бы разумно не праздновать победу заблаговременно.

Мнения, выраженные в статьях и других материалах, принадлежат авторам и не обязательно отражают политику МВФ.

Эта статья основана на Рабочем документе МВФ 2023/190 «Сто инфляционных шоков: семь упрощенных фактов» (“One Hundred Inflation Shocks: Seven Stylized Facts”) Анила Ари, Виктора Милонаса, Карлоса Мулас-Гранадоса, Льва Ратновского и Вэй Чжао.