В результате пандемии цены на жилье во многих странах, особенно встранах с развитой экономикой, достигли рекордного уровня нафоне низких процентных ставок и ограниченного предложения недвижимости. Затем, в конце прошлого года, цены во многих странах начали снижаться, а в других отмечалось замедление их роста.

Ухудшение показателей было более выраженным в странах с развитой экономикой, где до и во время пандемии наблюдались признаки чрезмерно высоких уровней цен. В условиях повышения процентных ставок центральными банками для сдерживания инфляции средняя ставка по ипотечным кредитам в странах с развитой экономикой в конце 2022 года достигла 6,8 процента, увеличившись более чем в два раза по сравнению с началом прошлого года. Теперь, если стоимость заимствований продолжит расти или останется повышенной в течение более длительного времени, спрос и цены, вероятно, еще больше ослабнут.

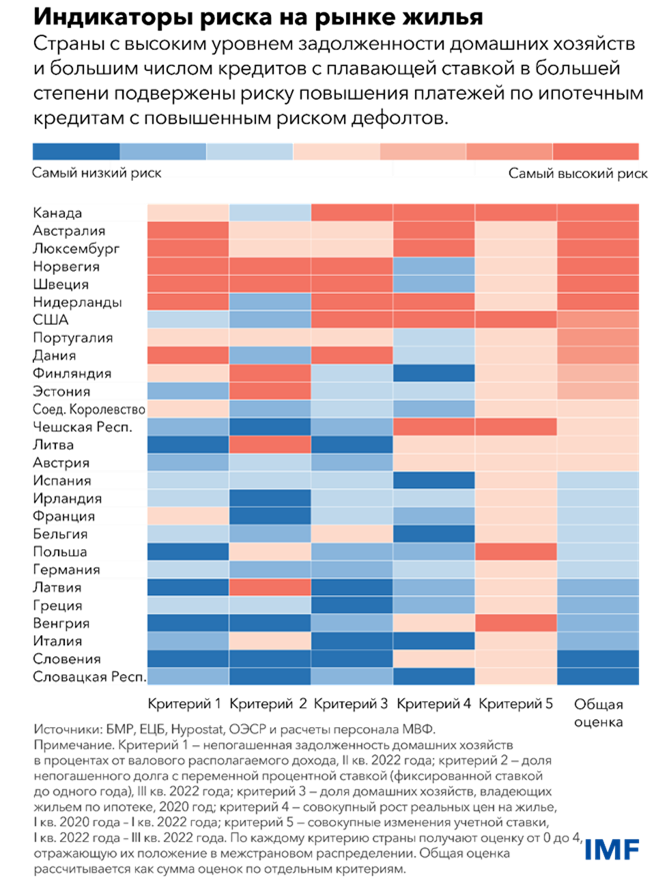

Как показано на диаграмме недели, страны с высоким уровнем задолженности домашних хозяйств и значительной долей кредитов, выданных по плавающим ставкам, более подвержены риску роста платежей по ипотечным кредитам, что повышает риск дефолта. Риск наиболее высок в Канаде, Австралии, Норвегии и Швеции, согласно данным Организации экономического сотрудничества и развития, группы из 38 стран в основном сразвитой экономикой.

С другой стороны, в тех странах, где цены на жилье быстро росли, снижение цен накануне текущего цикла ужесточения денежно-кредитной политики может повысить доступность, как мы отметили вдокладе «Перспективы развития мировой экономики», опубликованном в апреле.

Между тем существуют важные различия между текущими условиями и мировым финансовым кризисом, случившимся полтора десятилетия назад. В большинстве случаев маловероятно, что снижение цен на жилье приведет к финансовому кризису, но резкое падение цен на жилье может негативно сказаться на экономических перспективах. При этом нарастание факторов уязвимости требует тщательного мониторинга в ближайшие годы и, возможно, даже вмешательства директивных органов.

Банки сейчас имеют более высокий уровень капитализации, чем до мирового финансового кризиса, а стандарты андеррайтинга во многих странах сразвитой экономикой сегодня жестче, чем до кризиса.

Тем не менее среднее отношение долга домашних хозяйств к доходам в разных странах примерно такое же, как в 2007 году, что в основном объясняется показателями домашних хозяйств в странах, которым удалось избежать основной тяжести мирового финансового кризиса и которые с тех пор накопили значительные заимствования.

***

Нина Биляновска — экономист в Отделе макроэкономических и финансовых вопросов Исследовательского департамента МВФ. Ранее она работала в Институте профессионального и организационного развития МВФ и Департаменте стран Западного полушария, где занималась Бразилией и Эквадором. Ее профессиональные знания и научные интересы сосредоточены в области макропруденциального регулирования и рынков недвижимости. Впоследнее время ее работа была посвящена изучению долгосрочных последствий пандемии для рынков недвижимости и эффективности макропруденциального регулирования в отношении макроэкономических агрегатов и различных групп по уровню дохода. Она получила степень доктора экономики во Университете имени Гёте (Франкфурт).