Gita Gopinath e Pierre-Olivier Gourinchas

O dólar está no seu nível mais alto desde 2000, tendo valorizado 22% em relação ao iene, 13% em relação ao euro e 6% em relação às moedas dos mercados emergentes desde o início deste ano. Um fortalecimento tão acentuado do dólar em questão de meses tem implicações macroeconômicas consideráveis para quase todos os países em virtude da dominância do dólar no comércio e nas finanças internacionais.

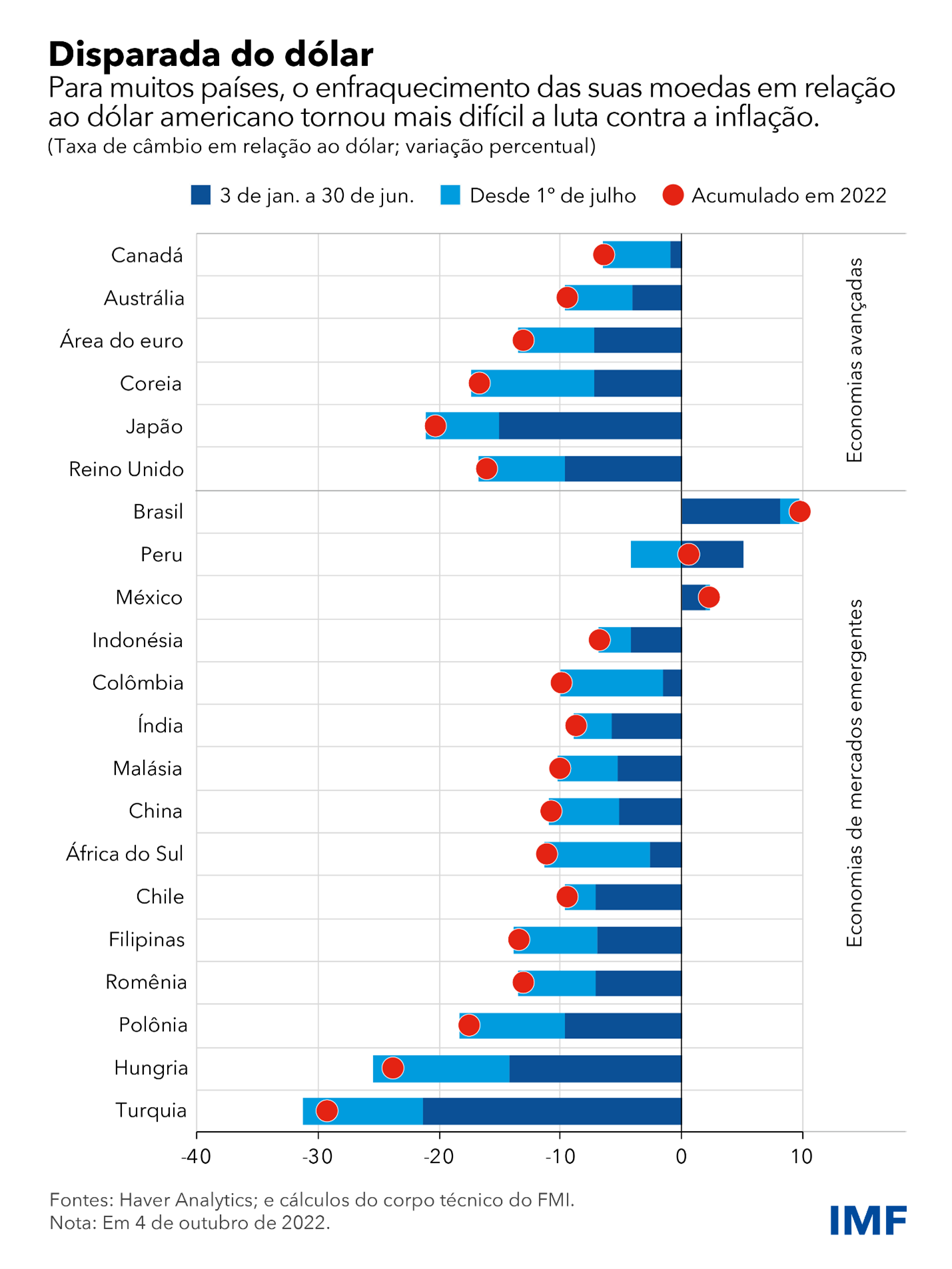

Embora a participação dos EUA nas exportações mundiais de mercadorias tenha recuado de 12% para 8% desde 2000, a participação do dólar nas exportações mundiais manteve-se em torno de 40%. Para muitos países que lutam para baixar a inflação, o enfraquecimento das suas moedas em relação ao dólar tornou essa luta mais difícil. Estima-se que o repasse para a inflação de uma valorização do dólar em 10% seja de 1% em média. Essas pressões são especialmente agudas nos mercados emergentes, o que reflete o facto de que essas economias dependem mais das importações e têm uma maior participação nas importações faturadas em dólares em comparação com as economias avançadas.

A valorização do dólar também está reverberando nos balanços em todo o mundo. Aproximadamente metade de todos os empréstimos transfronteiriços e títulos de dívida internacionais são denominados em dólares americanos. Embora os governos de mercados emergentes tenham conseguido avanços na emissão de dívida nas suas próprias moedas, as empresas do setor privado nessas economias têm níveis elevados de dívida denominada em dólar. À medida que as taxas de juros mundiais subiram, as condições financeiras tornaram-se consideravelmente mais restritivas para muitos países. O dólar mais forte apenas agrava essas pressões, sobretudo no caso de alguns mercados emergentes e de muitos países de baixa renda que já estão correndo um alto risco de superendividamento.

Nessas circunstâncias, convém aos países sustentar ativamente suas moedas? Vários deles estão recorrendo a intervenções no câmbio. O total das reservas estrangeiras detidas pelas economias emergentes e em desenvolvimento caiu mais de 6% nos primeiros sete meses deste ano.

As políticas apropriadas para responder às pressões de desvalorização exigem concentrar-se nos fatores que impulsionam a variação das taxas de câmbio e nos sinais de perturbação dos mercados. Mais especificamente, a intervenção no câmbio não deve substituir um ajuste justificado das políticas macroeconômicas. Há espaço para intervir temporariamente quando a flutuação da moeda aumenta substancialmente os riscos para a estabilidade financeira e/ou abala consideravelmente a capacidade do banco central de manter a estabilidade dos preços.

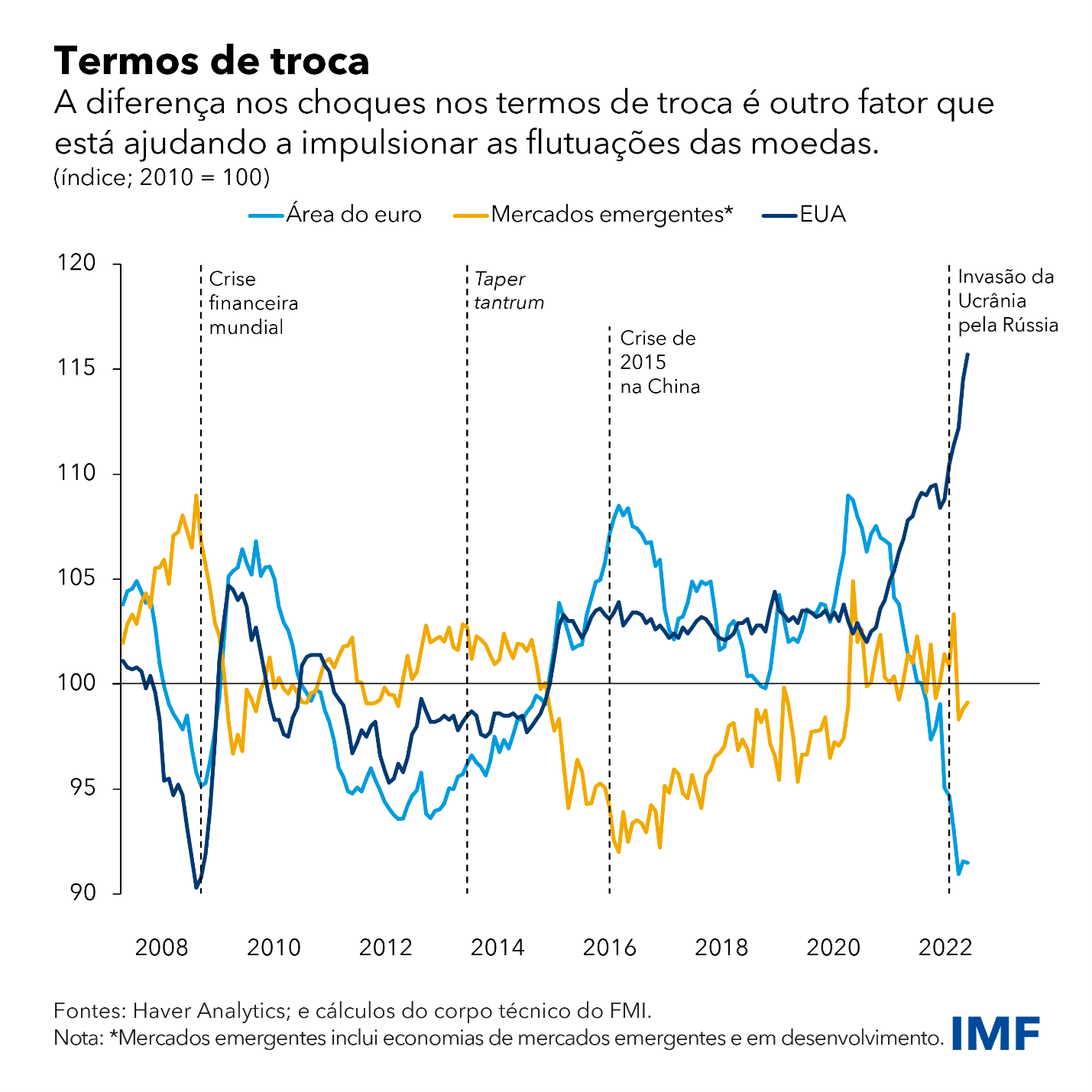

Na conjuntura atual, os fundamentos econômicos são um fator importante na valorização do dólar: o rápido aumento dos juros nos Estados Unidos e o nível mais favorável dos termos de troca — que indicam a relação entre os preços das exportações de um país e os das suas importações — para os Estados Unidos em função da crise energética. Para combater um aumento histórico da inflação, o Federal Reserve embarcou em uma trajetória rápida de elevação da taxa básica de juros. O Banco Central Europeu, embora também enfrente uma inflação de base ampla, sinalizou um caminho mais suave para os juros básicos, preocupado com a possibilidade de a crise energética causar uma retração da economia. Enquanto isso, a inflação baixa no Japão e na China permitiu aos respectivos bancos centrais evitar a tendência de política monetária mais restritiva.

O enorme choque nos termos de troca desencadeado pela invasão da Ucrânia pela Rússia é um dos principais motivos por trás da força do dólar americano. A área do euro é altamente dependente das importações de energia, em particular do gás natural da Rússia. O aumento dos preços do gás levou seus termos de troca ao nível mais baixo na história da moeda comum.

Já no caso das economias de mercados emergentes e em desenvolvimento (EMED), sem incluir a China, muitas estavam adiantadas no ciclo de aperto monetário mundial, em parte devido à preocupação com a taxa de câmbio em relação ao dólar, enquanto as EMED exportadoras de commodities experimentaram um choque positivo nos termos de troca. Em consequência, as pressões sobre o câmbio na economia típica dos mercados emergentes têm sido menos graves do que nas economias avançadas e, em algumas, como o Brasil e o México, houve até mesmo uma valorização do câmbio.

Em vista da importância considerável dos fatores fundamentais, a resposta apropriada é permitir que a taxa de câmbio se ajuste e, ao mesmo tempo, usar a política monetária para manter a inflação próxima à meta. A elevação dos preços dos bens importados ajudará a produzir o ajuste necessário aos choques nos fundamentos, pois reduz as importações, o que, por sua vez, ajuda a reduzir a acumulação de dívida externa. A política fiscal deve ser usada para apoiar os mais vulneráveis sem comprometer as metas de inflação.

Além disso, são necessárias outras medidas para enfrentar vários riscos de deterioração da conjuntura no horizonte. Cumpre ressaltar que poderíamos ver uma turbulência muito maior nos mercados financeiros, com uma súbita perda do interesse por ativos de mercados emergentes que provoca grandes fluxos de saída de capital, à medida que os investidores buscam ativos seguros.

Nesse contexto frágil, é prudente reforçar a resiliência. Embora os bancos centrais dos mercados emergentes tenham acumulado reservas em dólares nos últimos anos, refletindo lições aprendidas com crises anteriores, esses amortecedores são limitados e devem ser usados com prudência.

Reforçar a resiliência

Os países precisam conservar suas reservas estrangeiras, que serão vitais para lidar com fluxos de saída de capital e turbulências possivelmente mais graves no futuro. Aos que conseguirem, convém restabelecer linhas de swap com bancos centrais de economias avançadas. Os países com políticas econômicas sólidas que precisem enfrentar vulnerabilidades moderadas devem se valer proativamente das linhas de precaução do FMI para suprir necessidades futuras de liquidez. Os países com grandes dívidas em moeda estrangeira devem reduzir os descasamentos de moedas, usando a gestão do fluxo de capitais ou políticas macroprudenciais, além de operações de gestão da dívida para suavizar os perfis de pagamento.

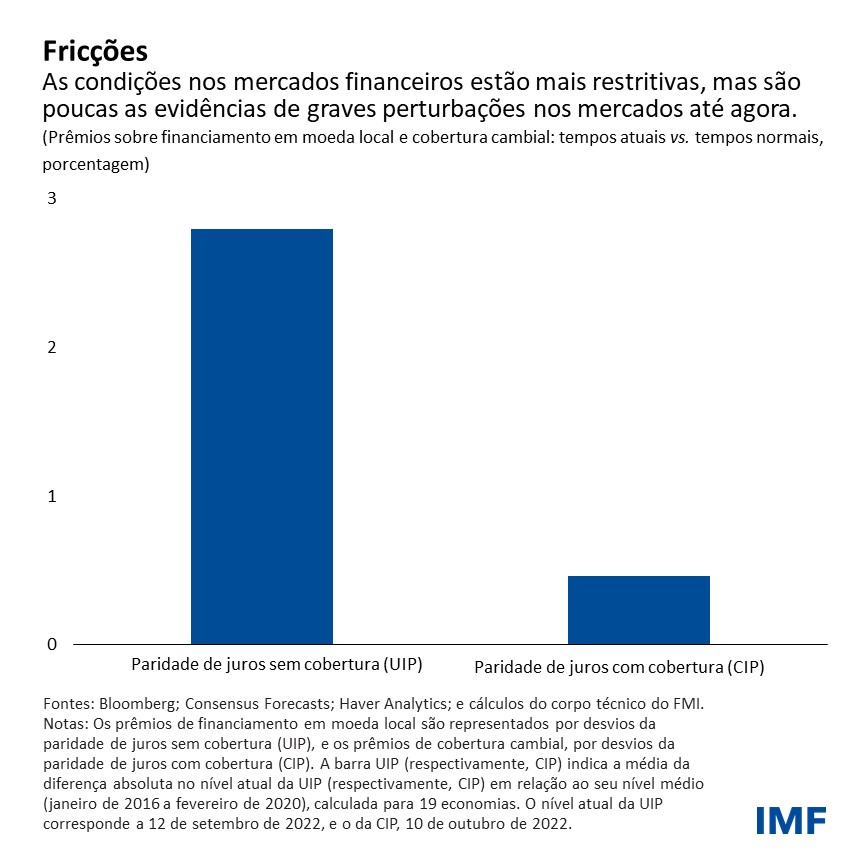

Além dos fundamentos, com as condições mais restritivas nos mercados financeiros, alguns países estão vendo sinais de perturbação nos mercados, como o aumento dos prêmios de hedge cambial e dos prêmios de financiamento em moeda local. Graves perturbações em mercados de moedas pouco profundos acarretariam uma grande variação desses prêmios, podendo gerar instabilidade macroeconômica e financeira.

Nesses casos, uma intervenção temporária no câmbio pode ser apropriada. Isso também pode ajudar a evitar uma amplificação financeira adversa caso uma grande depreciação eleve os riscos para a estabilidade financeira, como a inadimplência de empresas, devido a descasamentos. Por último, uma intervenção temporária também pode ajudar a política monetária nas raras circunstâncias em que uma grande depreciação do câmbio possa desancorar as expectativas de inflação, e a política monetária por si só não consiga restabelecer a estabilidade de preços.

Nos Estados Unidos, apesar das consequências mundiais do fortalecimento do dólar e das condições financeiras mundiais mais restritivas, o aperto monetário continua a ser a política apropriada enquanto a inflação americana permanecer acima da meta. Abrir mão dessa política prejudicaria a credibilidade do banco central, desancoraria expectativas de inflação e exigiria um aperto ainda maior mais à frente, gerando repercussões maiores para o resto do mundo.

Isso posto, o Federal Reserve deve ter em mente que grandes repercussões provavelmente terão um efeito secundário na economia americana. Além disso, como fornecedor mundial do ativo seguro do mundo, os EUA poderiam reativar as linhas de swap de moedas com países habilitados, como fez no início da pandemia, oferecendo uma importante válvula de segurança em tempos de estresse nos mercados monetários. Isso seria útil para complementar o financiamento em dólares fornecido pelo Federal Reserve por meio do seu mecanismo de recompra com autoridades monetárias estrangeiras e internacionais.

O FMI continuará a trabalhar em estreita colaboração com os seus países membros para formular políticas macroeconômicas apropriadas nestes tempos turbulentos, tomando como base o nosso Quadro Integrado de Políticas. Além das linhas de financiamento de precaução disponíveis para os países habilitados, o FMI está pronto para estender seus recursos para empréstimos aos países membros com problemas de balanço de pagamentos.

*****

Pierre-Olivier Gourinchas é Conselheiro Econômico e Diretor do Departamento de Estudos do FMI. Está licenciado da Universidade da Califórnia em Berkeley, onde ocupa a cátedra S.K. e Angela Chan de Gestão Global no Departamento de Economia e na Haas School of Business. Professor Gourinchas foi redator-chefe do IMF Economic Review desde a sua criação em 2009 até 2016, editor-chefe do Journal of International Economics entre 2017 e 2019, e coeditor do American Economic Review entre 2019 e 2022. Está licenciado do National Bureau of Economic Research onde era diretor do programa de Finanças Internacionais e Macroeconomia, É pesquisador associado do Center for Economic Policy Research, CEPR (Londres) e Fellow da Sociedade Econométrica.

Suas principais áreas de pesquisa são macroenomia e finanças internacionais. Seus estudos mais recentes tratam de uma variedade de temas, como escassez de ativos seguros globais, desequilíbrios mundiais e guerras cambiais; o sistema monetário internacional e o papel do dólar; o paradigma da moeda dominante; os determinantes dos fluxos de capital de e para os países em desenvolvimento; carteiras internacionais; a crise financeira global e o impacto da crise da COVID-19 nas quebras de empresas. Professor Gourinchas recebeu o Prêmio Bernàcer de 2007 como o melhor economista europeu com menos de 40 anos na área de macroeconomia e finanças e o Prêmio de Melhor Economista Jovem em 2008, concedido ao melhor economista francês com menos de 40 anos. Em 2012-2013, integrou o Conselho de Assessores Econômicos do Primeiro Ministro da França.

Formou-se pela École Polytechnique e doutorou-se em Economia pelo MIT em 1996. Lecionou na Stanford Graduate School of Business e Princeton University antes de ingressar no Departamento de Economia da UC Berkeley em 2003. Cresceu em Montpellier, França.

Gita Gopinath é Primeira Subdiretora-Geral do Fundo Monetário Internacional (FMI) desde 21 de janeiro de 2022. Nessa função, supervisiona o trabalho do corpo técnico, representa o FMI em fóruns multilaterais, mantém contatos de alto nível com os governos dos países membros e integrantes da Diretoria Executiva, a imprensa e outras instituições, lidera o trabalho do FMI na área de supervisão e políticas correlatas e supervisiona o lançamento de estudos e das principais publicações.

Anteriormente, serviu como Economista-Chefe do FMI de 2019 a 2022 Nesse cargo, atuou como Conselheira Econômica do FMI e Diretora do seu Departamento de Estudos. Liderou a produção de 13 edições do World Economic Outlook, algumas das quais incluem projeções do impacto da pandemia da COVID-19 na economia global. Foi coautora do Pandemic Paper, um estudo que discorre sobre como vencer a pandemia da COVID-19 e define metas mundiais de vacinação, e que levou à criação da força tarefa multilateral composta pelas lideranças do FMI, do Banco Mundial, da OMC e da OMS para combater a pandemia, assim como à formação de um grupo de trabalho com produtores de vacinas para identificar barreiras comerciais e gargalos no abastecimento e acelerar a distribuição de vacinas nos países de renda baixa e média-baixa. Além disso, trabalhou com outros departamentos do FMI para conectar autoridades, acadêmicos e outras partes interessadas numa nova abordagem analítica destinada a auxiliar os países a responder aos fluxos internacionais de capitais por meio do Quadro Integrado de Políticas. Também contribuiu para a formação de uma equipe de mudança climática no FMI para analisar, entre outras coisas, quais seriam as políticas ótimas de mitigação climática.

Antes de ingressar no FMI, Gopinath foi professora da cátedra John Zwaanstra de Estudos Internacionais e Economia no departamento de economia da Universidade de Harvard (2005-22) e, antes disso, professora assistente de economia na Booth School of Business da Universidade de Chicago (2001-05). Seus estudos, que se concentram nas áreas de finanças internacionais e macroeconomia, são amplamente citados e figuram em várias das mais prestigiadas revistas de economia. É autora de inúmeros artigos de pesquisa sobre taxas de câmbio, comércio e investimento, crises financeiras internacionais, política monetária, dívida e crises em mercados emergentes.

Gopinath é membro eleita da Academia Americana de Artes e Ciências e da Sociedade Econométrica, e membro do Grupo dos Trinta. Foi também codiretora do programa de Finanças Internacionais e Macroeconomia do National Bureau of Economic Research (NBER), membro do painel de assessores econômicos do Federal Reserve Bank de Nova York e pesquisadora visitante do Federal Reserve Bank de Boston. Atualmente, é coeditora do Handbook of International Economics e foi coeditora do American Economic Review e editora-chefe do Review of Economic Studies.

Gopinath nasceu na Índia e é cidadã dos EUA e cidadã ultramarina da Índia. Já recebeu vários prêmios e reconhecimentos. Em 2021, o Financial Times incluiu-a entre as “25 mulheres mais influentes do ano”, a International Economic Association designou-a como Schumpeter-Haberler Distinguished Fellow, a Agricultural & Applied Economics Association concedeu-lhe o prêmio John Kenneth Galbraith e a Carnegie Corporation incluiu-a entre os “grandes imigrantes (dos Estados Unidos)”. Foi apontada pela Bloomberg como uma das “50 pessoas que definiram 2019”, pela Foreign Policy como “grande pensadora global” e, pela revista Time como uma das “mulheres que romperam grandes barreiras para serem pioneiras”.

Gopinath foi agraciada com o Pravasi Bharatiya Samman, a mais alta honraria concedida pelo governo da Índia a cidadãos ultramarinos, e o “Distinguished Alumnus Award” da Universidade de Washington. O FMI incluiu-a na lista de “25 economistas mais importantes com menos de 45 anos” em 2014, o Financial Times apontou-a como uma entre os “25 indianos mais promissores” em 2012 e o Fórum Econômico Mundial selecionou-a como Jovem Líder Mundial em 2011.

Gita Gopinath doutorou-se em economia pela Universidade Princeton em 2001, após obter o bacharelado pelo Lady Shri Ram College e mestrados pela Faculdade de Economia de Délhi e a Universidade de Washington.