世界の公的債務は非常に高い水準にある。今年末までに1,000兆ドル、対世界GDP比で93%を超えると見られており、2030年には同100%に達する。これは、2019年、つまりコロナ禍前の水準を10%ポイント上回る。

状況は一様ではない。3分の2の国では公的債務が安定的に推移するか減少すると見られる一方、2024年10月の「財政モニター」では、将来的に債務水準が予測をさらに上回る可能性があり、債務水準を高い確率で安定させるか低下させるためには現在の計画よりもかなり大幅な財政再建が必要になるとしている。同報告書では、金融緩和サイクルに乗じて各国が、成長と脆弱な世帯を保護するために財政政策を慎重に設計し、今すぐ債務リスクに立ち向かうべきであると論じている。

予想以上の悪化

多くの国で、財政見通しは以下の3つの理由により予想よりも悪化する可能性がある。すなわち、歳出圧力の大きさ、債務予測の楽観バイアス、そして、大規模な未確認債務である。

これまでのIMFの研究では、政治的志向に関係なく財政に関する議論が歳出拡大の方に次第に傾いていることが明らかになっている。また、各国は、高齢化や医療、グリーン移行や気候変動への適応、そして地政学的緊張が高まる中で防衛やエネルギー安全保障に対処するために、ますます多くの支出を強いられるようになる。

他方、過去の経験は、債務の予測が実際の結果を大幅に過小評価する傾向があることを示唆している。5年先の債務残高対GDP比の実現値は、平均で予測を10%ポイント上回る場合がある。

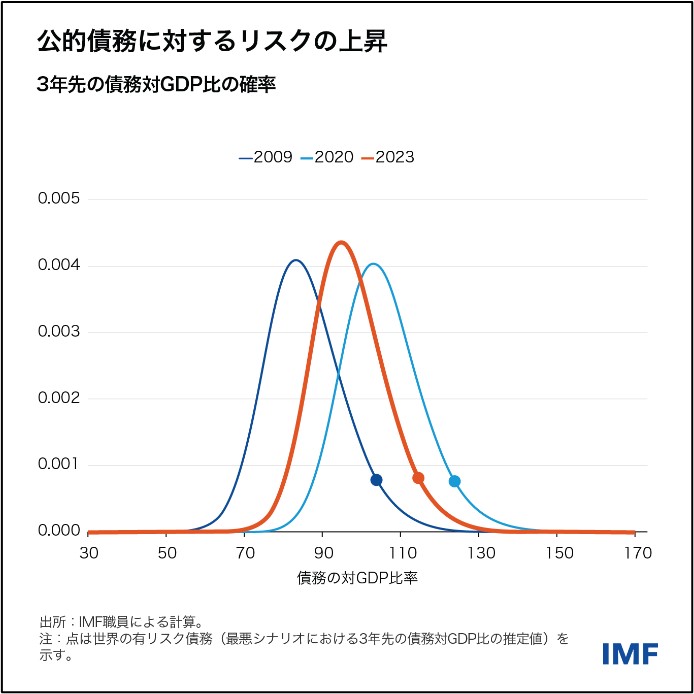

「財政モニター」では、現在のマクロ金融・政治状況と将来考えられるあらゆる債務動向をリンクさせた、新しい「有リスク債務」枠組みを提示する。このアプローチは、典型的な債務予測の点推定にとどまらず、政策当局者が債務見通しに対するリスクを定量化し、リスクの源泉を特定することを助けるものである。

この枠組みでは、世界の公的債務が最悪のシナリオの下では3年後に対GDP比115%に達し、現在の予測を20%ポイント近く上回る可能性があることが示されている。その原因としては、成長の低下や金融環境の引き締め、財政の悪化、経済的・政治的不確実性の高まりといったいくつかの理由が考えられる。重要なのは、米国等のシステム上重要な国における政策の不確実性の高まりに伴う波及効果など、自国の借入コストに影響を与える世界的な要因に対する各国の脆弱性が高まっていることである。

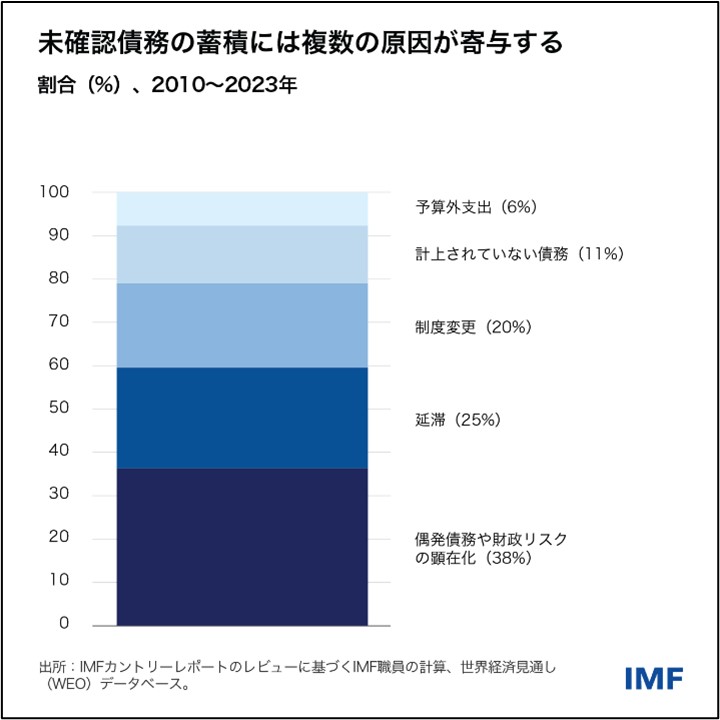

大規模な未確認債務も、公的債務が最終的に予測を大きく上回ることになるもうひとつの理由である。30以上の国を対象とした分析では、未確認債務の40%が各国政府の直面する偶発債務や財政リスクに起因することが分かっており、その大半は国有企業の損失に関連したものである。未確認債務は従来から平均で対GDP比1~1.5%と規模が大きく、金融ストレス発生時には急激に増加する。

より大規模な財政健全化

公的債務が見た目以上に大きいとすると、現在の財政努力では足りない可能性がある。

財政再建は債務リスクを抑制する上で重要な役割を果たす。インフレが減速し、中央銀行が政策金利を引き下げる中、各国は今や以前よりも財政引き締めの経済的影響を吸収しやすい状況にある。先送りすれば、時間の経過とともに必要な調整が大きくなるため、コストとリスクの両方が高まるだろう。そして、信頼に足る財政計画の欠如と高債務は、市場の否定的な反応を引き起こし、混乱時の対応の余地を狭める可能性がある。

債務見通しを取り巻く各国固有のリスクを考慮に入れたわれわれの分析では、現行の財政再建(平均で2029年までの6年間にGDPの1%)では、それを完全に実施した場合でも、高い確率で債務の大幅な削減または安定化を図るには十分ではないことが示唆されている。平均的な国において債務の安定化の可能性を高めるには、同期間に累積で対GDP比約3.8%の引き締めを行うことが必要になると考えられる。中国や米国のように、債務の安定化が見込まれていない国では、必要となる努力はそれよりもかなり大きくなる。ただし、米中両国は、他の国々に比べてはるかに豊富な政策の選択肢を有している。

人々に焦点を

そうした大規模な財政再建は、適切な調整が行われなければ、総需要の低下によりGDPの大幅な損失を招き、脆弱層に悪影響を及ぼすとともに格差の拡大につながる可能性がある。したがって、調整コストを軽減し、必要な財政再建に対する世論の支持を得るために、慎重な設計が求められる。

財政措置の選択が重要になってくる。なぜなら、各措置の影響は一様ではなく、トレードオフを伴うからだ。例えば、投資を削減すればGDPの損失が最大となり、長期的な成長見通しが損なわれるのに対して、社会給付を削減すれば脆弱な世帯に打撃を与え、格差を拡大させる。

人々と成長に焦点を当てた財政措置の賢明な組み合わせが必要であり、それは国によって異なる。先進国は社会保障改革を進め、支出の優先順位を見直し、課税水準が低いところでは税収を増やすべきである。新興市場国と発展途上国は、社会的セーフティネットを強化し、公共投資を確保して長期的な成長を下支えしつつ、課税ベースの拡大や歳入当局の能力強化によって税収の確保を図る余地が比較的大きい。

スピードも重要である。われわれの分析では、慎重かつ持続的なペースで調整を行えば財政リスクが軽減され、同時に、より急激な引き締めの場合と比べてGDPと格差に対する負の影響を約40%抑制できることが示唆されている。とはいえ、過剰債務のリスクが高い一部の国では、前倒しの調整が必要になるだろう。

調整は、信頼性のある中期枠組みや独立財政機関、健全なリスク管理を含め、より強力な財政ガバナンスを伴う必要がある。財政リスク評価を強化し、国有企業の偶発債務を注視し、詳細かつタイムリーな債務統計を公表することにより、未確認債務を削減することができる。

高水準の公的債務は懸念事項である。公的債務が制御可能な水準にあると見られる一部の国についても、「財政モニター」ではリスクが上昇していると論じており、今後数年の債務の実際の結果は予想よりも悪くなる可能性がある。現在の再建計画は、確実に債務を安定化または削減するには十分ではない。「財政モニター」では、適切に設計された財政調整が債務リスクを軽減し、公的債務の見通しを改善し、社会に対する負の影響を緩和することに役立つことも示している。