システミックな事象は顕在化していないものの、リスクはよりはっきりと下振れしている

ロシアによるウクライナ侵攻で世界の金融安定性リスクが高まり、経済や市場への長期的影響に対する疑念が生じている。IMFの最新の「国際金融安定性報告書(GFSR)」で論ずるように、それでなくてもコロナ禍からの回復が鈍化している中で、この戦争によって、金融市場の強靭性が試されることになり、金融安定性が脅かされている。

最も差し迫ったリスクに直面しているのはウクライナとロシアだ。とはいえ、商品市場やサプライチェーンの混乱の深刻さが、マクロ金融安定性や、インフレ、世界経済に悪影響をもたらし景気下振れリスクが生じていることはすでに明らかである。

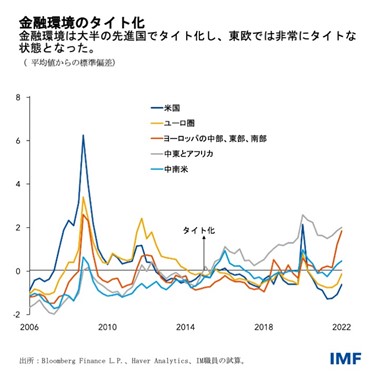

年初以来ほぼ世界中で金融環境が大幅にタイト化している。東欧で特に顕著だ。インフレが進行する中、先進国は、利上げが見込まれていることからロシアがウクライナに侵攻して以降の数週間で、金融環境が著しくタイト化した。そのタイト化を経てもなお、金融環境は歴史的に見れば平均に近く、大半の国では実質金利が依然として緩和的である。

金融環境のタイト化は、需要減速を促すだけでなく、インフレ期待値の上放れを防ぎ(すなわち今後も継続的な物価上昇が予想されることが常態化し)、インフレ率を目標値に戻すのにも資する。

多くの国の中央銀行は、インフレを抑制するために、現在市場で見積もられているよりも一足早く一段踏み込んだ措置を取らざるを得ないかもしれない。それにより、政策金利が中立水準を上回るレベルになることも考えられる。「中立」水準とは、金融政策が緩和的でも制約的でもなく、完全雇用とインフレ率安定が維持される経済状態と矛盾しない水準を指す。それは世界の金融環境のさらなるタイト化につながる可能性が高い。

侵攻前からインフレ率の高止まりと微妙なバランスを取ろうとしていた中央銀行の取り組みは、新たな地政学的現実によって複雑化した。各国の中央銀行は、世界の金融環境の過剰なタイト化は経済成長を害するということに留意しつつ、インフレ率を目標値に戻さなければならない。こうした状況の下で、また金融安定性リスクの高まりを踏まえると、ウクライナでの戦争の激化あるいは対ロシア制裁の強化により急にリスクの再評価やリプライシングがなされた場合、パンデミック中に蓄積した脆弱性(住宅価格急騰や行き過ぎた資産価格上昇など)の一部が表面化し、資産価格の暴落につながる可能性がある。

ショックの伝播

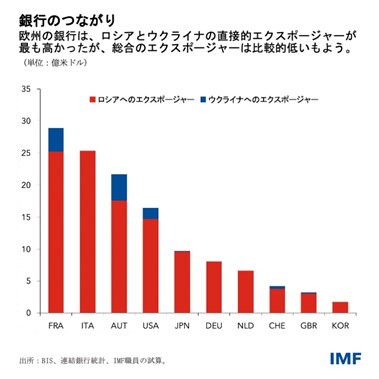

戦争やその後の制裁の影響が拡がり続けている。その影響はさまざまな経路で拡大していく可能性があり、そこにおいて国際金融システムの強靭性が試されることになるだろう。金融機関のロシアやウクライナの資産に対するエクスポージャー、 市場流動性や資金の逼迫、新興市場国において住民が現地通貨ではなく暗号資産を使い始めるという暗号資産化などが例として挙げられる。

欧州はほかの地域よりも高いリスクを抱えている。戦争との地理的距離が近いこと、ロシア産エネルギーに依存していること、一部の銀行や金融機関がロシアの金融資産や市場に対して無視できない規模のエクスポージャーを有していることなどがその理由だ。また、商品価格の乱高下が続いているため商品金融やデリバティブの市場に大きな圧力がかかる可能性があり、先月ニッケル取引の一部の一時停止を招いた激しい変動のような混乱さえ引き起こしかねない。地政学的な不確実性が高まっている中でそうした事態が発生すれば、流動性や資金調達環境を圧迫する恐れがある。

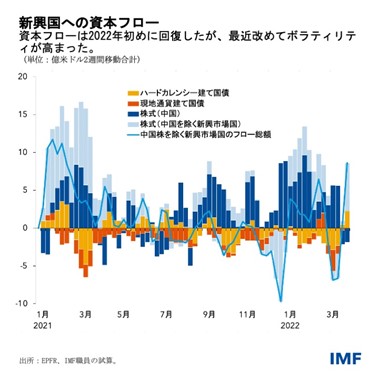

新興市場国やフロンティア市場国では今、資本流出のリスクが高まっているが、一次産品の輸入国であるか輸出国であるかによって、国ごとに差がある。地政学的な不確実性がある現状では、外部金融環境のタイト化と、米国の連邦準備制度理事会による金融政策正常化(3月に初回利上げが実施され、バランスシートの縮小はより速いペースになると予想される)の相互作用により、資本逃避のリスクが増大する可能性が高い。

ロシアによるウクライナ侵攻後、返済に支障をきたしかねない水準(スプレッドが1,000ベーシスポイントを上回る水準)で取引されているフロンティア市場国債の発行国数が国債発行国の20%を超えるまでに急増し、パンデミックのピーク時の水準を上回っている。気がかりな事態ではあるが、こうした発行国が未払い債務の総額に占める割合は比較的小さいため、この事態がシステミックな懸念に及ぼす影響は、これまでのところは限定的となっている。

中国では、特にテクノロジー業界の株価が最近暴落したことと、不動産業界で緊迫状態が続いていることやロックダウンが再度実施されていることが相まって、成長鈍化と新興市場国への波及効果に関する懸念が高まっている。すでに打撃を受けていた不動産業界では、緊迫した状態が続く中で金融安定性リスクが増大している。バランスシートへの圧力を軽減するには、異例の資金支援が必要かもしれないが、長い目で見ればそうした措置は債務脆弱性をさらに高めることになる。

政策措置

当面は、中央銀行が断固たる行動をとり、インフレが長期に及ぶのを防ぎ、将来の物価上昇期待値を抑制していくべきだ。インフレ率を適時に目標値に戻していくためには、現在市場で見積もられている以上の利上げが必要となるかもしれない。それに伴い、金利が中立水準をはるかに上回る可能性もある。先進国の中央銀行は、引き続きデータに依拠しつつ、金融政策引き締めのプロセスに関して明確なガイダンスを提供して明瞭な情報発信をし、金融市場で不要なボラティリティが生じるのを回避することが極めて重要である。

新興市場国では、多くの中央銀行がすでに金融政策を大幅に引き締めている。個別の事情にもよるが、それらの中央銀行では、インフレ対策の信頼性を維持し、インフレ期待値を安定化させるために、金融引き締めを継続すべきだ。

政策当局者は、特定のマクロプルーデンス政策を引き締めて一部で高まっている脆弱性に対処しつつ(例えば住宅価格急騰への対応など)、金融環境が広範にわたってタイト化するのを回避するべきである。景気の先行きが不透明であることや、金融政策正常化のプロセスが進行中であることや、パンデミック後の財政余地が限られていることを踏まえ、適切なバランスを取っていくことが重要である。

また政策当局者は、米ドルの役割にも影響する資本市場の細分化などの構造的問題にも直面するだろう。各国の中央銀行が既存の国際ネットワークから独立した独自デジタル通貨を確立しようとする中、各種決済システムも同様のリスクに直面する。また規制当局にも、規制の隙間を埋めて健全性を確保し、目まぐるしく変化する暗号資産の世界で消費者を守るという重圧がかかるだろう。

同時に、ロシアに対する国際的な制裁が供給や価格に及ぼす影響が欧州全体やその他の地域にも波及していく中で、エネルギー安全保障(十分かつ手頃な価格の供給)と気候(石油やガスの価格を引き上げることを意図した規制メカニズム)のトレードオフがあらわになっている。短期的には、気候目標達成については一部で後退を喫するかもしれないが、エネルギー調達におけるロシアへの依存度低減に向けた勢いが変化を促すかもしれない。したがって政策当局者は、気候に関するコミットメント堅持に努め、排出量実質ゼロ目標達成のための取り組みを強化しつつ、適切な追加措置を講じてエネルギー安全保障をめぐる懸念に対処していくべきである。

*****

トビアス・エイドリアンはIMF金融顧問兼金融資本市場局長。IMFによる金融部門のサーベイランスや能力開発、金融政策・マクロプルーデンス政策、金融規制、債務管理、資本市場に関する業務を統括。ニューヨーク連銀上級副総裁と調査統計グループ副グループ長を経て現職。プリンストン大学およびニューヨーク大学で教鞭をとった経験があるほか、「American Economic Review」や「Journal of Finance」などの学術誌への掲載多数。資本市場動向の総合的な影響に研究上の重点を置いている。マサチューセッツ工科大学で博士号、ロンドン・スクール・オブ・エコノミクスで理学修士号、ゲーテ大学フランクフルトでディプロマ、パリ・ドフィーヌ大学で修士号を取得。