資産購入は効果的な手段となりうるが、中央銀行の独立性および物価安定性へのリスクを最小化することが重要だ。

過去の数十年にわたり、新興国の中央銀行は、景気循環対策としての金融政策を実施するための信用構築において目覚ましい進歩を遂げてきた。コロナ禍では、これら中央銀行の多くは金利の大幅な引き下げに踏み切っただけでなく、市場機能の回復のために資産購入を含むさまざまな手段を使った。これら中央銀行の一部が今、金融政策の引き締めを検討する中、将来こうした政策手段を同様に使用することについては、より詳細な吟味が必要だ。

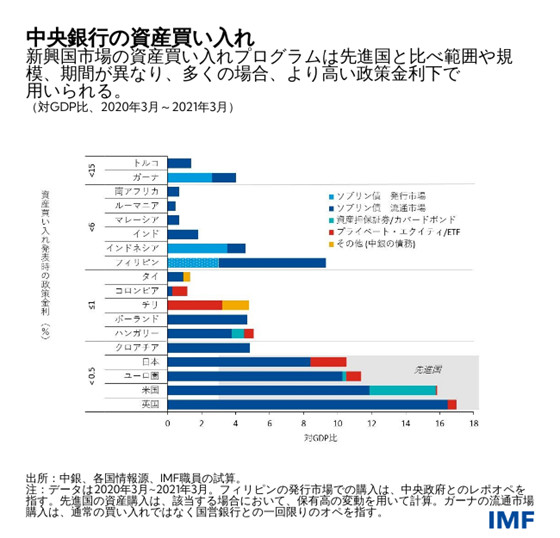

これまでは主に先進国の中央銀行が国債を購入してきたが、このたび南アフリカやポーランド、タイなどの中央銀行が初めて、市場の機能不全に対処するために大規模な資産購入を実施し、新境地を切り拓いた。

これらの措置は、市場の緊張状態を緩和することができたが、新興国および途上国の政策当局者は将来の方針の立案に当たり、ほかの重要な事項を検討する必要がある。

とりわけ重要なのは、資産購入をコロナ禍に対する特例措置とみなすのか、それともより恒久的に使う政策手段としてみなすのかという問題だ。同時に、財政支配や財政ファイナンス、過度なリスクテイクなど、さまざまなリスクに対してうまく対処する必要がある。

こうした問題については、最近のIMFスタッフペーパーで詳細を記している。本記事では、分析結果の概要を紹介し、予備的な助言を提供する。

資産購入――リスクを伴う有効手段

過去の危機では多くの新興国や途上国の中央銀行は、市場の反発を恐れ、資産購入の実施に消極的であった。しかし、今回のコロナ禍における資産購入は、大量の資本流出または為替相場圧力にさらされることなく、金融市場の緊張緩和に貢献した。

最近の国際金融安定性報告書でも述べているように、総じて肯定的な今回の経験により、将来市場で混乱が起きた際、これらの中央銀行が再び資産購入の実施を検討する可能性が示唆される。

資産購入の行使は、これらの中央銀行が義務的な目的を果たすために確かに貢献するが、大きなリスクも招く。

ひとつ目のリスクは、中央銀行のバランスシートに対するものだ。中央銀行がソブリン債や社債を買ったときにあらゆる満期で金利が低く、その後政策金利が急上昇した場合、中央銀行が損失を被ることがある。バランスシートが弱いと、政策を引き締めなければならない際に、必要な政策措置が中央銀行自らの財務状況を悪化させるという懸念から、中央銀行がその義務的な目的を達成する意欲や能力が低下する可能性がある。

ふたつ目のリスクは、政府が目的遂行のために中央銀行に圧力をかける「財政支配」である。このため、中央銀行は、責務を果たすために資産購入を開始することはできるが、終了させることが難しいと感じるかもしれない。政府は、中央銀行の行動による安価な資金調達に慣れてしまい、たとえインフレ率が上昇し、物価安定のために買い入れの終了が必要となったとしても、中央銀行に継続するよう圧力をかける可能性がある。その結果、中央銀行がインフレ率を低く安定的に維持する能力に対する信頼が失われ、インフレ率が高くなったり、変動しやすくなったりする可能性がある。

新興国と途上国にとっての新しい金融政策手段に関する最近のIMF討論会では、レセチャ・クガニャゴ氏(南アフリカ準備銀行総裁)とエリビラ・ナビウリナ氏(ロシア中央銀行総裁)、カーメン・ラインハート氏(世界銀行グループのチーフエコノミスト)が、中央銀行のバランスシートに対するリスクと財政支配のリスクを強調したが、その他の好ましくない副作用についても注意を促した。特に、資産購入はテールリスクを低減することができる一方で、過剰なリスクテイクを助長し、市場原則を損なうといった意図せざる効果をもたらす可能性もある。また、中央銀行がマーケットメイクにおいてより積極的な役割を果たすことは、金融市場の発展を阻害する可能性がある。

資産購入の原則

われわれが最近発表した資産購入と直接金融に関するペーパーでは、資産購入の利点を生かしつつリスクの抑制を図るための指針をいくつか提示している。新興国や途上国の中央銀行が、金融市場の苦境を緩和するためにも、これらの手段を行使する場面はあると考えるが、強力で信頼できる政策的枠組みが不可欠な基盤となる。

最も基本的な原則は、中央銀行が責務を達成できるように、必要に応じて政策金利を調整する余裕を持つことである。これが一番重要である。中央銀行は準備金の発行を通じて、購入資産の支払いを行う。中央銀行が政策金利を物価安定に見合う水準まで引き上げることで準備金を不胎化しない限り、これらの余分な準備金は大きなインフレ圧力を生む可能性がある。

これに密接に関連する原則として、中央銀行による資産購入は、中央銀行自身の主導で、その使命としての目的達成のみのために行われるべきである(政府の目的ではなく)。資産購入の規模や期間は目的に応じて調整すべきである。金融安定化のための資産購入は一般的に中程度の規模で、金融ストレスが緩和したときに終了すべきだが、マクロ経済刺激のための資産購入は大規模で、より長期間継続すべきであろう。

この原則を最も良く達成するには、中央銀行の資産購入を、発行市場での購入や当座貸越を通じた「直接金融」ではなく、流通市場で行うことである。直接金融により、政府は中央銀行のバランスシートの規模と中央銀行が支払う金利の両方を簡単に決められるようになり、財政規律を損ない、財政ファイナンスのリスクを増大させる傾向にある。

資産購入プログラムの目的、ならびに開始および終了の根拠について明確な説明を提供することが重要である。

最後に、われわれのペーパーでは、健全な財政状態の重要性を強調している。特に、損失が発生した場合には、政府が財政的支援を行えることが重要である。中央銀行が財政的自律性を維持し、中央銀行(または政府)の財務状況への懸念に基づく決定ではなく、その使命を達成するために政策を決定できるようにするためには、このような支援が必要である。また、財政状態が健全であれば財政当局が中央銀行からの安価な資金調達を求める誘惑に負けない可能性が高くなる。

新興国や途上国の中央銀行にとって、資産購入プログラムは比較的新しい取り組みかもしれないが、これらの原則は強固な基盤の構築に有用となろう。

*****

トビアス・エイドリアンはIMF金融顧問兼金融資本市場局長。IMFの金融部門サーベイランスや金融政策・マクロプルーデンス政策、金融規制、債務管理、資本市場に関する業務を統括。ニューヨーク連銀上級副総裁と調査統計グループ副グループ長を経て現職。プリンストン大学およびニューヨーク大学で教鞭をとった経験があるほか、「American Economic Review」や「Journal of Finance」などの学術誌への掲載多数。資本市場動向の総合的な影響に研究の重点を置いている。マサチューセッツ工科大学博士、ロンドン・スクール・オブ・エコノミクス修士、フランクフルト大学ディプロマ、パリ・ドフィーヌ大学修士。

クリストファー・アーセグは IMF金融資本市場局の副局長。金融・マクロプルーデンス政策、中央銀行業務、金融政策のモデリング、資本フロー管理などの分野の監督を担当する。IMFの前は、連邦準備制度理事会の国際金融部門で上級アソシエイト・ディレクターを務めた。研究分野は、金融・財政政策、金融の安定、開かれた経済のマクロ経済学などで、これまでにグローバルなマクロ経済モデルの構築に従事してきた。シカゴ大学で経済学博士号を取得。

サイモン・グレイは 2015年からIMF金融資本市場局の技術支援課の課長を務める。 それ以前は同局で金融セクター専門家のトップを務め、中央銀行の金融政策の実施と外国為替の実務問題を担当。27年間イングランド銀行(中央銀行)勤務の後、2007年からIMFに参加。米国や中国の金融セクター評価プログラムチームでの活動や多くの国への技術支援にも参加した。オックスフォード大学卒業。

ラトナ・サヘイはIMF金融資本市場局の副局長。以前にはIMFの調査局や財務局、アジア局、欧州局、中東局、西半球局で勤務し、重要な調査や政策プロジェクトのリーダーを務めたほか、新興市場国への訪問団を何度も率いた。金融市場の波及効果や金融危機、インフレ、経済成長、財政政策、債務の持続可能性、移行経済に関して幅広く論文を執筆し、主要学術誌に掲載されてきた。また、デリー大学やコロンビア大学、ニューヨーク大学で教鞭をとった。 ニューヨーク大学で経済学博士号を取得。