暗号資産は、早くて手軽な決済、革新的な金融サービス、従来銀行サービスを利用できていなかった世界の地域への包摂的なアクセス提供など、種々の新たな機会をもたらす。これらはいずれも、暗号資産エコシステムによって可能になったことだ。

しかし機会に伴って課題やリスクも生じている。最新の国際金融安定性報告書(GFSR)では、暗号資産エコシステムにより生じるリスクを説明し、この未知の領域を進んでいくために役立ついくつかの政策オプションを提供している。

暗号資産エコシステムとは何か、どのようなリスクがあるのか

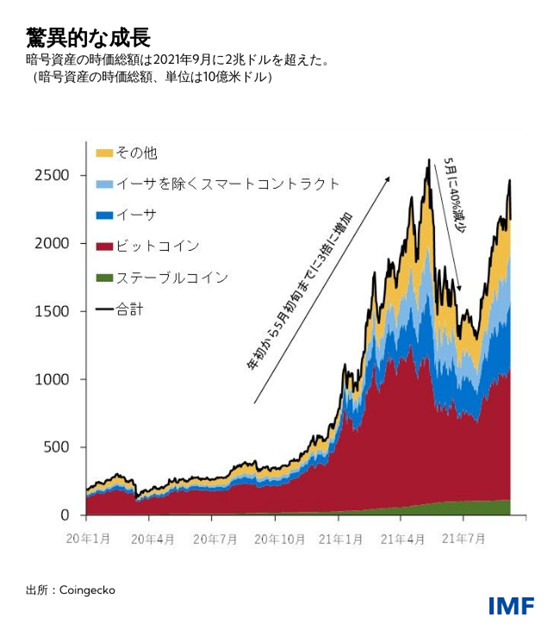

全暗号資産の時価総額は2021年9月時点で2兆ドルを超え、2020年初頭以降10倍に増加した。エコシステム全体も盛況で、数多くの取引所、ウォレット、マイナー(採掘者)、ステーブルコイン発行者が存在する。

それらの多くには業務やガバナンス、リスクに係る確固たる基準がない。例えば暗号資産取引所は、市場混乱時に著しい混乱を経験している。ハッキングによる顧客資金の盗難が大きな話題となった事案もいくつかあった。これまでのところそうした事案は金融の安定性に多大な影響を与えていないが、暗号資産がより主流になるにつれて、より広範な経済への潜在的な影響という点で、暗号資産の重要性は高まっていくだろう。

開示や監督が限定的であったり不十分であったりすることを考えると、消費者保護の面でのリスクは依然として大きい。例えば、1万6000を超えるトークンがさまざまな取引所で上場されてきたものの、現存するトークンは約9000で、残りは何らかの形で姿を消してしまっている。多くは数量が無かったり、開発者がプロジェクトから撤退してしまったりしているのである。中には投機のためだけに作られたらしきものや、明らかな詐欺というものさえある。

暗号資産の匿名性は規制当局に対してデータギャップを生じさせ、また、資金洗浄やテロリスト資金調達という不要な扉を開いてしまいかねない。各国当局は非合法取引を追跡できたとしても、そうした取引を行った当事者の特定はできない可能性がある。さらに、暗号資産エコシステムがどの規制枠組みに該当するかは国によって異なるので、連携が一層難しくなっている。例えば、暗号資産取引所では大方、主にオフショア金融センターで運営する事業体を通じて取引が行われる。そのため監督や法執行の実施は、困難なだけではなく、国際協力なしではほぼ不可能だ。

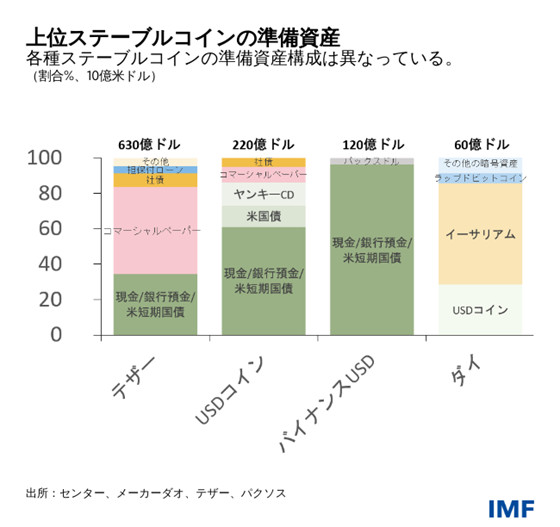

ステーブルコインは、通常は米ドルに対して価値を固定することを目指すものである。各種ステーブルコインも急成長しており、2021年の年初来その供給量は4倍に増えて1200億ドルに迫る勢いだ。しかし「ステーブルコイン」という用語は多種多様な暗号資産を網羅するもので、誤解を招く恐れをはらんでいる。準備資産の構成を考えると、一部のステーブルコインに対しては取り付け騒ぎが起こる可能性があり、その影響が金融システムに波及しかねない。準備資産の質や、償還が求められた場合にどれくらいのスピードで準備資産を換金できるのかについての投資家の懸念が、ステーブルコインの取り付け騒ぎを引き起こす恐れがある。

今後待ち受ける大きな課題

暗号資産がどの程度採用されているのかを測るのは難しいが、調査やその他の指標は、新興市場国や発展途上国がその先頭を走っていることを示唆している。最も注目すべきは、暗号資産取引所でそれらの国々の住民による取引量が2021年に急増したことだ。

今後を考えると、暗号資産が広く普及し急速に採用されていけば、経済においてドル化の圧力、すなわちこの場合は、住民が現地通貨でなく暗号資産を使い始めるという暗号資産化が強まり、大きな課題が生じる。暗号資産化は、中央銀行が金融政策を効果的に実施する能力を減少させる可能性がある。また、通貨ミスマッチによる資金調達や支払い能力のリスクのほか、前述の消費者保護と金融の健全性に対するリスクの一部についてその重要性を増幅させるなど、金融安定性リスクをもたらしかねない。

暗号資産は脱税を促進する恐れがあるため、財政政策に対する脅威も強まる可能性がある。また通貨発行益(通貨発行権から生じる利益)も減少するかもしれない。暗号資産に対する需要の高まりは、外為市場に影響を及ぼす資本流出を促進する可能性もある。

最後になるが、暗号資産の「マイニング(採掘)」活動が中国から他の新興市場国や発展途上国へと移っていくと、とりわけC02集約型のエネルギーに依存する国や、エネルギーコストを助成している国では、国内のエネルギー消費に有意な影響が出る可能性がある。マイニング活動には大量のエネルギーが必要だからだ。

政策アクション

まず最初のステップとして、規制当局と監督当局は早急にデータギャップの問題に取り組み、暗号資産エコシステムの急速な発展やそれにより生じるリスクを監視する能力を備える必要がある。暗号資産は国際的な性質を持つことから、政策当局者は国境を越えた連携を拡充して規制の差異の悪用リスクを最小化し、効果的な監督や法執行を確実に実施していくべきである。

国内規制当局においても既存の国際基準の導入を優先するべきである。現在、暗号資産に重点を置いた基準は、主に資金洗浄と銀行のエクスポージャーに関する提案に限定されている。しかし有価証券規制、支払、クリアリング、決済などの分野のその他の国際基準も適用される可能性があり、注目しておくべきだ。

ステーブルコインの役割が増大するにつれて、規制も、ステーブルコインがもたらすリスクや果たす経済的機能に比例して充実させていかねばならない。例えば、規則は銀行預金やMMFといった同様の商品を提供する事業体と足並みをそろえたものとすべきである。

一部の新興市場国や発展途上国では、中央銀行の信頼性の低さや銀行システムの脆弱さ、決済システムの効率が悪いことや金融サービスへのアクセスが限定されていることが、暗号資産化につながる可能性がある。当局はマクロ経済政策の強化を優先し、中央銀行デジタル通貨の発行と決済システムの改善に関する利点を検討すべきである。中央銀行デジタル通貨がより良い決済技術に対するニーズを満たすことに貢献できれば、暗号資産化圧力の軽減に役立つ可能性がある。

世界的に、政策当局者は、G20のクロスボーダー送金ロードマップに基づき、国境を越えた支払いをより迅速に、より安価に、より透明かつ包括的にすることを優先すべきである。敏速さが肝要だ。そして決然と、迅速に、国際的に連携のとれた行動を取ることによって、暗号資産の利点を普及させると同時にその脆弱性に対処することができる。

******

ディミトリス・ドラコプロスはIMF金融資本市場局の国際市場分析課で金融セクターの上級エキスパートを務める。新興国市場、債券市場、暗号資産に関する問題について「国際金融安定性報告書(GFSR)」の執筆に貢献し、IMFの市場監視チームの一員である。IMFに入社する前は、ロンドンで野村証券に勤務し、EMEA EMリサーチの責任者やユーロ圏シニアエコノミストなどを務めた。ディミトリス氏はリーマン・ブラザーズでキャリアをスタートし、金利デリバティブの部門で働いた。ロンドン大学バークベック校で経済学の修士号を、ロンドン・スクール・オブ・エコノミクスで経済社会政策の学士号を取得。

ファビオ・マッシモ・ナタルッチは金融資本市場局副局長。国際金融安定性リスクに関するIMFの評価を示す「国際金融安定性報告書(GFSR)」の責任者を務める。米連邦準備制度理事会(FRB)金融政策局上級局長補を経て現職。2016年10月から2017年6月まで米財務省国際金融安定・規制担当次官補代理。ニューヨーク大学経済学博士。

エバン・パパゲオルギオは、IMF金融資本市場局国際市場監視分析課の課長補佐。新興市場やソブリン信用リスク、債券市場、持続可能な金融に関連する事項についての「国際金融安定性報告書(GFSR)」の執筆者。以前にはIMF欧州局で北欧を担当し、マクロプルーデンス政策や家計貯蓄、対外部門に関するテーマを担当。IMF勤務前には、ニューヨークとロンドンで、新興市場国の国内金利や為替相場を専門とするセルサイドの債券ストラテジストを務めた。プリンストン大学でオペレーションズ・リサーチと金融工学の博士号を取得。